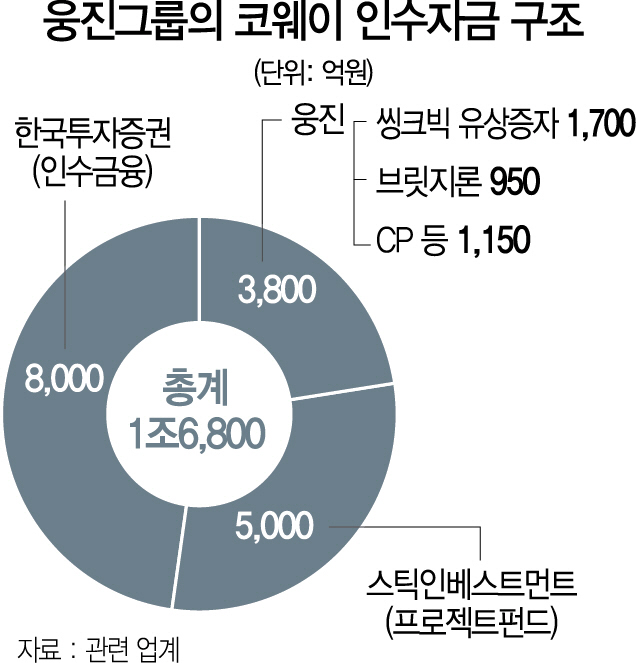

웅진그룹이 코웨이(021240) 인수를 확정한 가운데 자금조달 여력을 놓고 시장의 의견이 엇갈리고 있다. 웅진그룹은 3월 중순 잔금 납입일까지는 자회사 씽크빅 유상증자, 브릿지론, 기업어음(CP) 발행 등으로 3,800억원에 이르는 자금을 문제없이 마련할 수 있다는 입장이다. 그러나 시장에서는 웅진그룹의 자체 자금조달과 재무적 투자자(FI)인 스틱인베스트먼트, 한국투자증권의 인수금융이 사실상 서로 영향을 줄 수 밖에 없다는 점에서 딜(Deal)이 마무리되기까지는 넘어야 할 산이 많은 것으로 보고 있다.

23일 금융투자(IB)업계에 따르면 웅진그룹은 다음 달 초까지 코웨이 인수대금으로 쓰일 3,800억원의 구체적인 자금 마련 계획을 마련할 계획이다. 웅진그룹의 한 관계자는 “1월 7일께 자금계획을 확정하고 잔금 납입일까지 마련한다는 게 내부 방침”이라고 밝혔다.

웅진그룹은 씽크빅이 보유한 현금성 자산 756억원과 삼성증권에서 브릿지론을 통해 950억원을 마련한 상태다. 웅진씽크빅(095720)의 유상증자로 1,700억원, 나머지 자금은 CP 발행이나 추가 브릿지론을 활용할 것으로 알려졌다.

웅진은 씽크빅 유상증자를 진행함과 동시에 나머지 추가 자금 1,000억원 가량을 마련하는데 전혀 문제가 없다는 입장이다. 웅진이 지난달 국내 금융권을 통해 확약받은 브릿지론은 총 2,000억원 가량으로 알려졌다. 이에 따라 웅진이 부담해야 할 나머지 자금 1,000억원 가량을 기한 내 조달 가능하다는 설명이다. 급할 경우 부동산 자산가치가 높은 웅진 플레이도시를 담보로 자금을 차입하거나 조기 매각할 수 있다는 입장이다. 인수자금이 계획대로 마련될 경우 딜 클로징 시점을 2월 중으로 앞당기는 방안도 검토 중인 것으로 알려졌다.

반면 시장에서는 웅진그룹의 코웨이 자금조달 방안에 대해 여전히 회의적인 반응이다. IB 업계의 한 관계자는 “웅진의 주장과는 달리 대규모 자금을 조달하는데 시간이 촉박하다”고 평가했다. 웅진 플레이도시 등을 담보로 자금을 조달한다는 계획에 대해서도 감정평가액이 시장에서 보는 것과 차이가 크다고 평가했다. 스틱이 최근 국민연금 라지캡 블라인드 펀드의 운용사로 선정됐지만 이를 제외하고 프로젝트펀드를 결성해 인수 자금을 만들어야 하는데 규모 등의 이유로 쉽지 않을 것이란 전망도 나온다. /박시진·김상훈기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com