정부가 우리카드 등 우리금융지주 손자회사로 남아 있는 계열사에 대한 자회사 전환 작업을 우선 마무리한 뒤 예금보험공사가 보유한 지주 지분을 매각하는 방향으로 가닥을 잡았다. 이에 따라 우리금융지주의 정부 지분 매각 작업은 올 하반기 이후에나 본격적인 속도를 낼 것으로 보인다.

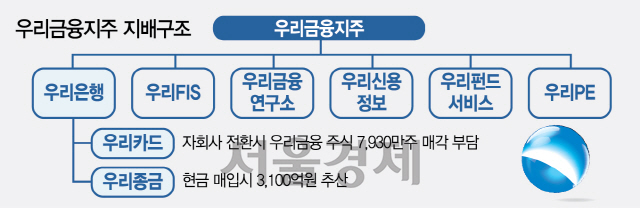

29일 금융권에 따르면 우리은행 주식은 다음달 13일 우리금융지주 주식으로 변경 상장된다. 우리은행 자회사였던 △우리FIS △우리금융경영연구소 △우리신용정보 △우리펀드서비스 △우리프라이빗에쿼티자산운용의 주식도 우리금융지주 주식으로 교환돼 지주 자회사로 변경된다.

다만 우리금융은 우리카드·우리종금 등 덩치가 큰 손자회사는 아직 자회사로 전환하지 못했다. 이들 계열사를 자회사로 전환하기 위해서는 우리금융지주 주식을 우리은행에 주고 대신 계열사 주식을 받아와야 하는데 이 경우 우리은행이 6개월 내 자사주를 시장에 내다 팔아야 해 지주 주가에 부담을 줄 수 있기 때문이다.

예컨대 우리카드 지분 전부를 주식교환한다고 가정할 경우 우리은행이 갖게 될 자사주는 약 7,930만주로 추산되는데 이는 우리금융지주 전체 주식(6억7,600만주)의 12%에 이를 정도로 막대한 비중을 차지한다. 이 주식들이 한꺼번에 시장에 풀릴 경우 수급 불균형에 따라 주가가 요동칠 가능성이 크다.

금융당국의 한 관계자는 “우리금융을 헐값에 팔 수 없다는 게 정부의 지분 매각 기본원칙”이라며 “우리금융의 자회사 전환 작업이 완전히 마무리돼 기반을 닦은 뒤에 지분 매각 작업이 추진될 것”이라고 설명했다. 손태승 우리금융그룹 회장 겸 우리은행장이 상반기 중 자회사 전환을 마무리 짓겠다고 이미 밝힌 점을 감안하면 일러야 하반기 이후에나 정부 지분 매각이 가능한 구조인 셈이다.

우리금융도 자회사 전환 충격을 흡수하기 위한 다양한 대책을 고민하고 있다. 우리종금은 전액 현금으로 인수하고 우리카드는 현금 50%, 지분교환 50% 방식으로 매입하는 방안이 거론된다. 이 경우 재무건전성에는 다소 부담이 있지만 시장에 풀리는 주식을 줄이는 효과가 있다.

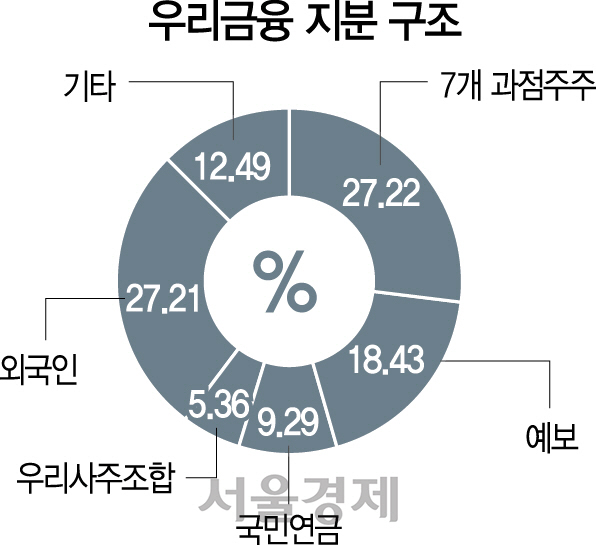

한편 정부 지분 매각 방식은 전량 매각 대신 부분 매각이 유력하게 거론되고 있다. 현재 정부는 예보를 통해 우리금융 지분 18.43%를 보유하고 있는데 이 중 10% 안팎을 연내 매각하고 나머지는 남겨두는 방식이다. 금융당국 내부에서는 과점주주 체제로 운영돼 지배구조에 불안정성이 있는 우리금융 특성을 감안하면 일정 수준에서 정부 지분을 남겨둬야 한다는 의견이 지배적인 것으로 알려졌다. 정부 지분 전체가 한꺼번에 시장에 풀리면 매각가가 낮아질 수 있다는 것도 또 다른 고려 요인이다.

매수 후보자 선정에 대해서는 의견이 엇갈린다. 경영 안정성을 위해서는 기존 과점주주(IMM프라이빗에쿼티·한국투자증권·키움증권·동양생명·한화생명·미래에셋자산운용·유진자산운용)에 블록딜 방식으로 한꺼번에 지분을 넘기는 편이 낫지만 매각가치 극대화를 감안하면 공개 매각이 더 유리할 수 있어서다.

/서일범기자 squiz@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

squiz@sedaily.com

squiz@sedaily.com