다시 한 가족이 되는 웅진과 코웨이(021240)의 희비가 엇갈리고 있다. 웅진을 비롯한 그룹주는 인수 비용 마련에 따른 재무부담에 주가가 약세를 보이고 있으나 긍정적인 실적 전망에 코웨이 주가는 우상향하는 흐름이다.

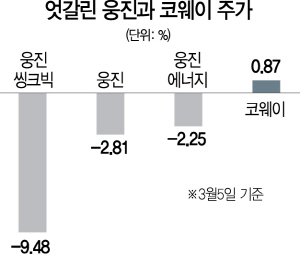

5일 웅진은 2.81% 떨어진 2,250원에 거래를 마쳤다. 반면 웅진에 인수될 예정인 코웨이는 0.87% 상승한 9만2,400원으로 마감했다. 두 회사 모두 올해 증시 상승의 영향으로 주가는 연초 대비 상승했지만 최근 흐름은 확연히 엇갈린다.

웅진은 지난달 18일 2,550원으로 연고점을 찍은 뒤 약세를 이어왔다. 웅진에 인수될 코웨이는 이달에만 10% 이상 올랐다. 코웨이의 연초 대비 주가 상승률은 24.7%에 달한다.

웅진은 코웨이 인수를 앞두고 재무부담이 악재로 작용한 모습이다. 지난달 말 한국신용평가는 웅진의 신용등급을 ‘BBB+’에서 ‘BBB’로 한 단계 낮춘데다 ‘하향 검토’ 대상에 올려 추가 하향 가능성까지 열어뒀다. 웅진 계열사들도 같은 이유가 주가에 부담을 주고 있다. 웅진 역시 한신평으로부터 신용등급이 ‘B+(부정적)’에서 ‘B-(부정적)’로 강등됐다. 게다가 태양광 업황이 나빠지면서 웅진에너지(103130)는 지난해 영업손실을 기록했다.

코웨이의 인수 주체인 웅진씽크빅(095720) 역시 재무부담 증가가 불가피할 것으로 전망된다. 한국기업평가는 “인수 주체인 웅진씽크빅이 인수금융을 자체적으로 상환하기 어려울 것”이라고 평가했다. 학습지 시장 위축으로 웅진씽크빅의 실적도 감소하는 추세다. 지난 2016년 377억원이던 영업이익은 2017년 342억원, 지난해에는 330억원대로 떨어질 것으로 전망된다. 재무부담 확대와 이익 감소 등의 악재가 더해지며 이날 웅진에너지는 2.25% 하락했고 웅진씽크빅 주가는 9.48%나 급락했다.

다시 웅진의 품에 안기게 될 코웨이는 별다른 영향이 없을 것으로 보인다. 코웨이는 지난해 4·4분기 매출액 7,117억원, 영업이익 1,288억원으로 전년 대비 각각 9%, 20% 늘었고 올해도 상승세가 이어질 것으로 전망된다. 메리츠종금증권은 “해외사업 확대가 예상보다 빨리 나타나고 있다”며 적정주가를 10만원으로 상향 조정했다.

/김광수기자 bright@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

bright@sedaily.com

bright@sedaily.com