넥슨 본입찰을 앞두고 JP모건 등 홍콩에 본거지를 둔 글로벌금융회사들이 잇따라 방한해 국내 금융회사들을 접촉하고 있다. 매각 규모(최대 15조원)가 워낙 커 인수금융만 7조원을 웃돌 것으로 전망돼 국내외 금융사가 연합해 자금조달 구조를 짜기 위해서다. 더욱이 넥슨은 유형자산보다는 무형자산 가치가 5배 가량 많아 ‘담보’를 기반으로 한 자금주선에 익숙한 국내 금융사가 단독으로 구조를 짜기에는 한계도 있다.

17일 인수합병(M&A) 업계에 따르면 JP모건과 크레디트스위스(CS), BNP파리바 등 홍콩에 아시아·태평양 투자본부를 둔 글로벌 IB 5~6곳의 실무진들이 잇달아 방한해 국내 시중은행 및 증권사들과 접촉한 것으로 확인됐다. 이들은 내달 본입찰을 앞둔 넥슨 매각에서 국내 금융회사들과 손잡고 인수금융을 함께 주선하는 방안을 논의한 것으로 전해졌다.

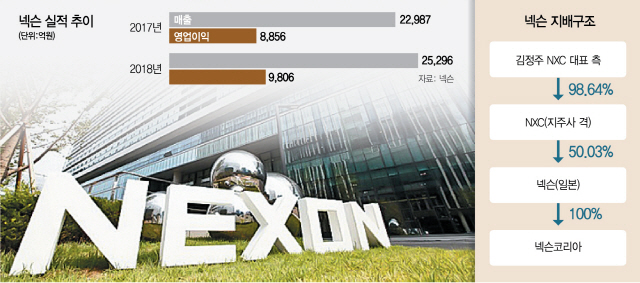

넥슨은 모회사인 NXC를 매각하기로 하고 지분 98.64%에 대한 예비입찰을 실시해 현재 응찰자들을 대상으로 실사를 진행하고 있다. 실사가 마무리되면 이번 매각의 주관사인 도이치뱅크가 본입찰을 열 예정이다. 본입찰은 다음 달 열릴 가능성이 높은데, 카카오·텐센트 등 전략적투자자(SI)를 비롯해 MBK파트너스·KKR·베인캐피탈 등 대형 사모펀드(PEF) 운용사들이 참여할 것으로 예상된다.

문제는 최대 15조원에 이를 것으로 추산되는 막대한 몸값이다. 자금 조달 구조와 매각 방식을 어떻게 짜느냐에 따라 달라질 수 있지만 IB업계는 인수금융 규모가 7조~8조원에 이를 것으로 추산한다. IB업계의 한 관계자는 “대출 금리로 3%만 잡아도 1년에 2,000억원 넘게 벌어들일 수 있어 매력적인 매물인 것은 사실이지만 유형자산담보도 없는 게임 회사에 조단위 자금을 한꺼번에 투자하기는 사실상 불가능하다”며 “넥슨의 10년 뒤 미래를 객관적으로 분석해 예측하기도 어려운 게 국내 금융회사들의 현실”이라고 설명했다.

지난 2017년말 NXC의 무형자산 가치는 장부가액 기준 1조1,107억원에 이르는 반면 유형자산 중 토지와 건물의 가치는 2,698억원에 불과하다. 담보 대출에 익숙한 국내 금융회사로서는 섣불리 대규모 투자에 나서기 어려운 구조인 셈이다.

글로벌 IB들도 이 같은 약점을 집중 공략하고 있다. 넥슨 매출의 70% 가량이 해외에서 발생하고 있는 만큼 인수 금융을 원화와 외화 두 트랜치로 나눠 원화는 국내 금융회사가, 외화는 외국계 IB가 각각 맡는 방안을 제안한 것으로 전해졌다.

또 다른 변수는 중국 최대 게임회사인 텐센트의 참전 여부다. 텐센트가 본입찰까지 참여하면 다소 시들해진 매각 열기에 다시 한 번 불이 붙을 수 있다. 막대한 자금력을 앞세운 텐센트가 중국계 IB들을 끌어들여 자금 조달 구조를 새롭게 재편할 가능성도 있다.

IB업계의 또 다른 관계자는 “이번 매각은 넥슨의 밸류(가치) 평가부터 김정주 NXC 회장이 물어야 할 세금, 중국자본 참전 여부와 이 경우 나타날 수 있는 반(反) 중국 정서까지 풀어야 할 변수가 많은 고차방정식”이라며 “넥슨의 신작 게임이 흥행 부진을 겪거나 유효 인수 후보가 더 등장하지 않을 경우 최종 매각가가 10조원 아래로 떨어질 가능성도 배제할 수 없다”고 분석했다.

/서일범기자 squiz@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

squiz@sedaily.com

squiz@sedaily.com