삼성전자가 26일 올 1·4분기 실적발표에 앞서 ‘실적이 시장의 기대 수준을 하회할 것’이라는 설명자료를 냈다. 삼성이 이례적인 발표를 통해 ‘어닝쇼크’를 공식화함에 따라 시장의 우려도 커지고 있다. 삼성은 이날 ‘2019년 1분기 예상실적 설명자료’에서 ‘예상보다 디스플레이와 메모리 사업 환경이 약세를 보이면서 올해 1·4분기 실적이 시장 기대 수준을 하회할 것으로 예상된다’고 공시했다. 디스플레이 사업에 대해서는 ‘액정표시장치(LCD) 패널의 비수기 속에 중국 패널 업체의 설비증설로 인한 공급증가로 당초 예상 대비 가격 하락폭이 확대됐다’며 ‘플렉시블 유기발광다이오드(OLED) 대형 고객사 수요 감소, 저온다결정실리콘(LTPS) LCD와의 가격경쟁으로 수익성도 악화됐다’고 설명했다. 메모리 사업과 관련해서는 ‘비수기에 따른 전반적인 수요 약세 속에 주요 제품의 가격 하락폭이 일부 확대될 것’이라고 전망했다.

삼성이 실적발표 전 설명자료를 배포한 것은 이번이 처음이다. 그만큼 실적이 좋지 않다는 의미로 받아들여진다. 시장에서는 삼성의 1·4분기 영업이익이 그간 수차례 낮아진 시장 컨센서스인 7조9,810억원에도 크게 못 미치는 6조원 중반까지 떨어질 수 있다는 관측이 나온다. 특히 블룸버그통신은 이날 “최근 반도체 감산을 결정한 마이크론의 결정에 삼성이 동참할 수 있다”고 예측했다. /이상훈·고병기기자 shlee@sedaily.com

[삼성전자 어닝쇼크 이례적 예고] 1Q 영업익 6조대 전망…외신 “삼성 메모리 감산 가능성”

디스플레이·메모리 동반부진 속

반도체 재고 소진도 여의치 않아

갤S10·5G 상용화 등 호재 불구

회복시점 3분기 이후로 밀릴수도

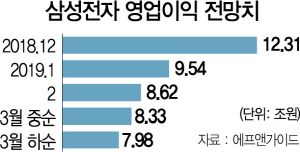

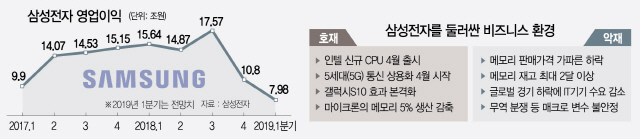

삼성전자의 올 1·4분기 실적을 둘러싼 시장 컨센서스는 가파른 하락을 이어왔다. 지난해 12월만 해도 12조3,154억원에 달했던 영업이익 전망치는 이달 중순 8조3,293억원까지 빠졌다. 급기야 최근에는 7조9,810억원까지 떨어졌다. 분기 마감을 앞둔 일주일 새 무려 3,500억원의 영업이익이 사라진 것이다. 그만큼 주력인 메모리 반도체 업황에 대한 우려가 컸다. 그런 맥락의 연장선에서 26일 삼성전자가 실적 발표(4월5일)에 앞서 “실적이 시장의 기대 수준을 밑돌 것”이라고 ‘고백’한 것은 당혹스럽기까지 하다. 몇 달 새 컨센서스가 눈에 띄게 낮춰졌음에도 ‘시장 예상치’와 ‘실제 실적’ 간 간극이 여전히 있다고 삼성이 인정한 셈이기 때문이다. 올해 실적 전반에 대한 눈높이를 낮춰야 한다는 목소리에 힘이 실리는 이유다. 반도체 업계의 한 임원은 “큰 틀에서 올 한 해 ‘상저하고’ 패턴은 유지될 것”이라면서도 “삼성의 이번 발표로 실적 회복 시점이 당초 하반기에서 더 뒤로 밀리거나 회복의 폭도 기대보다 크지 않을 수 있다”고 전망했다.

◇실적 악화 주범은 메모리·디스플레이…삼성도 반도체 감산 가능성=삼성은 메모리와 디스플레이의 부진을 꼭 짚어 언급했다. 메모리는 비수기에 따른 수요 부진에다 판매가격 낙폭이 예상보다 컸다는 설명이다. D램(DDR4 8Gb)의 경우 올 들어 2월까지 29.1% 하락했다. 낸드(128Gb MLC)도 같은 기간 9.4% 빠졌다. D램익스체인지의 애브릴 우 수석연구원은 “올해 D램과 낸드가 전년 대비 26.2%, 20.8% 각각 하락할 것”이라며 “특히 D램은 3·4분기까지 내릴 수 있다”고 경고했다.

업계에서는 삼성의 재고물량 소진이 여의치 않다는 분석이 나온다. 앞서 1월 SK하이닉스는 지난해 말 기준 D램의 재고물량이 한 달 치 판매량에 가까운 3주 중반 정도, 낸드는 두 달 치 판매량을 넘어서는 9주 정도까지 늘었다고 밝힌 바 있다. 하이닉스가 이 정도면 삼성도 최소 두 달 치 이상의 재고를 떠안고 있다고 보는 게 합리적이다. 이미 블룸버그통신 등 외신에서는 “삼성이 마이크론을 따라 메모리 감산에 나설 수 있다”는 보도가 나오고 있다. 업계의 한 실무자는 “오죽하면 얼마 전 마이크론이 생산물량 5% 감축을 선언했겠느냐”며 “메모리 가격 하락이 최소 2·4분기까지 계속될 가능성이 크다”고 봤다.

디스플레이도 2016년 1·4분기(-2,700억원) 이후 3년 만에 적자가 예상될 만큼 좋지 않다. 중국의 물량공세와 애플의 프리미엄폰 판매 부진 등이 겹친 결과다. 삼성도 공시를 통해 △중국 패널 업체의 설비 증설로 인한 TV용 LCD 패널 가격 폭 확대 △플렉시블 유기발광다이오드(OLED)의 대형 고객사 수요 감소 △저온다결정실리콘(LTPS) LCD와의 가격경쟁에 따른 수익성 악화 등을 사업 악화의 원인으로 지목했다.

◇영업이익 6조원 중반대까지 낮아질 수도=현재 컨센서스인 영업이익 7조9,810억원이 충족된다고 가정하면 2016년 3·4분기(5조2,000억원) 이후 최악의 실적이다. 전년 동기(15조6,400억원) 대비 48.97%, 직전 분기 대비 26.11%가 빠진 것이다. 삼성이 시장 컨센서스가 여전히 높다는 취지의 공시를 한 만큼 실제 실적은 이보다 낮을 가능성이 높다. 업계에서는 영업이익이 7조원을 밑돌 것이라는 관측이 대두되고 있다. 실제 유안타증권(6조5,000억원)·유진투자증권(6조6,770억원)·미래에셋대우증권(6조7,070억원) 등 6조원 중후반대의 영업이익을 추정한 증권사도 한둘이 아니다.

삼성 실적을 개괄하면 일단 스마트폰(IM)은 중국 점유율이 3%를 넘은 통계도 나올 만큼 ‘갤럭시S10’ 효과가 괜찮다. 하지만 3월 초에 제품이 출시된 만큼 본격적인 이익 호조는 2·4분기 이후부터 가능할 것으로 전망된다. 소비자가전(CE)은 예년 수준의 실적이 점쳐진다. 결국 영업이익의 70%가 넘는 메모리의 부진 속에 스마트폰이 모처럼 힘을 썼지만 디스플레이가 이를 까먹는 모양새다. 증권 업계의 한 관계자는 “시장 전망치의 밑단 수준까지 이익이 빠질 수 있다”고 봤다.

◇회복 시점 하반기서 더 밀릴 수도…눈높이 낮춰야=앞으로의 전망은 잿빛이 더 강해졌다. 당장 호재로 거론되는 4월 인텔의 신규 중앙처리정치(CPU) 출시에 따른 고용량 메모리 수요 증가, 5세대(5G) 통신 상용화 등은 눈앞의 실적을 떠받치는 모멘텀이라기보다 중장기 재료로 보는 시각이 많다. 경기 하락으로 데이터센터 투자 수요도 뒤로 미뤄질 여지가 크다. 불안한 무역분쟁이라는 매크로 변수는 어디로 튈지 가늠하기 어렵다. 업계의 한 임원은 “2·4분기 이후 PC·스마트폰의 계절적 수요로 재고물량 소진, 데이터센터 재고 부담 완화 등으로 수급 균형을 점점 맞춰나갈 것으로 보이지만 실적 기대감은 낮추는 게 좋을 것 같다”고 말했다. 이재윤 유안타증권 연구원은 “애초부터 반도체 업황으로 ‘상저하고’를 말해온 만큼 2·4분기 기대 수준을 높이기는 쉽지 않다”며 “회복 시점도 3·4분기 이후로 밀릴 수 있다”고 짚었다. /이상훈·박효정기자 shlee@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

shlee@sedaily.com

shlee@sedaily.com