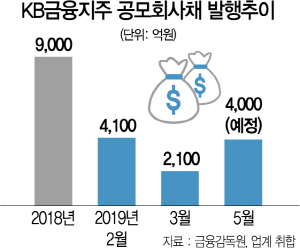

KB금융(105560)지주가 많게는 4,000억원 규모의 공모 회사채를 또 발행한다. 상반기에만 회사채를 통해 1조원 넘는 자금을 조달하는 것으로 지난해 전체 조달자금(9,000억원)을 넘어섰다. 윤종규 회장이 지난달 “올해 적극적인 인수합병(M&A)에 나서겠다”고 공개적으로 밝혔는데 최근의 자금확보가 공격적 M&A를 위한 행보로 읽힌다. 생명보험 등이 주요 대상이 될 것으로 업계는 내다보고 있다.

10일 투자은행(IB) 업계에 따르면 KB금융지주는 3,000억~4,000억원 규모의 공모 회사채 발행을 추진한다. 오는 5월 초 발행을 목표로 하고 있다. 발행으로 조달한 자금은 차환과 운영자금에 지출한다.

KB금융은 앞서 2월과 3월에도 각각 4,100억원, 2,100억원의 공모 회사채를 발행했다. 손을 대지 않았던 영구채 발행을 검토한다는 소식도 들린다. 규모는 4,000억원가량이다. 지주의 미래 성장동력 확보를 위해 최대한의 자금을 확보하고 있는 것이다.

KB금융의 자금확보는 지난해와는 대비된다. 주요 금융지주사 가운데 유일하게 회사채 발행을 축소할 정도였다. 신한금융지주는 지난해에 공모채와 신종자본증권 발행으로만 총 2조2,500억원 규모의 자금을 조달했다. 오렌지라이프·아시아신탁 인수의 성과를 냈다. NH농협금융지주와 하나금융지주(086790)도 1조원 이상 공모채를 발행하며 자금을 확보하기도 했다. 반면 2017년에 1조8,400억원의 회사채를 발행했던 KB금융은 지난해에는 9,000억원을 발행하는 데 그쳤다.

KB금융의 자금확보를 업계는 주목하고 있다. 인수합병의 축포를 터트릴 것이라는 예측도 한다. KB금융의 주가가 지난해에 비해 크게 떨어졌는데 포트폴리오 강화를 통한 주가 부양의 필요성은 커졌다. 윤 회장은 지난달 주총에서 주가 부양을 약속하면서 “미래 성장동력을 확보하기 위해 전략적이고 과감한 인수합병을 실행해 그룹 포트폴리오를 견고하게 다지겠다. 생명보험 분야를 더 보완해야 한다고 본다”고 말했다./박호현기자 greenlight@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

greenlight@sedaily.com

greenlight@sedaily.com