증권 업계가 1·4분기에 시장의 기대를 뛰어넘는 ‘어닝서프라이즈’를 기록한 가운데 초대형 투자은행(IB)은 업체별로 성적표가 엇갈렸다. 경쟁이 심화된 IB 부문의 수익성이 떨어지면서 자기자본투자(PI)를 비롯한 트레이딩(자산운용) 분야에 강점을 지닌 업체가 웃었다. 연초 국내외 증시 회복과 계절적 요인도 뒷받침된 만큼 초대형 IB의 본격적인 실적 경쟁은 2·4분기부터라는 관측이 나온다.

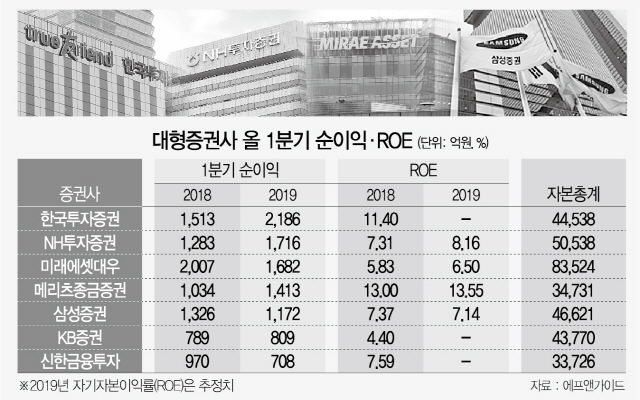

15일 금융투자 업계에 따르면 한국투자증권이 올해 1·4분기에 기록한 순이익 2,186억원은 국내 증권사 역대 분기 순이익으로 사상 최대치다. 지난해 1·4분기 미래에셋대우(006800)가 2,000억원대 벽을 뚫은 후 한투증권이 이를 뛰어넘은 것이다. 한투증권은 “일찌감치 위탁매매·자산관리(WM)·IB·자산운용 등으로 고르게 수익구조를 분산하며 시장 상황에 관계없는 수익구조를 갖췄고 올해 1·4분기에는 증시 호황에 계절적 요인을 더해 사상 최대 실적을 기록했다”고 밝혔다. 그중에서도 주식·채권·파생상품 등의 운용을 통한 이익이 급증했다. 기업들의 배당성향 확대에 따라 배당금 규모도 급증했다. 특히 주가연계증권(ELS) 헤지 부분의 수익도 크게 늘어났다. 회사 관계자는 “영업수익 측면에서는 IB 분야가 크게 늘었지만 수익성 부분에서는 그렇게 좋지 못했다”면서도 “PI 성적이 좋아 역대 최고 실적을 올린 것으로 평가하고 있다”고 밝혔다.

NH투자증권(005940) 1·4분기 실적 회복의 1등 공신 역시 ELS 헤지 운용의 손실 축소다. 지난해 4·4분기에는 ELS 헤지 운용 부진으로 전체 운용손실이 1,516억원에 달했다. 지난 분기에는 손실폭을 대폭 줄였다. 활발한 IB 딜도 어닝서프라이즈를 견인했다.

자기자본 규모 1위인 미래에셋대우는 1·4분기에 순이익 1,670억원을 거둬 증권사 중 3위에 올랐다. 특히 해외에서 장사를 잘했다. 해외법인이 428억원의 사상 최대 순이익을 거두며 전 분기 대비 292.7%, 전년 대비 13.8% 각각 증가했다. IB비즈니스 관련 순영업수익(수수료+기업여신수익)도 4분기 연속 1,000억원을 돌파한데다 트레이딩 부분 순영업수익도 1,237억원을 기록하며 전 분기 대비 618.6% 늘었다.

전년 동기 대비 이익 규모가 줄어든 것은 희망퇴직과 관련한 일회성 비용이 810억원이나 발생했기 때문이다. 미래에셋대우는 합병 이후 늘어난 인력과 지점의 구조조정을 지속하고 있다. 삼성증권(016360)은 강점인 WM 분야에 트레이딩과 IB 3박자가 고루 조화를 이뤘다. 시장 상황이 개선되며 ELS 발행이 2조4,000억원으로 급증했고 금리 하락에 따라 채권 운용 실적도 개선됐다. KB증권은 초대형 IB 중 1,176억원으로 영업이익이 가장 낮았으나 전년 동기 대비로는 소폭 개선되며 실적 증가 가능성을 높였다.

증권 업계의 2·4분기 실적 기대감은 미중 무역분쟁의 영향으로 다소 낮아지고 있어 이제부터가 진검승부라는 평가다.

한편 증권사들의 낮은 자기자본이익률(ROE)은 개선해야 할 대목이다. 국내 초대형 IB의 ROE는 글로벌 IB와 비교해 여전히 낮은 수준이다. 지난해 골드만삭스의 ROE는 13.3%, JP모건의 올해 3월 말 기준 ROE는 12.09%다. 자본금을 크게 늘린 미래에셋대우는 지난해 말 기준 ROE가 5.83%에 그쳤으며 올해 말 기준 컨센서스는 6.5% 선을 겨우 넘을 것으로 전망된다. 장효선 삼성증권 애널리스트는 “방대한 자본력에도 불구하고 이익창출력이 약하다”며 “구체적인 ROE 개선방안 마련이 절실하다”고 지적했다. NH투자증권·삼성증권 역시 올해 7~8%대 ROE에서 벗어나지 못할 것으로 예상된다.

/김광수·이혜진기자 bright@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

bright@sedaily.com

bright@sedaily.com