올해 1·4분기 국내 투자자들의 선물·옵션 등 해외파생상품 거래가 전년 대비 50% 이상 증가한 것으로 집계됐다. 글로벌 금융시장이 신종 코로나바이러스 감염증(코로나19) 등의 충격으로 변동성이 커지자 투자자들이 투자 및 헤지 목적으로 파생상품 시장에 뛰어들고 있다는 분석이 나온다. 아울러 금융회사의 파생거래 규모도 지난해 미중 무역전쟁 등에서 비롯된 시장 불안정성 때문에 사상 최대 수준으로 늘어난 것으로 조사됐다.

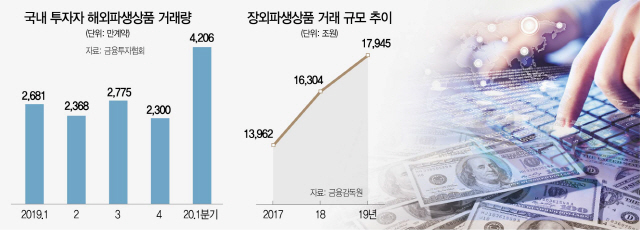

22일 금융투자협회에 따르면 올해 1·4분기 국내 투자자의 해외파생상품 거래량은 4,206만계약으로 집계됐다. 이는 지난해 같은 기간보다 56.9% 늘어난 것이면서 전 분기보다는 82.8% 증가한 수준이다. 이 중 선물거래가 87.6%의 비중이고 옵션거래는 12.4% 수준이다.

해외파생거래 규모를 월별로 나눠보면 지난 3월 거래가 2,081만계약으로 가장 많았다. 1월과 2월은 각각 986만계약과 1,139만계약 수준을 기록했다. 이를 투자자별로 다시 분류해보면 개인투자자 거래량이 크게 증가했다. 개인투자자는 올 1·4분기 해외파생상품을 2,866만계약 거래해 전년 동기보다 95.8%가 늘어난 것으로 집계된다. 전 분기와 비교하면 99.1% 증가했다. 이에 따라 개인 거래량이 전체 해외파생거래에서 차지하는 비중도 지난해 1·4분기 54.6%에서 올해 1·4분기는 13.5%포인트 늘어난 68.1%로 조사됐다.

코로나 19의 확산 등으로 시장의 변동성이 커지자 개인들이 위험을 헤지하거나 투자 목적의 수단으로 해외파생을 선택했다는 설명이 나온다. 한 업계 관계자는 “통상 변동성 장세에서는 헤지와 투자 등의 목적으로 파생거래가 증가한다”며 “최근 삼성전자 대신 미국 애플을 사는 투자자가 늘어나는 것처럼 이왕 파생을 하겠다면 해외상품을 선택하겠다는 의도도 있어 보인다”고 말했다. 이 관계자는 “다만 개인의 경우 해외파생에 대한 정확한 정보 등이 없어 투자에는 유의해야 할 필요가 있다”고 덧붙였다.

금융회사들의 장외파생상품 거래 규모도 증가하고 있다. 이날 금융감독원이 발표한 자료를 보면 지난해 금융회사의 장외파생상품 거래금액은 전년보다 10.1% 증가한 1경7,945조원으로 집계됐다. 사상 최대치라는 게 금감원의 설명이다.

지난해 통화선도와 이자율스와프 거래가 크게 늘어나면서 전체 거래 규모를 키운 것으로 풀이된다. 통화선도는 환 위험을 줄이는 수단으로 미리 정한 가격으로 미래 시점에 특정 통화를 매매하기로 한 계약을 뜻한다. 이자율스와프는 이자율 리스크 헤지를 위해 주기적으로 명목 원금에 대한 이자를 상호 교환하는 거래를 말한다. 이 중 통화선도의 경우 지난해 거래는 1경3,188조원으로 전년보다 11.4% 늘었다. 미중 무역갈등이 이어지고 ‘브렉시트(영국의 유럽연합 탈퇴, Brexit)’와 홍콩사태 등 대외 리스크가 증가하면서 외환시장 변동성이 커졌기 때문이다. 미국이 지난해 세 차례나 기준금리를 인하하는 등 채권시장의 변동성이 커지자 금리 리스크를 헤지하지 위한 이자율스와프 거래(3,651조원)도 전년보다 6.8% 증가했다.

금융권역별로 보면 은행이 1경4,827조원으로 전체의 82.6%를 차지했다. 증권사 12.7%, 자산운용사 포함 신탁이 3.4% 등의 순을 이뤘다. 금감원은 “해외 교역량 증가와 국내 금융회사의 운용자산 규모 확대에 따른 리스크 헤지 수요 증가로 장외파생거래 규모도 지속해서 늘었다”며 “장외파생상품 거래 증가 추세와 거래 상대방 다변화에 대비해 관련 리스크 관리 체계도 강화할 것”이라고 말했다.

/이완기기자 kingear@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kingear@sedaily.com

kingear@sedaily.com