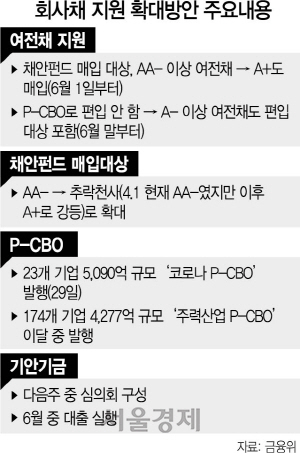

금융당국이 채권시장안정펀드와 프라이머리 채권담보부증권(P-CBO)의 편입 대상을 확대하고 나선 것은 회사채 시장의 ‘양극화’가 커지고 있기 때문이다.

금융사들이 돈을 모아 출범한 최대 20조원 규모의 채안펀드는 아무래도 수익을 내야 할 수 밖에 없어 보수적으로 운영되고 매입 대상도 신용등급 AA- 이상 우량 회사채에 한정됐다. 이에 우량채 시장 상황은 상대적으로 나아졌지만 비우량채에는 먹구름이 여전하다. 금융위원회에 따르면 A, BBB 등급 비우량 회사채 일평균 순발행액은 1~2월 중 29억원, 3월은 116억원이었지만 4월에는 -633억원이었다. 투자적격등급 최하단인 BBB- 3년물과 국고채 3년물의 금리차(스프레드)는 지난해 말 669bp(1bp=0.01%포인트)에서 올해 2월 말 674bp로 큰 변동이 없었지만 △3월 말 722bp △4월 말 745bp △지난 15일 756bp로 700bp대로 껑충 뛰었다. 오르는 속도가 다소 둔화하긴 했지만 2월말과 비교하면 82bp나 높은 수준이다. 스프레드가 커진다는 것은 그만큼 BBB- 등급 회사채에 대한 수요가 약하다는 뜻이다.

‘채안펀드가 지나치게 몸을 사려 실적이 부진하다’는 시장의 지적도 일부 수용한 조치로 풀이된다. 투자은행(IB) 업계에 따르면 지난달 1일 채안펀드 가동 이후 지원받은 기업은 최근까지 총 11곳이고 매입 총액은 6,200억원에 그쳤다. 출범 후 약 50일이 지났지만 최대 채안펀드 편성 규모(20조원)의 3.1%에 불과하다. 회사채 시장 양극화는 커지는데 채안펀드가 매입한 실적은 저조하면 화살은 금융당국으로 향할 수밖에 없다.

시장에서는 매입 대상 확대를 환영하면서도 “더 빠른 대응이 필요했다”고 꼬집는다. 회사채 시장의 한 관계자는 “채안펀드가 시장 예상보다 큰 규모로 조성되면서 참여자들 기대가 컸지만 AA급 중에서도 신용등급 하락 가능성이 있는 기업은 외면하고 최대 규모(발행 물량의 50%)보다 적은 규모를 매입하는 등 보수적 기조를 이어가 시장 효과가 적었다”면서도 “이번에 매입 대상을 확대한 것은 다행”이라고 말했다.

여전업계의 한 관계자도 “시장 상황이 언제 또 나빠질지 모르니 보험을 든다는 차원에서 여전채 매입 범위가 넓어진 것은 바람직하다”면서도 “최근 시장이 다소 안정됐는데 정말 급할 때는 당국이 안 나서고 여유가 생기니 행동에 나서는 것 같아 아쉬움이 있다”고 분위기를 전했다. 실제 A+등급이어서 채안펀드 매입 대상이 아니었던 아주캐피탈은 3월9일 이후 여전채 발행을 못하다가 2개월만인 지난 14일 3년물 200억원어치를 포함한 700억원 규모의 여전채 발행에 성공했다. 역시 A- 등급으로 채안펀드 매입 대상이 아닌 한국캐피탈도 13일 4년물 100억원어치 여전채 발행에 성공했다. 특히 발행금리는 채권평가사들이 평가한 평균 금리(민평금리)보다 47bp 낮은 수준에서 결정됐다.

/이태규·빈난새·김민경기자 classic@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

classic@sedaily.com

classic@sedaily.com