흥국화재(000540)가 지난해에 이어 다시 한 번 영구채 발행에 나선다. 오는 2023년 새 국제회계기준(IFRS17) 시행을 앞두고 자본확충에 나선 것이다. 하나·MG·신한 등 다른 보험사들도 흥국화재가 시장에서 얼마나 투자 수요를 모을 수 있을지 예의주시하고 있다.

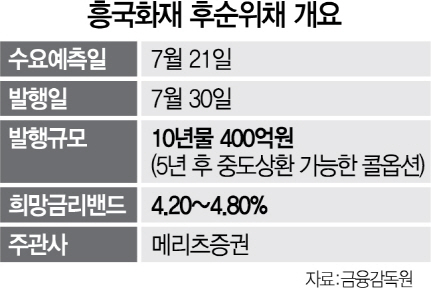

19일 투자은행(IB) 업계에 따르면 흥국화재는 400억원 규모 후순위채 발행을 앞두고 오는 21일 수요예측을 진행한다. 공모희망금리는 4.20~4.80% 수준으로 제시했다. 이번에 발행하는 후순위채는 일정 기간 자본으로 인정돼 재무건전성을 보강할 수 있다. 만기가 5년 미만으로 남았을 때부터 자본으로 인정되는 금액이 매년 20%씩 줄어든다. 흥국화재는 이에 앞서 지난해 처음으로 공모시장을 찾아 후순위채로 1,000억원을 조달한 바 있다.

최근 저금리 기조로 투자수익률이 낮아진 것도 후순위채 발행의 또 다른 원인이다. 금리가 낮아지면 운용자산(보험료)을 굴러 얻을 수 있는 수익도 떨어져 회사가 쌓아야 하는 유보금이 많아지기 때문이다. 실제로 올 3월말 기준 국내 손해보험사들의 운용자산이익률은 3.35%로 지난해 3.72% 대비 37bp(1bp=0.01%포인트) 떨어졌다.

이에 따라 보험사들은 운용자산수익률 제고를 위해 수익성이 높은 대체투자 등을 이어오고 있는 추세다. 흥국화재도 자기자본의 절반을 웃도는 수준인 약 1,700억원을 항공기 등에 투자했다. 그러나 올해 신종 코로나바이러스 감염증(코로나19) 사태가 장기화하면서 항공기 가치 하락에 따른 자산손상 위험이 높아졌다. 약 67.2%가 중순위 투자인만큼 손실 가능성도 크다. 향후 보험부채 시가 평가시 할인율이 하락하면서 적립 규모가 커질 가능성이 늘어난 셈이다. 회사는 이번 후순위채 발행으로 회사의 지급여력(RBC)비율이 182.35%에서 188.76%로 상승할 것으로 예상했다.

한편 보험업계는 흥국화재가 이번 영구채 발행에서 얼마나 투자 수요를 확보할지 주목하고 있다. 시장금리 하락에 따른 역마진 우려가 높은 상황에서 경기 침체와 인구 고령화 등으로 산업 성장성이 둔화됐다는 분석에서다. 지난 4월 900억원 규모 후순위채를 발행한 롯데손해보험(000400)도 시장에서 600억원 어치 주문을 받는데 그쳤다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com