합병을 앞둔 군장에너지가 회사채 수요확보에 성공했습니다. 1,800억원 규모 조달을 앞두고 실시한 사전청약에서 2,230억원의 매수 주문을 받았습니다. 이번 자금은 기존 발행한 회사채를 조기상환하기 위한 용도입니다. 합병이라는 변수를 앞두고 가격 변동성이 부담스러운 투자자들을 대상으로 과거 발행했던 회사채를 되사주겠다는 것이지요.

이처럼 채권 시장은 주식 시장과 다르게 ‘변동성’ 자체를 큰 리스크로 받아들이는 경우가 많습니다. 경영권 매각을 앞두고 진행한 예비입찰에서 현대중공업지주 등 유력SI와 대형 사모펀드들의 러브콜을 받던 두산인프라코어(042670)도 회사채 시장에서는 투자자들의 외면을 받았습니다.

사실 군장에너지의 지배구조 개편도 회사엔 나쁘지 않습니다. 이달 말 모회사인 이테크건설(016250)과 삼광글라스(005090)가 각각 사업부문과 투자부문으로 분할되고, 군장에너지는 투자부문과 합병돼 두 회사를 종속회사로 보유하게 되는 구조입니다. 군장에너지는 지배구조 하단의 종속회사에서 최상단으로 올라가는 것이지요.

물론 사업지주회사로서 계열 관련 재무적 지원 부담이 커질 우려는 있습니다. 한국신용평가는 이번 합병으로 군장에너지에 1,825억원의 차입부채가 유입될 것으로 내다봤습니다. 그러나 기존 삼광글라스가 보유하고 있던 학익동 토지(장부가액 398억원) 등도 함께 유입되고 이를 제외한 약 1,000억원 규모의 차입금 증가는 군장에너지의 영업현금창출력과 외부 차입 등으로 대응 가능한 수준이라고 평가했습니다.

반면 이테크건설의 경우 군장에너지의 지분(47.67%)가치가 제외되면서 신용도가 하락할 우려가 있다고 분석했습니다. 709억원의 차입금을 합병회사에 넘기게 됐지만 군장에너지 보유지분 이전에 따른 재무안정성 하락이 더 클 것이라는 겁니다.

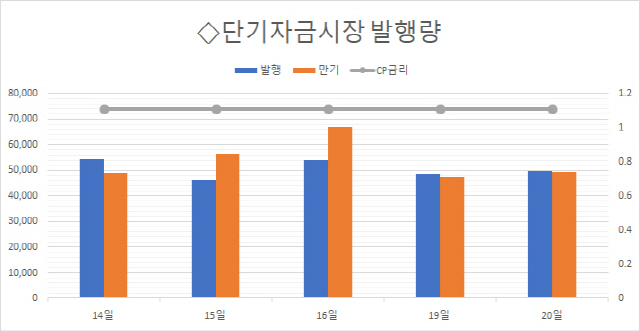

올해 자금 소요가 늘어나면서 당분간 군장에너지의 차입 확대는 이어질 것으로 보입니다. 1년 내 만기가 도래하는 단기성 차입금 1,508억원, 합병 승계 차입금, 설비(CAPEX) 투자, 금융비용 등을 지불해야 하는 반면 회사가 보유한 현금 및 현금성자산은 상반기 기준 768억원에 불과하기 때문이지요. 최대 5,500억원에 달하는 사전매입대금도 추가 조달이 필요합니다. 금융기관 조달과 기업어음(CP) 발행 등으로 대응할 것으로 보입니다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com