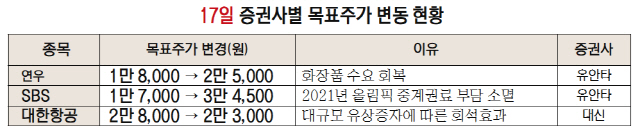

국내 주요 증권사들은 17일 연우, SBS 등의 목표주가·투자의견을 상향 조정했다. 연우는 화장품 수요 회복에 따른 실적 개선 기대, SBS는 2021년 올림픽 중계권료 부담 소멸이 각각 목표주가·투자의견 상향 조정 근거로 제시됐다. 그러나 아시아나항공(020560) 인수에 나선 대한항공(003490)에 대해서는 유상증자에 따른 주가 희석 효과를 근거로 목표주가 하향 조정이 이뤄졌다.

유안타증권(003470)은 이날 연우에 대한 목표주가를 기존 1만 8,000만원에서 2만 5,000원으로 상향했다. 박은정 유안타증권 연구원은 “연우의 3·4분기 실적은 연결 매출이 전년 동기 대비 15% 감소한 635억원, 영업이익은 67% 감소한 20억원을 기록해 매출은 예상을 넘어섰다”며 “긍정적인 점은 사치품 수요 회복과 함께 전분기 대비 매출이 증가하고 있다는 것”이라고 평가했다. 이어 “올해까지는 매출 감소 추세가 지속될 것으로 전망하나 2021년은 화장품 시장 수요가 용기부터 빠르게 회복될 것으로 기대한다”고 설명했다.

SBS에 대해 유안타증권은 목표주가를 기존 1만 7,000원에서 3만 4,500원으로 높이고 투자 의견은 보유에서 매수로 조정했다. 박성호 유안타증권 연구원은 “3·4분기 연결 실적은 매출액이 전년 동기 대비 20% 증가한 2,219억원, 영업이익은 876% 급증한 353억원으로 시장 컨센서스(47억원)를 크게 뛰어넘는 어닝 서프라이즈를 기록했다”며 “2021년 도쿄 올림픽 관련 중계비로 450억원을 가정했으나 이번 보고서에서 가정 비용을 없애 향후 1년여간의 동사 주가 압박요인이 소멸된만큼 비중확대 전략으로 전환해야 한다는 의견”이라고 설명했다.

아시아나항공 인수에 나선 대한항공에 대해서는 2조 5,000억원대 규모 유상증자의 부정적인 효과에 대한 우려가 제기됐다. 양지환 대신증권(003540) 연구원은 “대규모 유상증자에 따른 희석효과를 감안해 투자의견은 매수에서 시장 수익률로, 목표주가는 2만 8,000원에서 2만 3,000원으로 각각 낮췄다”며 “기존 주주들의 EPS(주당 순이익) 희석효과는 약 49.9%이며, 2021년 추정 주당 순자산가치는 2만 7,348원에서 2만 906원으로 하락할 것으로 예상된다”고 진단했다. /박경훈기자 socool@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

socool@sedaily.com

socool@sedaily.com