현대오일뱅크가 창사 이래 첫 ESG 채권(환경·사회·지배구조 개선 등 사회적 책임 투자 목적으로 발행하는 채권)을 발행한다. 올해 탄소 중립 그린 성장 전략 발표에 이은 친환경 경영 행보다.

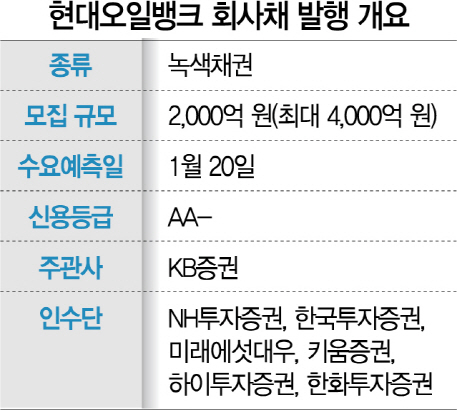

29일 투자은행(IB) 업계에 따르면 현대오일뱅크는 내년 첫 회사채를 녹색 채권으로 발행할 계획이다. 규모는 최대 4,000억 원으로 내년 1월 20일 수요예측을 진행한다. 주관 업무는 KB증권이 맡았다.

현대오일뱅크는 이번에 조달되는 자금으로 기존 공장의 탈황 설비와 온실가스, 대기오염 물질 저감 시설을 구축할 예정이다. 친환경 신사업에도 힘을 싣는다. 이산화탄소를 포집해 제품화(탄산칼슘)하는 기술 개발 사업과 메탄올 제조 기술 상용화 등이다. 수소 등 차세대 에너지에 대한 투자도 적극적으로 검토하고 있다.

같은 현대차(005380)그룹 계열사인 현대제철(004020)도 다음 달 2,500억 원 규모의 회사채 발행을 앞두고 ESG 등급 평가를 진행하고 있다. 온실가스 저감 설비 등 제철소 환경 개선 사업에 필요한 시설 투자 자금을 확보할 계획이다. 정부의 그린 뉴딜 정책에 발맞춰 친환경 경영을 강화하겠다는 목표다.

친환경·저탄소 경제 전환이 빨라지면서 ESG 경영에 대한 기업들의 관심도 높아지고 있다. 올해 국내에서 발행된 원화 ESG 채권 규모는 약 22조 원(MBS 제외)으로 지난해 14조 원 대비 크게 늘었다. 대부분 신종 코로나바이러스 감염증(코로나19) 피해 기업 지원 목적으로 은행과 카드사·캐피털사의 발행 비중이 많았으며 지난 9월에는 롯데지주가 지주사 최초로 친환경 건물 준공에 사용하기 위한 10년물 녹색 채권을 발행하기도 했다. 내년에도 정부의 재정 정책 확대 방안에 친환경과 지속 가능 사업 비중이 높아지면서 국채뿐 아니라 공공 기관과 일반 기업들의 ESG 채권 발행이 더욱 확대될 것으로 전망된다. 기관투자가도 사회 책임 투자를 확대하면서 적극적으로 ESG 투자를 늘리는 추세다. 특히 국민연금이 오는 2022년까지 전체 운용 기금의 절반을 ESG 기업에 투자할 계획을 밝힌 만큼 연기금과 기관들의 투자 행태도 달라질 것으로 전망된다.

한광열 NH투자증권 연구원은 “지난해까지 대부분 달러화 ESG 채권 발행이 많았지만 올해는 발행량의 절반가량이 원화로 발행됐다”며 “국내 투자 수요가 크게 증가했다는 의미”라고 풀이했다.

/김민경기자 mkkim@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mkkim@sedaily.com

mkkim@sedaily.com