현대차증권이 KT(030200)에 대해 “저평가 국면을 넘어서 주가에 펀더멘털 개선 기조를 반영해야 할 시점”이라고 평가하면서 ‘매수’ 의견을 제시했다. 목표주가는 3만 3,000원이다.

20일 현대차증권은 KT의 지난해 4·4분기 매출액을 전년 동기에 견줘 0.4% 줄어든 6조 1,737억 원, 영업이익은 13.6% 증가한 1,684억 원 규모로 예측했다. 황성진 현대차증권 연구원은 “통신과 미디어 부문의 실적은 견조하게 유지되는 가운데 신종 코로나바이러스 감염증(코로나19) 영향으로 부동산 등 자회사의 이익 감소세가 나타날 것”이라며 “지난 11월 말 KT의 5G 점유율은 30.5%로, 가입자당평균매출(APRU)은 5G 가입자가 늘어나면서 완만한 성장세를 기록할 전망”이라고 분석했다. 5G의 중저가 요금제 출시는 APRU 하락 유인이라기보다 5G 침투율 확대의 방아쇠로 보는 것이 적절하다는 평가다.

현대차증권은 올해 연간 KT의 매출액을 지난해보다 6.02% 증가한 25조 3,217억 원, 영업이익은 같은 기간 9.91% 뛴 1조 3,032억 원 규모로 추정했다. 5G와 B2B 영역을 기반으로 통신 부문의 성장세가 지속되고 있고, 미디어 부문 역시 견조한 성장세를 나타내고 있다. 또한 3,000억 원 규모의 자사주를 매입하는 등 적극적 주주 환원책에 대한 약속도 수행되고 있다는 분석이다. 황 연구원은 “지난해 CEO Day를 통해 천명한 이익의 성장세의 시현과 주주 친화책 확대 전략은 점진적으로 달성되고 있는 것으로 판단한다”며 “최근 KT Enterprise 브랜드 런칭을 통해 밝힌 클라우드 인프라 관련 비즈니스 등 B2B 시장 강화를 위한 행보도 눈여겨 볼 필요가 있다”고 설명했다.

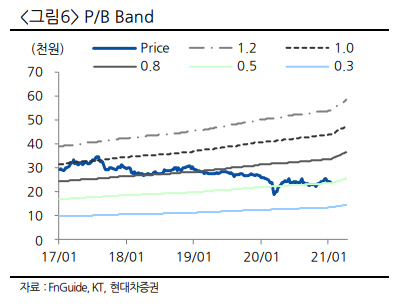

이어 그는 “본원적인 수익성 개선 기조가 여전히 주가에 반영되지 못하고 있는 상황”이라며 “현저한 저평가 국면을 넘어 이제는 주가가 펀더멘털 개선 기조를 반영해야 할 시점”이라고 덧붙였다.

/이승배기자 bae@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

bae@sedaily.com

bae@sedaily.com