증시가 급격한 조정을 받으면서 ‘빚투’발 반대매매에 대한 우려가 커지고 있다. 한국은행의 완화적 통화정책이 이어지면서 주식 신용거래가 사상 최고 수준까지 불어났기 때문이다.

전문가들은 그간 축적된 빚이 하락장 속에서 반대매매를 부추기고 이 반대매매가 다시금 증시 약세를 부추기는 ‘역(逆)레버리지’ 가능성을 점치고 있다.

5일 금융투자협회에 따르면 지난달 30일 위탁매매 미수금 대비 반대매매 금액은 316억 원으로 집계됐다. 이 금액은 9월 내내 100억 원대를 유지했는데 지난달 28일 208억 9,000만 원을 기록한 후 3일 연속으로 200억 원을 웃돌고 있다. 지난달 말 기준 전체 미수금 중 반대매매가 차지하는 비중은 9.2%에 달해 올해 전체 평균(6.35%)을 웃돌고 있다.

증권가에서는 이 같은 담보 주식 청산이 계속 늘어날지 신경을 곤두세우고 있다. 당장 이날 코스피·코스닥지수가 각각 1.89%, 2.83%씩 하락하는 등 증시 조정의 징조가 나타나고 있기 때문이다. ‘빚투→하락장→반대매매→하락장’의 악순환이 이어질 가능성이 있다는 것이다.

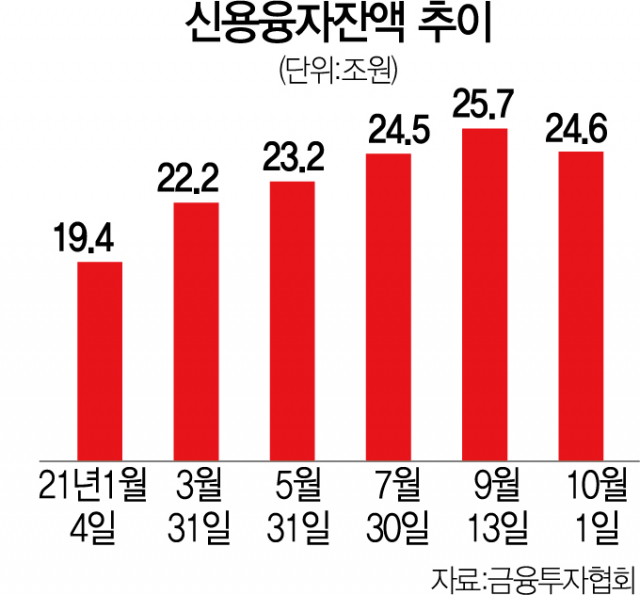

특히 지난해 3월부터 중앙은행 유동성 확대에 힘입어 주식시장에 들어온 신용자금이 상당하다는 점에 주목하고 있다. 빚으로 사들인 주식이 많을수록 반대매매의 규모 역시 커질 수밖에 없기 때문이다. 예를 들어 지난달 말 기준 주식 신용거래 융자는 총 24조 8,000억 원에 달해 1년 전보다 51.2%나 증가했다. 코로나19발 폭락이 가시화했던 올 3월 말(6조 5,000억 원)에 비해서는 3.8배나 불어났다. 지난 8월에는 25조 원을 웃돌면서 집계 이후 사상 최대치를 기록하기도 했다.

코로나19 발발 이후 투자자들은 증시가 하락할 때마다 다시금 빚을 내서 손실을 메꾸는 전략을 써왔다. 그러나 현재 한국은행과 정부에서 기준금리 인상, 대출 억제 등 유동성 회수 정책을 추진하고 있어 역레버리지 효과가 작동할 여지가 더 커졌다는 진단이 나온다. 반대매매를 막기 위한 부차적인 대출도 어려워지고 있기 때문이다.

이효섭 자본시장연구원 금융산업실장은 “지난해 3월 코로나19 폭락장 때는 추가로 대출을 받아서 돈을 메꾸는 전략이 가능했다”며 “지금은 (당국이) 시중·저축은행 대출을 옥죄면서 개인투자자들이 돈을 빌리기가 어려운 상황이라 (현금이 없다면) 반대매매가 되는 것을 손 놓고 기다릴 수밖에 없다”고 설명했다.

금융 당국에서도 증권사들의 신용거래 융자 증가에 대해 조치를 취하겠다는 입장이다. 고승범 금융위원장은 지난달 30일 자본시장 업계 관계자들을 만난 자리에서 “과도한 레버리지와 쏠림 현상은 늘 금융 안정에 문제를 일으켜왔다”며 “촉각을 곤두세우고 미리 대응하는 것이 여러분과 저의 책무”라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

vita@sedaily.com

vita@sedaily.com