국내 1호 인터넷은행인 케이뱅크가 기업공개(IPO)에 시동을 걸었다. 지난해 실적이 빠르게 개선되면서 흑자 전환이 유력하자 연내 코스피 상장을 목표로 상장 주관사 찾기에 나선 것이다.

케이뱅크는 7일 국내외 주요 증권사에 코스피 상장을 위한 입찰제안서(RFP)를 발송했다고 밝혔다. 거래소 상장 심사와 기관 수요예측, 일반 청약 등 IPO 전반을 지원해줄 증권사를 찾아 나선 것이다. 케이뱅크는 이달 중 증권사의 제안서를 받아 다음 달 주관사단을 최종 선정할 계획이다. 회사 측은 구체적 상장 일정은 주관사 선정 이후 확정할 예정인데 연초부터 주관사 선정에 나서면서 투자은행(IB) 업계는 이르면 연내 상장도 가능할 것으로 보고 있다.

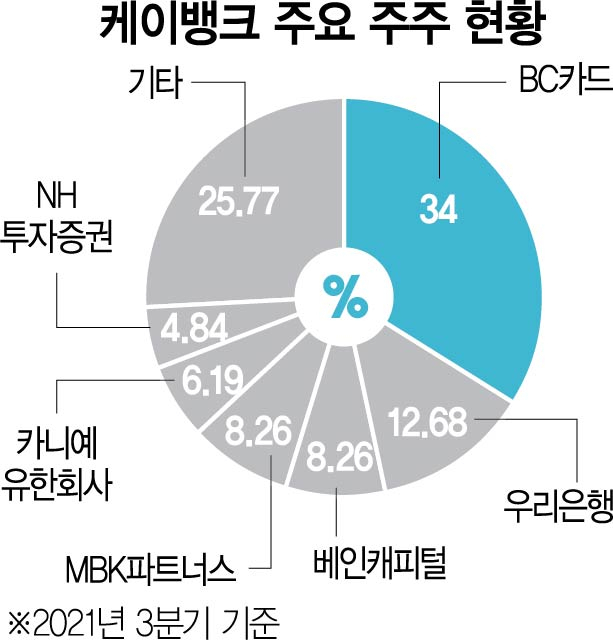

주관사 선정을 놓고는 IPO 강자인 NH투자증권(005940)이 케이뱅크 지분을 4.8% 이상 보유한 특수관계사인 것이 변수가 될 것으로 전망된다. 아울러 한국투자증권과 KB증권은 관계사가 인터넷은행 부문 경쟁사인 카카오뱅크의 주요 주주로 포진해 있어 영향을 받을 것으로 관측된다.

지난 2017년 4월 출범한 케이뱅크는 지난해 7월 인터넷은행으로는 역대 최대 규모인 1조 2,500억 원의 유상증자를 성공시키며 본격적인 사업 확장에 나섰다. 최대 주주는 BC카드로 지난해 3분기 기준 지분율은 34%다. 뒤이어 우리은행이 12.68%의 지분율로 2대 주주로 있으며 베인캐피털과 MBK파트너스도 각각 8.26%의 지분을 갖고 있다.

케이뱅크는 특히 암호화폐 투자 열풍을 톡톡히 누려 암호화폐거래소인 업비트와 실명 계좌 제휴로 2020년 말 219만 명이던 고객이 지난해 말 기준 717만 명까지 늘었다. 고객 수 확대로 자산도 급증해 대출에 해당하는 여신은 같은 기간 2조 9,900억 원에서 7조 900억 원으로, 수신은 3조 7,500억 원에서 11조 3,200억 원으로 확대됐다. 이에 따라 지난해 3분기까지 케이뱅크는 누적 84억 원의 흑자를 기록해 첫 연간 흑자 전환이 유력해 보인다.

IB 업계는 케이뱅크가 상장시 기업가치가 10조 원 안팎에 달할 것으로 예상하고 있다. 지난해 상장한 카카오뱅크는 시가총액 30조 원을 돌파하기도 했지만 이날 기준 26조 1,340억 원 수준이다. 장외시장에서 케이뱅크는 1주당 2만 원에 거래되면서 시총이 약 7조 7,000억 원으로 형성돼 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

abc@sedaily.com

abc@sedaily.com