최근 은행들이 대출 문턱을 대폭 낮추면서 또 ‘영끌’ 기웃거리는 분들 많을텐데요, 쉽지가 않네요. 신용대출 한도가 가계대출 총량 규제를 시행하기 전으로 돌아가면 뭐합니까… 대출 금리는 폭등했는데…시중은행 주택담보대출 금리 상단이 6%를 넘어선 상황입니다. 하지만 어쩌겠어요. 어쨌든 살 집은 필요하잖아요. 그래서 이번주 <코주부>는 금리가 다소 낮은 정부 지원 대출을 받는 전략을 소개하려고 합니다.

부부편: 디딤돌 대출, 신혼부부·2자녀 가정에 더 유리

먼저 결혼한 분들 먼저 보겠습니다.

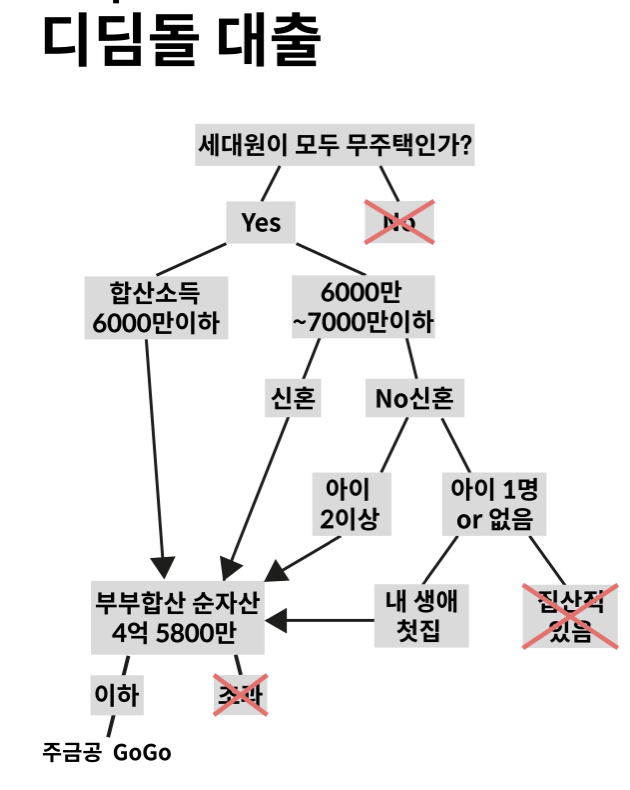

1. 디딤돌 대출은 가장 대표적인 정부 지원 저금리 대출입니다. 4월 기준 금리가 0.25%포인트 올랐지만 여전히 2~3%대를 유지하고 있어요. 그래서 생애 첫 집을 찾는 분이라면 누구나 디딤돌 대출을 먼저 알아봅니다. 그런데 디딤돌 대출은 조건이 좀 까다로워요.

우선 부부합산 연 소득이 6000만원 이하, 합산 순자산이 4억5800만원 이하여야 합니다. 부부가 맞벌이를 할 때는 이 연소득 조건을 통과하기 쉽지 않습니다. 그래서 정부는 1) 신혼부부 2) 자녀가 2명 이상인 부부 3) 생애 첫 주택 구입자인 경우에 한해 부부합산 소득 7000만원까지 자격을 부여합니다. 아, 여기서 신혼부부는 혼인신고를 한 지 7년 이내인 부부입니다. 이 조건을 통과하면 주택금융공사에서 디딤돌 대출을 신청합니다.

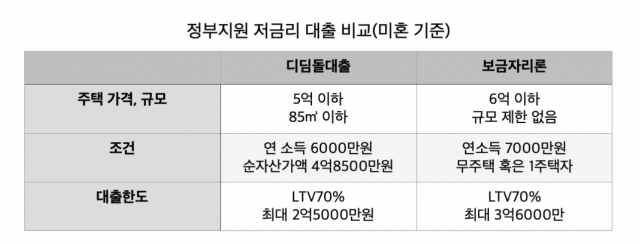

그런데 여기서도 몇 가지 제한이 있어요. 사고 싶은 집은 시세 5억 원, 전용면적 85㎡ 이하여야 합니다. 시세는 한국부동산원이나 KB 시세에서 매매가액과 비교해 낮은 금액을 기준으로 하고요. 이런 조건이 맞는다면 LTV 70%, 최대 상한액 2억5000만원까지(신혼부부는 2억7000만원, 2자녀 이상은 3억1000만원까지) 주택담보 대출을 받을 수 있습니다.

2. 이미 집 한채가 있지만 갈아타고 싶거나, 부부합산 소득이 좀 더 많다면 보금자리론을 노려볼 수 있습니다. 보금자리론은 2년 안에 기존 주택(투기과열지구는 1년 이내)을 처분하는 조건으로 1주택자에게도 자격을 부여합니다. 부부합산 소득도 7000만원, 신혼부부는 8500만원까지 허용하고요. 2자녀 이상은 최대 1억 원까지도 대출해 줍니다. 보금자리론은 사려고 하는 주택의 면적 기준은 없지만 대출 승인일 기준 담보주택 평가액은 6억원 이하까지 가능합니다. KB시세나 감정평가액, 매매가액 모두가 6억 원 이내 조건을 만족해야 하니 꼼꼼하게 따져보세요. 조건을 모두 맞추면 LTV 70%, 최대 상한 3억6000만원까지 대출 받을 수 있습니다. 미성년 자녀가 3명 이상 있는 가정은 4억원까지도 가능합니다. 복잡한 분들은 아래 표를 보고 체크하면 좋을 듯합니다.

싱글편: 미혼은 대출 한도 낮아…세대주 조건 따져봐야

다음은 미혼 분들 볼게요.

미혼은 신청 조건은 좀 더 여유가 있지만 대출 한도가 낮습니다. 디딤돌대출의 경우 미혼은 30세 이상 단독 세대주만 집값 3억 원 이하, 전용면적 60㎡의 주택을 매수하는 조건으로 최대 1억5000만원까지 대출이 나옵니다. 20대 단독 세대주는 디딤돌 대출을 신청할 수조차 없어요. 하지만 우리는 늘 방법을 찾죠. 디딤돌 대출에는 이런 조건이 있습니다.

즉, 부모님이나 조부모님, 미성년 형제·자매를 세대원으로 편입하면 이 세대주 조건을 충족하게 됩니다. 부모님과 함께 살고 있는 미혼자 분들은 보통 부모님이 세대주, 본인은 세대원인 경우가 많은데요. 이 때는 주민센터에 가서 본인을 세대주로 변경하고 부모님을 세대원이 되게끔 바꿉니다. 단 이 때 부모님이 만 60세 이하라면 주택 소유 이력이 1회도 없어야 합니다. 60세 이상이면 상관 없습니다. 이 조건을 충족한 미혼자 분은 디딤돌 대출이 원하는 ‘세대주’가 되어 연 소득 6000만원 이하, 자산 4억5800만원 이하의 요건을 갖추면 일반 대출을 신청할 수 있습니다. 대출은 기혼가정과 동일한 조건(연 소득 6000만원 이하, 자산 4억5800만원)에 동일한 규모(시세 5억원, 최대 2억5000만원)로 받을 수 있습니다. 이런 조건에 모두 부합하지 않는다면 조금 더 높은 금리를 감수하고 보금자리론으로 향합니다. 보금자리론은 나이로 대출 규모를 구분하지 않는 데다 소득 규모도 좀 더 여유가 있거든요. 아래 표를 보면서 자신에게 맞는 대출을 찾아봅시다.

대출 꿀팁: 디딤돌+보금자리론 믹스, 전자신청으로 금리 낮춰야

하지만 디딤돌이든 보금자리론이든 대출 최대 한도가 서울, 수도권에서 집을 사는 데는 부족함이 많습니다. 그래서 <코주부>는 이 두 가지를 모두 받는 방법을 찾아봤습니다. 우선 두 종류의 대출을 동시에 실행하려면 아래와 같은 조건이 있습니다.

꿀팁 1. 디딤돌+보금자리 동시실행 : 이런 조건을 염두에 두고 딱 5억 원짜리 집을 매수하려는 기혼 혹은 미혼(세대주 기준) 독자분에 맞춰 동시 실행 전략을 세워보겠습니다. 디딤돌 대출이 금리가 낮기 때문에 여기서 더 많이 받는 게 좋아요. 5억의 LTV 70%는 3억5000만원이지만 디딤돌 대출은 최대 대출 한도가 2억5000만원이네요. 가능하다면 이걸 다 받습니다. 하지만 LTV 70%에서 여전히 남는 1억 원을 버릴 순 없잖아요. 이 1억 원을 보금자리론에서 받습니다. 그래서 3억5000만원을 채우고 내가 여기저기서 모으고 마련한 1억5000만원을 합쳐 집을 사면 됩니다.

만약 디딤돌 대출에서 세대주 요건을 충족하지 못한 30세 이상 단독 세대주라면 3억 원 이하의 집을 찾아야 해요. 이 때도 동시 실행이 가능해 디딤돌대출로 최대 1억5000만원까지, 보금자리론으로 6000만원을 더 대출받아 내 집 마련에 보탤 수 있습니다.

꿀팁 2. e보금자리론 신청으로 금리 낮춰야 : 대출 신청 전략을 세웠다면 금리를 낮추는 꿀팁을 알려드릴게요. 보금자리론은 세 가지 종류가 있는데요, 이 중 무조건 아낌e보금자리를 신청하는 게 전략입니다. 대출 거래 약정 및 근저당권 설정 등을 모두 전자로 처리하기 때문에 금리가 0.1%포인트 저렴하거든요.

꿀팁3. 40세 미만은 체증식 상환 선택 : 대출 상환 방법은 ‘체증식 상환’으로 설정합니다. 원리금 균등 분할 상환, 원금 균등 분할 상환, 체증식 상환 등이 있는데요. 체증식은 초기에 상환하는 원금과 이자 금액이 적고 회차가 늘어날수록 원금과 이자 상환액이 증가합니다. 이 방식은 만 40세 미만 근로자만 신청할 수 있기 때문에 20~30대의 경우 자격이 된다면 체증식으로 설정한 후 집값이 오르면 팔고 다른 집으로 갈아탈 때 더 유리해요. 또 화폐 가치도 계속 떨어지기 때문에 나중에 갚는 게 더 좋을 듯합니다.

관련기사

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

wise@sedaily.com

wise@sedaily.com