코스닥 상장에 도전하는 신재생에너지 시공 전문 업체인 대명에너지가 일반 투자자 청약에서 160대 1이 넘는 경쟁률을 나타냈다. 기업공개(IPO) 시장이 부진한 상황임을 고려하면 ‘선방’했다는 분석이 나온다.

4일 투자은행(IB) 업계에 따르면 대명에너지의 일반 청약 최종 경쟁률은 152대 1로 집계됐다. 청약 금액의 절반을 미리 납부하는 증거금은 7100억 원을 기록했으며 총 청약 건수는 7만 5317건이었다.

대표 주관사인 한국투자증권에선 161.83대 1의 경쟁률을 보였으며 공동 주관사인 삼성증권(016360)의 경우 128대 1을 나타냈다. 균등배정 주식 수를 기준으로 봤을 때 한투를 통해 청약한 투자자는 4~5주를, 삼성증권의 경우 3~4주를 받을 것으로 예상된다.

대명에너지는 오는 9일 공모주 배정 및 증거금 환불을 거쳐 이달 13일 코스닥에 상장한다. 대명에너지는 앞서 지난 달 27~28일 진행한 기관투자가 대상 수요예측에서 공모가를 희망 범위(1만 5000~1만 8000원) 하단인 1만 5000원으로 결정했다. 수요예측 경쟁률은 254.7대 1이었다.

IB업계에선 대명에너지가 올 초 상장 철회 이후 공모가를 대폭 낮추는 등 공모 구조를 개선함으로써 수요예측·일반청약에서 무난한 성적표를 거둘 수 있었다는 분석이 나온다.

지난 2월 대명에너지는 희망 공모가를 2만 5000~2만 9000원으로 제시하며 수요예측에 나섰다. 그러나 공모가격이 과도하게 책정됐다는 지적이 제기됐고, 구주매출 비중도 38.4%에 육박하는 점으로 인해 기관 수요예측에서 흥행에 실패했다. 이에 대명에너지는 지난달 다시 증권신고서를 제출하며 공모가 희망 범위를 당초 제시한 것보다 40% 이상 낮추고, 구주매출도 70% 넘게 줄였다.

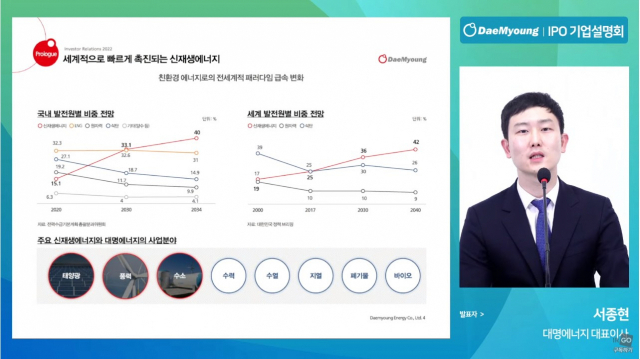

대명에너지는 풍력·태양광 발전 시설과 에너지저장장치(ESS) 등을 설치·관리하는 사업을 주력으로 한다. 지난해 연결재무제표 기준 매출액은 전년보다 18.1% 감소한 1361억 원을, 영업이익은 13.8% 증가한 469억 원을 각각 기록했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

vita@sedaily.com

vita@sedaily.com