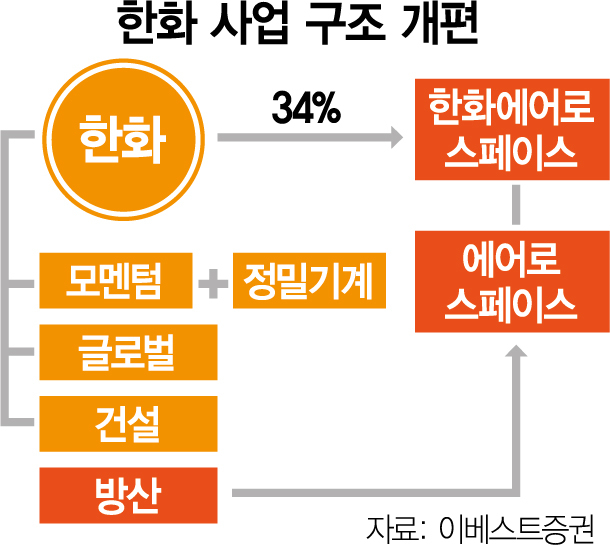

한화(000880)그룹의 지주사 격인 한화의 주가가 사업 구조를 재정비한 뒤 치솟고 있다. 그룹 내 3개 기업에 흩어져 있던 방산 사업을 한화에어로스페이스(012450)로 통합하고 한화는 ‘모멘텀(옛 한화 기계 부문)’의 사업 역량 강화를 추진한다는 소식이 주가를 끌어올렸다는 분석이다.

1일 한국거래소에 따르면 이날 한화는 전 거래일보다 0.91%(250원) 오른 2만 7800원에 거래를 마감했다. 지난달 21일 한화그룹의 방산 부문 통합 검토 소식이 알려진 후 이날까지 주가는 14.64% 급상승했다. 같은 달 29일 사업 재편을 공식 발표한 뒤 8.81% 올랐다.

금융투자 업계에서는 한화가 강세를 보이는 배경에는 사업 구조 재편이 있다는 분석이 나온다. 한화는 방산 부문을 한화에어로스페이스에 매각하는 대신 한화에어로스페이스의 자회사인 한화정밀기계를 인수한다. 이를 통해 모멘텀의 사업 역량을 강화한다는 전략이다. 김장원 IBK투자증권 연구원은 “정밀기계 인수로 기계사업 부문이 강화될 모멘텀은 신성장 동력에 주력하면서 계열사와 함께 그룹의 성장성을 주도하게 될 것으로 전망된다”며 “건설은 내실화와 수익성을 기반한 수주 전략으로 안정적인 실적을 기대할 수 있다”고 분석했다.

100% 자회사인 한화건설을 흡수 합병하는 점도 주가에 긍정적 영향을 미치고 있다. 양일우 삼성증권 연구원은 “한화와 한화건설 합병으로 지배구조가 단순해지고 사업 전망이 양호한 한화건설의 실적과 스토리를 한화가 직접 향유한다는 점에서 긍정적”이라고 말했다.

한화가 33.95%의 지분을 보유한 한화에어로스페이스의 가치 상승도 투자 포인트로 꼽힌다. 한화그룹 내 3개 회사에 분산돼 있던 우주·방산 사업이 한화에어로스페이스로 통합되며 시너지 효과가 극대화될 것이라는 전망이다. 이를 통해 경영 효율성을 끌어올릴 수 있다는 분석이다. 또 규모의 경제가 실현되면 대량생산을 통해 가격 경쟁력을 확보할 수 있고 각 사가 보유한 글로벌 고객사를 활용해 수출 판로를 확장할 수 있다. 최관순 SK증권 연구원은 “방산 부문의 사업 시너지 창출로 지분을 보유한 한화의 수혜가 예상된다”고 분석했다.

방산 사업을 떼어내 환경·사회·지배구조(ESG) 자금 수급이 원활해진다는 점도 호재다. 해외 주요 연기금이나 투자 펀드는 무기 생산 업체를 블랙리스트에 올린 뒤 투자를 줄이는 추세인데 이 같은 문제를 해소하게 된 것이다. 한화는 2020년 국제사회에서 비인도적 무기로 분류되는 방산 부문의 분산탄 사업을 완전히 매각하기도 했다. 김한이 다올투자증권 연구원은 “방산 부문을 완전히 매각해 글로벌 ESG 자금 유입도 가능하다”고 말했다.

일부 한화 소액주주들의 불만을 잠재울 수 있을지 주목된다. 일부 주주들은 한화의 주가가 기업가치에 비해 저평가 받고 있다며 서울 종로구 가회동에 있는 김승연 한화그룹 회장 자택 인근에서 집회를 벌이기도 했다. 김장원 연구원은 “한화가 주주가치 개선에 의지가 있는지 의심을 품었던 투자자에게 이번 사업 구조 개편이 이를 해소하게 만드는 계기가 될 것”이라고 말했다. 이승웅 이베스트투자증권 연구원은 “현시점에서 한화의 순자산가치(NAV) 할인율은 62%로 장단기적 저평가 상태다. 이번 사업 구조 개편을 반영해 할인율 축소가 이뤄질 것”이라며 “한화생명으로부터 직접 수취하는 배당금이 확대돼 투자 및 배당 재원으로 활용 가능할 것”이라고 분석했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kim@sedaily.com

kim@sedaily.com