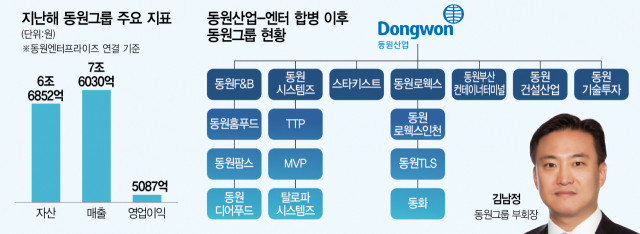

동원산업(006040)이 동원엔터프라이즈와의 합병을 마무리하고 동원그룹의 새 지주회사가 됐다. 이번 합병은 동원그룹이 지난 2001년 동원엔터프라이즈를 설립하면서 지주회사 체제로 전환한 이후 가장 큰 지배구조 변화다. 그룹의 컨트롤타워 역할을 맡게 된 동원산업은 계열사들의 경쟁력 강화 및 2차 전지 소재·축산물 유통 등 신사업 투자를 적극 지원한다는 계획이다. 이번 합병으로 창업주 김재철(87) 명예회장의 차남인 김남정(49·사진) 부회장의 2세 승계 체제도 사실상 완료됐다는 평가도 나온다.

동원산업은 2일 이사회에서 종료보고총회를 열고 기존 지주사인 동원엔터프라이즈와의 합병등기 작업을 완료했다. 동원산업은 올 4월부터 동원엔터프라이즈와의 합병을 추진해왔으며 올 9월 임시주주총회를 열고 합병 계약 승인 안건을 의결한 바 있다. 합병에 따라 발행하는 신주는 631만8892주 규모로 오는 16일 추가 상장된다.

합병 전 동원산업 대표를 맡았던 이명우 사장은 사업부문 대표로, 동원엔터프라이즈 대표를 지낸 박문서 사장은 지주부문 대표로 선임됐다. 이사회 의장은 동원엔터프라이즈 사외이사를 지낸 김주원 전 카카오 부회장이 맡는다.

원양어업·수산물 가공을 주력으로 하는 동원산업은 1969년 설립된 동원그룹의 모회사로 이번 합병을 통해 사업 지주회사 지위로 올라선다. 다소 복잡했던 그룹 지배구조도 한결 단순해진다. 동원산업은 종전 수평관계였던 동원F&B(049770)와 동원시스템즈(014820) 등 우량계열사를 자회사로 둔다. 이들 계열사 산하의 회사들을 컨트롤 하기 용이해지는 구조다. 또 기존 지주회사인 동원엔터프라이즈의 손자회사였던 동원로엑스와 미국 스타키스트는 동원산업의 자회사로 지위가 올라선다. 동원그룹 관계자는 “동원산업이 핵심 계열사를 직접 지배하는 구조로 바뀌기 때문에 그룹 내 의사 결정 구조도 단순해졌다”며 “자회사가 신사업 투자 등 경영 판단을 내릴 때 보다 신속하게 진행할 수 있는 체제가 구축됐다”고 말했다.

‘2세’ 김남정 부회장 체제 구축도 완료

2019년부터 사실상 그룹을 이끌고 있는 김남정 부회장의 지배력도 강화됐다. 김 부회장은 동원산업과 동원엔터프라이즈 합병 이후 지주회사가 된 동원산업 지분을 43.15% 보유한 최대주주가 된다. 이번 합병으로 사실상 김 부회장의 지배구조 체제가 완성된 셈이다.

김 부회장은 새 지주회사인 동원산업을 발판으로 미래 성장사업에 적극 투자한다는 방침이다. 동원산업은 핵심 계열사인 동원F&B, 동원시스템즈, 동원건설산업 등을 직접 거느리게 돼 영업이익 규모가 종전 2600억원에서 5100억원 수준으로 늘어 유동성을 추가 확보할 것으로 전망된다. 이 같은 안정적인 수익 창출 재원을 바탕으로 계열사의 미래 먹거리에 대한 투자 여력을 키워나갈 계획이다. 주요 성장사업으로는 온라인 축육사업, 연어 육상 양식, 2차전지 소재 사업, 스마트항만 구축 등이 있다.

참치 등 수산물서 축산, 양식, 신소재 등으로 확대

실제로 참치와 연어 등 수산물에 집중해 온 동원그룹은 최근 축산 도매 온라인몰 ‘금천미트’ 등을 인수하며 축산물 유통사업으로 영역을 넓히고 있다. 또 2024년 완공을 목표로 강원도 양양군에 2000억원을 투자해 친환경 스마트 연어양식 단지 조성도 추진 중이다. 동원시스템즈는 국내 첫 참치캔을 만든 경쟁력을 바탕으로 2차전지 원통형 배터리 캔(CAN) 사업 확대에 나서고 있다. 동원그룹 관계자는 “동원산업을 중심으로 각 계열사의 미래 청사진을 그려 나갈 계획”이라며 “그룹 차원의 계열사간 시너지를 도모하면서 주주들과 함께 구체적인 성장 로드맵을 완성하겠다”고 말했다.

한편 동원그룹은 동원엔터프라이즈와 동원산업의 합병을 추진하는 과정에서 “상장사인 동원산업의 가치를 더 높게 책정해야 한다”는 소액주주들의 의견을 반영해 합병비율을 조정한 바 있다. 당시 주주가치를 제고하고 시장의 신뢰를 얻기 위한 조치였다는 평가를 받았다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

hooni@sedaily.com

hooni@sedaily.com