연말 배당 시즌이 돌아오면서 분배금을 자동 재투자하는 토털리턴(TR) 상장지수펀드(ETF)에 투자 자금이 몰리고 있다. TR ETF는 보유 중에는 배당소득세를 부담하지 않아도 돼 절세 효과가 큰 데다 배당락이 없어 박스권에서 일반 ETF 대비 수익률 방어력이 큰 점이 부진한 증시 상황에서 매력으로 부각되고 있는 것으로 풀이된다. 최근 TR ETF 존속에 대한 우려를 키웠던 금융투자소득세 도입에 대해 윤석열 대통령이 유예안에 힘을 실어준 점 역시 안도한 매수심리를 이끌었다는 분석이다.

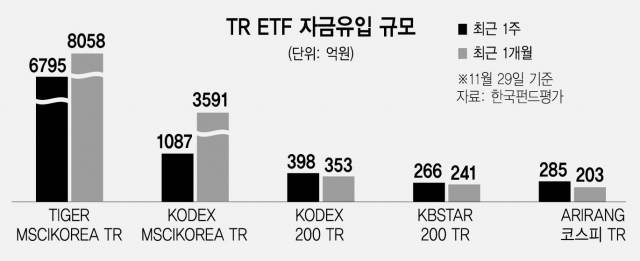

30일 한국펀드평가에 따르면 ‘TIGER MSCI KOREA TR’에는 최근 1개월간 국내 상장 ETF 중 두 번째로 많은 8058억 원 규모가 새롭게 유입됐다. 이 ETF는 국내 대·중형주로 구성된 ‘MSCI KOREA Gross TR’을 기초지수로 한다. 같은 지수를 추종하는 ‘KODEX MSCI KOREA TR’에도 3591억 원 규모의 자금이 몰렸다. 이 밖에 ‘KODEX 200TR(278530)(353억 원)’ ‘KBSTAR 200TR(361580)(241억 원)’ ‘ARIRANG 코스피TR(328370)(203억 원)’ 역시 같은 기간 유입액 상위권에 이름을 올렸다. 해당 3개 ETF의 경우 최근 1주간 유입된 자금이 각각 398억 원, 266억 원, 285억 원으로 1개월 유입액 대비 규모가 더 크다.

연말 배당락일(12월 29일)을 한 달 앞둔 가운데 배당소득세를 물지 않는 TR ETF에 대한 매수심리가 살아나는 모습이다. 일반 ETF의 경우 주식처럼 분배금에 대해 15.4%의 배당소득세를 부담한다. 분배금에서 배당소득세가 원천징수된 뒤 지급되기 때문에 투자자는 해당 종목에 대한 최종 투자 손익과 상관없이 배당 발생 시 무조건 세금을 내게 된다. 한편 TR ETF는 분배금을 나누지 않고 자동 재투자하는 방식을 따르기 때문에 투자자가 당장 배당소득세를 부담하지 않아도 된다. 해당 ETF 매도 시 차익과 과표에 의한 증가분을 비교해 더 작은 부분에 대해 15.4%의 세금을 낸다. 손실을 봤을 경우 세금을 내지 않아도 되기 때문에 절세 및 세금 이연 효과를 볼 수 있다.

업계에서는 올해 증시 부진으로 기업들의 주가 수준이 전반적으로 낮아지면서 배당보다는 재투자가 낫다고 판단한 투자자들 사이에서 TR ETF에 대한 선호도가 커지고 있다고 평가했다. 기존에 TR ETF는 분배금 재투자에 따른 복리 효과를 노린 장기 투자나 박스권에서 수익률을 방어하기 위한 목적으로 주로 활용됐다. 올해는 부진한 성적을 거둔 증시에서 배당을 직접 받기보다 재투자해 향후 수익률을 더 높이려는 판단이 작용한 것으로 풀이된다. 한 운용사 ETF 운용 관계자는 “현재 주가 수준이 낮기 때문에 배당이 자동적으로 12월에 재투자되기를 원하는 투자자가 늘어난 것”이라고 말했다.

최근 TR ETF의 존립 근거를 위협했던 금투세 도입이 난항을 겪는 가운데 윤 대통령이 유예안을 공식 지지하면서 관련 우려가 완화된 점 역시 매수세에 영향을 준 것으로 보인다. 금투세법의 ‘모든 집합투자기구는 매년 결산·분배해야 한다’는 조항에 따르면 TR ETF 역시 배당금을 매년 분배해야 하는 딜레마에 처하기 때문이다. 한 운용사 관계자는 “금투세 관련 내용은 아직 확실히 정해지지 않았기 때문에 TR에 대한 우려 역시 단정 짓기 힘들다”며 “거래소와 금융투자협회에서도 관련 시행령 개정을 요구하고 있는 상황이라 결과를 더 지켜봐야 할 것”이라고 설명했다.

앞서 윤 대통령은 금투세에 대해 “금리 인상과 경기 둔화 등으로 주식시장의 어려움이 커진 상황에서 금투세가 도입돼 과세가 강화될 경우 국내 투자자 이탈이 가속화될 수 있다”고 밝히며 유예안에 힘을 실었다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

sunset@sedaily.com

sunset@sedaily.com