국내 e커머스 1호 상장사에 도전 중인 오아시스가 공모가를 희망가의 절반 수준으로 낮춰 기업공개(IPO)를 강행할지 관심이 쏠리고 있다. 일각에서는 상장 철회 가능성도 거론되는 가운데 IPO 주관사들은 상장을 강행할지 고심에 빠졌다.

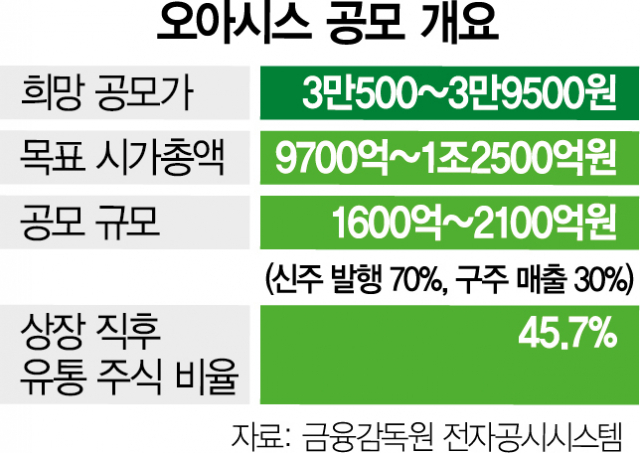

9일 투자은행(IB) 업계에 따르면 7~8일 오아시스 수요예측에 참여한 기관투자가 대다수는 1만 5000~2만 원 사이에서 가격을 써냈다. 당초 오아시스가 제시한 희망 공모가 3만 500~3만 9500원의 절반 수준이다.

오아시스가 상장을 강행할 경우 목표 시가총액은 기존 9700억~1조 2500억 원에서 5000억 원대로 대폭 낮춰야 할 것으로 추산된다. 또 오아시스가 구주 매출이나 신주 발행 물량을 줄일 수도 있어 공모가 기준 시가총액은 더 낮아질 가능성이 적지 않다. 국내 최대 e커머스 업체인 쿠팡에 비해서도 오아시스의 기업가치가 높게 매겨져 기관투자가들이 수요예측에 참여하기 부담스러웠다는 반응이 많았다. 오아시스는 매출액 대비 기업가치(EV/Sales)가 3.77배로, 이를 기준으로 공모가를 산정했는데 쿠팡의 경우 1.36배에 불과했다.

또 최대주주인 지어소프트(051160)의 구주 매출이 전체 공모 물량에서 차지하는 비중이 30%에 달한다는 점도 부담이다. 한 IB 업계 관계자는 “공모주 투자자가 싫어할 만한 요소가 한꺼번에 모여 있었던 셈”이라고 지적했다.

상장 직후 유통 가능 주식 비율이 45.7%로 높은 것도 수요예측 흥행에 부정적 요인이었다. 한국투자파트너스·카카오인베스트먼트·머스트벤처스 등 주요 재무적투자자(FI)가 보호예수에 적극적이지 않았던 탓이다. FI들은 오아시스의 기업가치가 1500억~3000억 원 수준에 불과할 때 투자한 만큼 차익 실현을 위해 상장 직후 곧장 지분을 팔 가능성이 높은 것으로 관측된다.

이에 따라 최근 중소형 공모주 투자심리가 나쁘지 않은 만큼 오아시스가 몸값을 크게 낮춰 일반 공모에 나선다면 IPO에 성공할 가능성이 거론된다. 오아시스가 공모가 밴드보다 낮은 가격으로 상장하면 향후 주가 상승 여력이 적지 않기 때문이다. 한 기관투자가는 “수요예측 첫날에는 오아시스를 ‘드롭(미응찰)’하자는 의견이 많았는데 둘째 날에는 2만 원 밑으로 가격을 제출하며 수요가 살아났다”고 분위기를 전했다.

기관투자가들이 회사 기대에는 크게 미치지 못하는 평가를 내리면서 오아시스가 상장을 철회할 가능성은 열려 있다. 대표 주관사인 NH투자증권(005940)·한국투자증권은 8일 수요예측 마감 이후 마라톤 회의를 이어가며 오아시스의 향후 상장 전략에 대해 숙고하는 것으로 전해졌다. 오아시스는 13일 공모가를 확정 공고한 뒤 14~15일 일반 청약을 진행할 예정이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

vita@sedaily.com

vita@sedaily.com