국내 최초 팹리스 유니콘(기업가치 1조 원 이상 비상장사) 파두가 올 하반기 상장을 구체화하면서 사업 초기부터 파두에 투자한 KDB산업은행·SK쉴더스 등 주요 출자자(LP)들이 투자금의 8~9배에 달하는 금액을 회수할 수 있을 것으로 전망된다.

6일 투자은행(IB) 업계에 따르면 파두는 올 2월 약 120억 원 규모의 상장 전 지분 투자(프리IPO) 유치에서 약 1조 800억 원의 기업가치를 인정받았다. 2016년 첫 투자를 받았을 때 인정받은 기업가치가 540억 원 정도였음을 고려하면 약 6년 만에 몸값이 20배 가까이 뛴 셈이다.

SK인포섹(현 SK쉴더스)은 2016년 12월 30억 원을 전환사채(CB) 형태로 파두에 투자했다. 7만 5000주를 주당 4만 원에 교환할 수 있다는 조건이었다. 전환사채란 일정 기간 이후 해당 회사 주식으로 교환할 수 있는 채권을 말한다. 2021년 초 전환사채가 모두 주식으로 전환된 후 파두가 2022년 주식 수를 16배로 늘리는 무상증자를 단행하면서 SK인포섹의 총 보유 주식 수는 120만 주로 늘었다. 올 2월 유상증자 당시 인정받은 1주당 가치가 2만 4575원이었다는 점을 고려하면 SK인포섹 보유 주식의 평가액은 294억 9000만 원이다. 30억 원을 투자해 10배 가까이 불린 것이다.

관련기사

국내 첨단 기술 육성을 위해 반도체 분체 분야에 꾸준히 투자해온 산은도 성공적으로 투자금을 회수할 수 있게 됐다. 산은은 2017년 말 여신 전문 금융 자회사 산은캐피탈과 함께 각각 20억 원을 전환사채 형태로 파두에 투자했다. 4만 6154주를 주당 4만 3333원에 교환할 수 있는 조건이었다. 파두의 무상증자로 보유 주식은 73만 8464주로 늘었고 현재 평가 금액은 181억 4775만 원이다. 산은과 산은캐피탈 역시 초기 투자금이 9배 이상 불어났다.

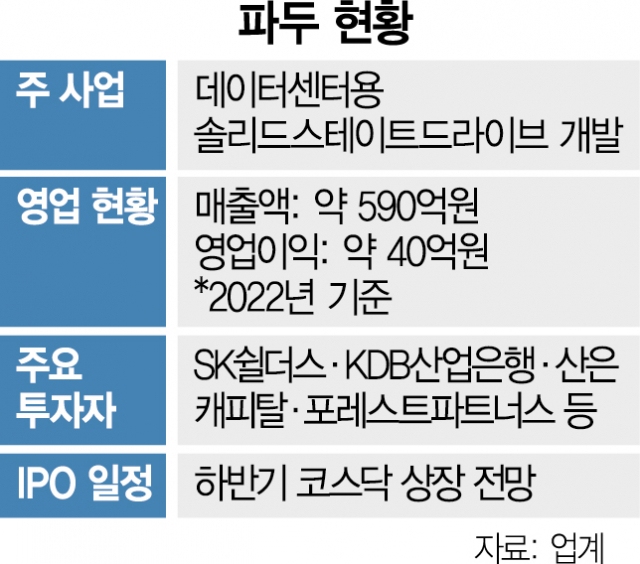

SK인포섹과 산은 등이 지금까지 보유 주식을 한 주도 팔지 않은 만큼 파두가 차질 없이 상장에 성공한다면 평가 이익은 지금보다 훨씬 커질 것으로 보인다. IB 업계는 파두의 상장 후 시가총액이 2조 원 안팎에 이를 것으로 관측한다. 파두는 지난달 10일 한국거래소 코스닥시장본부에 상장 예비 심사 신청서를 제출했는데 일반적으로 상장 심사에 약 4개월이 걸린다는 점을 고려하면 올 하반기 상장이 가능할 것으로 전망된다. 대표 주관사는 NH투자증권(005940), 공동 주관사는 한국투자증권이다.

파두는 2015년 설립된 시스템반도체 업체로 데이터센터용 솔리드스테이트드라이브(SSD) 개발이 주력 사업이다. 매출은 2021년 51억 원에서 2022년 500억 원 후반대로 10배 이상 뛰며 흑자 전환에 성공했다. 2030년까지 데이터센터 관련 다양한 반도체 제품군을 갖춰 매출 3조 원 수준의 글로벌 팹리스 기업으로 성장하는 것이 목표다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com