국내 팹리스 스타트업 중 처음으로 유니콘(기업 가치 1조 원 이상 비상장 스타트업) 기업에 등극한 파두가 상장 예비 심사를 통과하면서 코스닥 시장 입성이 눈앞으로 다가왔다. 연초 중소형 공모주 중심이었던 코스닥 기업공개(IPO) 시장은 지난해 9월 더블유씨피(393890) 상장 이후 오랜만에 조 단위 ‘대어’를 맞이할 것으로 전망된다. 유정용 강관 전문 제조 기업 넥스틸도 이날 거래소 유가증권시장본부로부터 상장 예심을 승인받으며 지난해 12월 바이오노트(377740) 상장 이후 멈췄던 코스피 IPO가 약 7개월 만에 재개될 것으로 보인다.

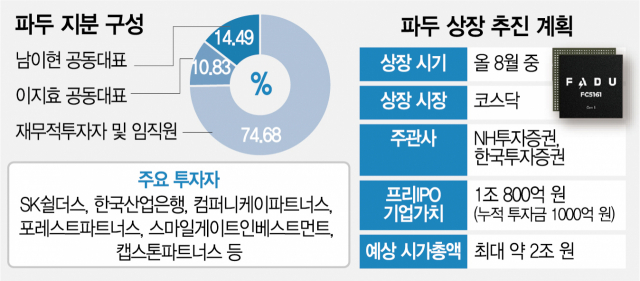

23일 한국거래소에 따르면 코스닥시장본부는 전날 상장위원회를 열고 파두의 상장 예심을 승인했다. 3월 10일 상장 예심 신청서를 제출한 뒤 석 달여 만이다. 파두는 이른 시일 내에 본격적인 공모 절차에 돌입해 8월 내 코스닥 상장을 완료하겠다는 계획이다. NH투자증권(005940)이 대표 주관사를 맡았으며 공동 주관사는 한국투자증권이다.

투자은행(IB) 업계에서는 파두가 이번 상장 과정에서 최소 1조 원 이상의 몸값을 무난히 달성할 것으로 내다보고 있다. 이미 파두는 올 2월 위드윈인베스트먼트·IBK캐피탈 등을 대상으로 진행한 프리IPO(상장 전 자금 조달)에서 1조 800억 원의 기업가치로 평가받고 국내 1호 팹리스 유니콘 타이틀을 거머쥐었다. 2016년 첫 투자를 받았을 때 인정받은 기업가치가 약 540억 원이었는데 약 6년 만에 몸값이 20배 가까이 뛴 것이다.

반도체 기술 기업에 대한 투자자들의 관심이 높고 시장의 투자 심리가 살아나고 있는 점은 파두 상장에 긍정적인 요소다. 앞서 반도체 기판 검사 업체 기가비스(420770)가 지난달 초 약 954억 원(공모가 기준 시가총액은 5451억 원)을 공모했는데 일반 청약에서 10조 원 가까운 증거금을 모으는 파란을 일으켰다. 또 최근 공모주 청약을 진행한 마녀공장·알멕·시큐센 등이 높은 청약 경쟁률 속에서 수조 원의 증거금을 손쉽게 모으는 등 IPO 시장이 계속해서 달아오르고 있는 모습이다.

주요 투자자로는 SK쉴더스·한국산업은행·컴퍼니케이(307930)파트너스·포레스트파트너스·AJ캐피탈파트너스·삼호그린인베스트먼트·스마일게이트인베스트먼트·캡스톤파트너스 등이 있다. 누적 투자 유치 금액은 약 1000억 원 수준으로 추산된다. 파두가 몸값 2조 원을 달성할 경우 산업은행과 SK쉴더스는 투자 원금의 20배 이상 거둘 수 있다.

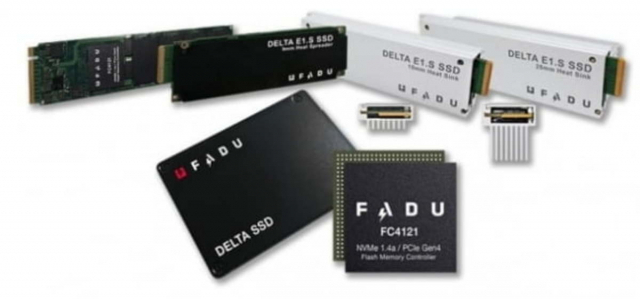

파두는 2015년 설립된 시스템반도체 업체로 데이터센터용 솔리드스테이트드라이브(SSD) 개발이 주력 사업이다. 파두의 매출은 별도 재무제표 기준 2021년 51억 원에서 2022년 564억 원으로 10배 이상 뛰었다. 영업이익도 49억 원을 기록하며 흑자 전환에 성공했다. 올해부터는 매출 성장과 함께 이익 규모도 더욱 확대될 수 있을 것으로 전망된다. 나아가 2030년까지 데이터센터향의 다양한 반도체 제품군을 갖춘 매출 3조 원 수준의 글로벌 팹리스 기업으로 성장하겠다는 포부다.

한편 이날 상장 예심을 통과한 넥스틸은 이르면 다음 주 증권신고서를 제출하고 공모 작업에 착수할 계획이다. 상장 대표 주관사는 하나증권이 맡았다. IB 업계에서는 넥스틸이 4000억 원에 가까운 몸값을 인정받을 수 있을 것으로 내다보고 있다. 넥스틸은 2021년 아주IB투자와 원익투자파트너스로부터 465억 원을 투자받을 때 기업가치로 약 1000억 원을 찍었다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com