유안타증권은 2일 골프존(215000)이 올해 2분기 매출액이 전년대비 성장했으나, 영업이익은 감소하면서 해외 실적 개선 여부가 향후 주가 방향성을 결정할 것이란 전망을 내놨다. 목표주가 및 투자의견은 따로 제시하지 않았다.

골프존은 올해 2분기 잠정실적 기준으로 매출액은 1616억 5000만 원으로 전년대비 10.5% 성장했고, 영업이익은 307억 4000만 원으로 전년대비 32.6% 감소한 것으로 집계됐다. 권명준 유안타증권 연구원은 "가맹점 수(107개) 증가로 라운드 수와 해외매출 증가 등의 영향으로 매출했다"며 "해외(미국, 중국) 직영점 관련 투자 및 운영비 증가와 광고선전비 증가로 이익은 감소했다"고 설명했다.

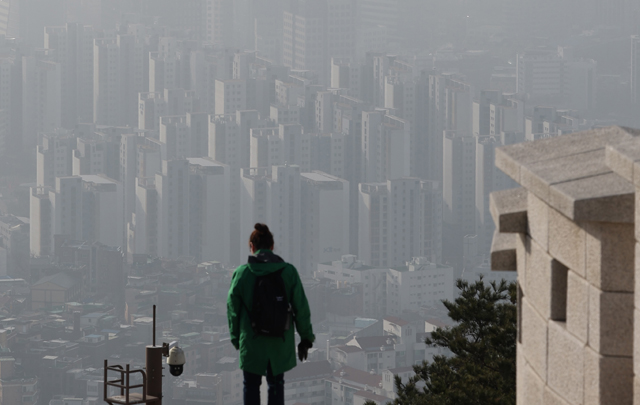

최근 골프시뮬레이터 사업은 매출 성장세가 이어지고 있으나, 시장 정체 우려감이 지속되고 있는 상황이다. 유안타증권은 골프존의 해외 실적 개선 여부가 주가 방향성의 열쇠로 작용할 것이라 전망했다.

관련기사

권 연구원은 "골프존의 전체 매출액 중 해외 매출이 차지하는 비중은 13.5%로 전분기 및 전년 동기와 비교해 4%포인트 이상 높은 비율을 차지한다"며 "미국과 중국은 현지화에 맞는 직영점을 설립, 운영하는 전초기기지로 초기투자비용이 소요되기 때문에 2분기 비용 증가에 따른 이익둔화보다 수출 성장에 주목해야 한다"고 분석했다.

골프존은 올해 2분기 휴대용 및 가정용 골프 시뮬레이터인 'WAVE'모델을 신규 출시했다. 권 연구원은 "신규 모델 출시로 해외 매출 비중이 더 상향될 수 있는 요인을 보유하고 있다"며 "현재 북미에 판매되고 있으며 3분기 중으로 아마존을 통해 판매가 시작됐고, 유럽 및 일본 등 다수 국가로의 진출이 기대된다"고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

earthgirl@sedaily.com

earthgirl@sedaily.com