동원그룹이 HMM(011200) 인수에 총력전을 펴기로 하고 물류·항만 전문 기업인 동원로엑스를 전면에 내세우기로 했다. 동원그룹의 지주사인 동원산업(006040)은 동원로엑스에 4000억 원 이상의 유상증자를 실시해 23일 HMM 매각 본입찰에 인수 주체로 참여시킬 방침이다. ★관련 기사 6면

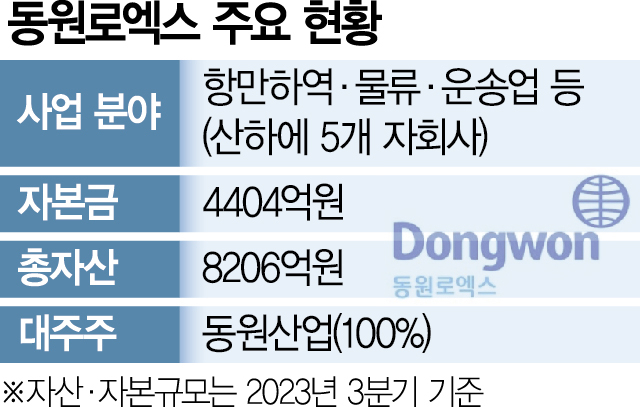

16일 재계와 투자은행(IB) 업계에 따르면 동원산업은 100% 자회사인 동원로엑스에 수천억 원을 직접 투입하고 HMM 인수 주체로 삼는 방안을 확정했다. 동원로엑스가 HMM 인수 우선협상자로 선정되면 동원산업은 4000억 원 이상의 유상증자를 동원로엑스에 단행할 계획이다. 동원로엑스의 자본은 현재 4400억 원 정도인데 유상증자를 통해 1조 원 안팎으로 몸집을 키우는 것이다.

재계의 한 핵심 관계자는 “동원로엑스를 대상으로 한 유상증자가 유력하게 검토되고 있다”면서 “동원로엑스가 자금 동원력과 HMM 인수 후 시너지 측면에서 최상이라고 동원그룹이 판단한 것으로 안다”고 전했다. 동원산업은 최근까지 회사채 발행과 각종 자산 유동화를 통해 1조 1571억 원의 현금을 확보해 동원로엑스의 유상증자 규모를 최대 1조 원까지 늘릴 수 있다는 관측도 나온다.

동원그룹이 지주사인 동원산업 대신 동원로엑스를 HMM 인수 주체로 세운 것은 미국 자회사로 참치 캔 시장 1위인 ‘스타키스트’의 자금력도 활용할 수 있기 때문이다. 공정거래법상 지주사가 신규 자회사 인수에 나서면 자체 자금만 투입해야 하지만 동원로엑스가 HMM 인수 주체가 되면 해외 계열사인 스타키스트도 자금을 지원할 수 있다. 스타키스트는 5000억 원 이상의 전환사채(CB) 발행을 검토 중이다. 특히 동원로엑스는 항만 하역과 물류·운송 부문에서 1조 원이 넘는 매출을 기록하며 안정적인 수익을 올리고 있어 HMM과 사업·재무적 시너지도 크다.

IB 업계 관계자는 “동원로엑스를 앞세워 동원그룹이 3조 원 이상의 자체 자금 조달 계획을 완료하고 HMM 인수 후 안정적 경영 계획까지 마련해 HMM 인수 의지를 확고히 한 듯하다”고 평가했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

midsun@sedaily.com

midsun@sedaily.com