내년에 선보이는 주택담보대출 원스톱·비대면 대환대출 플랫폼이 기대보다 흥행에 성공적이지 못할 것이라는 전망이 제기된다. 주택담보대출 중 아파트 담보대출만으로 대상이 제한된 데다 금리가 여전히 높아 소비자 입장에서는 갈아탈 유인이 적기 때문이다. 여기에 금융 당국이 금융사별 취급 한도를 설정하는 것을 검토하고 있어 실행 규모가 더 줄어들 수 있다는 예상도 나온다.

3일 금융권에 따르면 국내 은행들은 내년 1월 선보이는 주담대 대환대출 플랫폼의 실제 대환대출 실행액이 올해 선보인 신용대출 대환 플랫폼과 달리 매월 수백억 원대에 그칠 수 있다는 전망을 내놓고 있다. 한국은행에 따르면 올해 3분기 말 기준 금융권 전체 주담대 잔액은 1049조 원인데, 대환대출 이용액이 전체 주담대의 0.01%에도 미치지 못할 정도로 저조한 이용률을 기록할 것이라는 의미다.

금융권에서 이런 전망을 내놓는 것은 주담대 대환대출 플랫폼에 적용되는 여러 가지 제한 요소 때문이다. 주담대 플랫폼에서는 아파트 담보대출만 대환이 가능한데 아파트 담보대출 차주라 해도 대출금리, 중도상환 수수료, 차주별 총부채원리금상환비율(DSR) 규제 등이 걸림돌이 돼 대환대출 수요를 제한할 수 있다는 것이다.

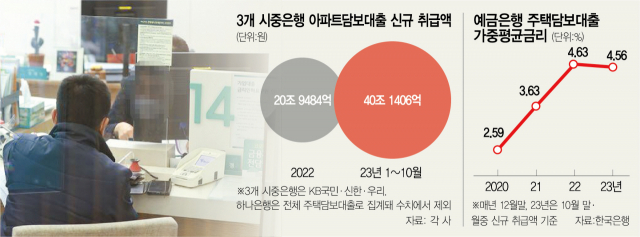

우선 금리 면에서 차주들이 대환대출을 이용할 유인이 적다는 지적이다. 올 10월 말 국내 은행의 주담대 가중평균금리는 연 4.56%(신규 취급액 기준)로 지난해 이전 연 2~3%대로 주담대를 받았던 차주 입장에서는 금리 메리트가 현재로서는 없다. 중도상환 수수료 부담도 크다. 현재 국내 은행의 주담대 중도상환 수수료율은 1.2~1.4% 정도인데 대환을 통해 새로 적용받는 금리가 기존보다 이 수준으로 낮아지지 않는 한 대출을 갈아탈 필요가 없는 셈이다.

또 금융권에서는 과거 변동금리로 대출을 받아 현재 대환대출을 이용하려는 차주가 있더라도 DSR 규제에 걸리는 경우가 적지 않을 것으로 전망한다. 대환대출 플랫폼을 이용하려면 은행은 DSR 40%, 2금융권은 50% 규제를 지켜야 하는데 코로나19 당시 부동산 가격 폭등기에 주택담보대출과 신용대출을 모두 끌어모아 집을 산 일부 ‘영끌족’들은 이 비율을 초과할 수 있다는 것이다. 시중은행의 한 관계자는 “당시에는 DSR보다 강도가 낮은 신총부채상환비율(DTI) 규제가 적용됐다”며 “당시 신용대출까지 받은 차주들은 현재 DSR 규제 비율을 초과해 대환이 어려울 수 있다”고 말했다.

여기에 더해 금융 당국은 금융회사에 대환대출 취급 한도를 설정하는 것을 고려 중인데, 시행될 경우 차주들이 선호하는 은행의 대환대출 공급 자체가 줄어들 수 있다는 관측도 나온다. 앞서 금융위는 신용대출 대환대출 플랫폼을 출시하면서 은행의 경우 연간 대환대출 취급 한도를 전년도 신규 취급 신용대출액의 10% 또는 4000억 원 중 적은 금액을 적용하기로 했다. KB국민·신한·우리은행 등 3개 시중은행이 올 들어 10월까지 신규 취급한 아파트 담보대출은 총 40조 1406억 원으로 신용대출 대환 플랫폼의 기준을 적용하면 은행 한 곳당 연간 1조 원을 조금 넘는 수준에서 대환대출을 취급할 수 있게 된다. 한 달에 1000억 원 정도로, 예상과 달리 대환대출 수요가 많다고 하더라도 주요 은행에서 소화할 수 있는 규모가 제한될 수밖에 없는 셈이다. 여기에 금융위는 대환대출 출시 초기 자금의 급격한 이동에 따른 금융회사 리스크 방지를 위해 이 한도를 더 낮추는 방안도 검토 중인 만큼 은행 한 곳에서 취급할 수 있는 대환대출 규모는 더 줄어들 수 있다. 아울러 금융위는 급격한 가계대출 증가세를 경계해 대환대출 플랫폼 이용 시 차주가 대출 한도나 잔여 만기를 늘리는 것을 금지하는 방안도 함께 고려하고 있어 이 역시 주담대 대환대출 플랫폼 흥행에 부정적인 영향을 끼칠 수 있다는 지적이다.

금융 당국 관계자는 “대환대출 플랫폼은 흥행보다는 플랫폼 출시를 통해 금융소비자들의 편의를 높이고 은행들 간 경쟁력을 강화하는 측면이 크다”며 “향후 시장금리가 내리면 주택담보대출 대환대출 플랫폼 이용 수요도 커질 것”이라고 덧붙였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

jo@sedaily.com

jo@sedaily.com