연내 공모 펀드를 상장지수펀드(ETF)처럼 거래소에서 직접 사고팔 수 있게 된다. 펀드 가입 시 운용사가 일괄적으로 떼가던 판매 보수를 투자자 계좌에서 직접 수취해 수익에 따른 보수 차등화도 추진된다.

금융위원회는 3일 정부서울청사에서 김소영 부위원장 주재로 관계 기관 간담회를 열고 이 같은 내용의 ‘공모펀드 경쟁력 제고 방안’을 확정·발표했다. 이번 방안은 공모펀드가 소액으로 할 수 있는 대표 간접투자 수단임에도 성장세가 둔화되자 마련됐다. 실제 마니마켓펀드(MMF)와 ETF를 제외한 공모펀드 규모는 2010년 127조 2000억 원에서 지난해 9월 100조 2000억 원으로 매년 감소세다.

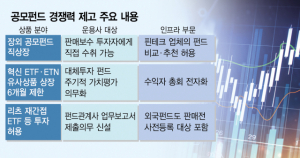

우선 일반 공모펀드를 주식처럼 거래소에 상장시켜 판매 수수료와 보수 등 각종 비용을 없애는 동시에 편리하게 매매하는 방안을 추진한다. 이는 지수연동 요건이 없는 액티브 ETF가 도입되는 것과 같은 효과다. 금융위는 우선 금융규제 샌드박스 제도를 통해 연내 상장 및 매매를 추진한 후 내년 자본시장법 개정을 통해 법제화를 추진할 예정이다.

또 혁신적인 ETF 혹은 ETN(상장지수증권) 상품에 대해선 유사 상품의 상장을 6개월 동안 제한하는 ‘신상품 보호제도’를 적용한다. 경쟁 운용사간 상품 콘셉트를 베끼며 ‘카피캣’이 끊이지 않는 만큼 보다 실효성 있는 보호 제도가 필요하다는 판단에서다. 당국은 신상품 심의회를 꾸려 정량 평가를 정성 평가로 바꾸고 독창성과 창의성, 기여도 등을 따질 방침이다.

아울러 ETF의 재간접부동산투자기구(상장 재간접리츠 및 리츠 재간접 ETF) 투자를 허용, 대체투자 상품이 부족한 ETF의 다양성을 확보하기로 했다.

공모 펀드 판매 보수를 다양한 방식으로 수취할 수 있게 한 것도 포함됐다. 현행 자본시장법상 판매 보수는 판매사가 아닌 운용사가 사전에 일률적으로 정해 펀드 재산에서 직접 수취한다. 이때문에 투자자는 자신이 내는 판매 보수 성격을 명확히 알기 어렵고 판매사로서도 수익률이 좋은 펀드보다 판매 보수가 높은 상품을 권할 유인이 돼왔다.

이에 앞으로는 판매사가 직접 투자자 입출금 계좌에서 판매보수를 수취하는 별도 유형의 ‘제로 클래스’(가칭) 펀드를 신설해 판매보수 차등화가 가능해진다. 아울러 대체투자자산에 대해서는 최소 연 1회 주기적 공정가치를 평가하도록 법적 근거를 마련하고 ETF 광고 관련 운용사의 책임을 강화하는 방안도 포함됐다.

펀드 판매 등 인프라 혁신도 추진한다. 현재 특정 펀드를 비교하거나 추천하는 행위는 금융소비자법상 중개 행위에 해당해 인가(라이선스) 없이는 불가능하지만 앞으로는 일정 요건을 갖춘 회사에 대해서는 투자권유대행법인을 허용하기로 했다. 핀테크 기업이 펀드 비교와 추천부터 궁극적으로는 펀드 판매까지 가능해지는 셈이다.

김소영 금융위 부위원장은 “공모펀드는 합리적 비용으로 전문성을 활용할 수 있다는 측면에서 개인투자자에게 도움이 될 것”이라며 “법령 개정이 필요없는 사항은 올해 상반기 내 추진하고 하반기 중 자본시장법 개정안의 국회 제출을 목표로 제도개선에 나설 것”이라고 말했다.

금융투자 업계에서는 당국이 공모펀드 활성화를 위한 다양한 대안을 내놓은데 대해 환영하면서도 가장 중요한 ‘가입 절차 간소화’가 빠진 것은 아쉽다는 평가다. 자산운용사의 한 고위 관계자는 “펀드 상장은 가입과 환매시 대기 시간이 줄어 거래 활성화에 도움이 될 것"이라면서도 “업계에서 요구한 가입절차 간소화가 대안에서 빠진 건 아쉽다”고 말했다. 핀테크의 펀드 판매업 추진은 불완전판매 확대 등으로 이어질 것이란 지적도 나온다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

elalala@sedaily.com

elalala@sedaily.com