국내 최대 미디업기업인 CJ ENM(035760)이 올 해 커머스와 미디어 부문 수익성을 모두 잡아내 ‘턴 어라운드(실적 호전)’를 이룰 것으로 전망된다. CJ ENM이 지난해 11월부터 주가가 회복하며 저점 대비 40% 가량 올랐지만 금융투자업계는 추가 상승 여력이 상당하다고 분석했다.

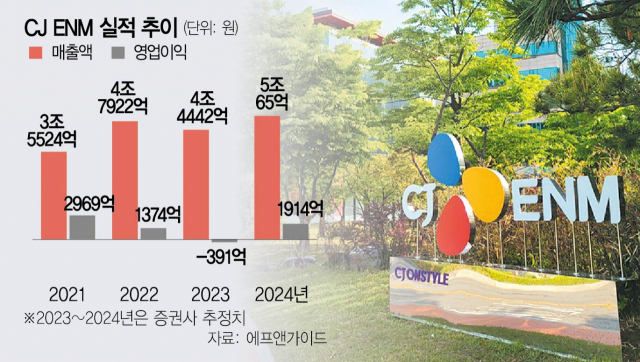

7일 금융정보 업체 에프앤가이드(064850)에 따르면 국내 증권사들은 CJ ENM의 올 해 매출이 지난해 대비 12.7% 늘면서 5조 65억 원에 이를 것으로 전망했다. 실현될 경우 첫 매출 5조원 돌파다. 영업이익도 지난해 적자에서 흑자로 전환하면서 1914억 원을 기록할 것으로 예상했다. CJ ENM은 작년 391억원의 영업 손실을 봤을 것으로 추정된다.

CJ ENM의 사업 부문은 크게 커머스와 미디어로 나뉘는데 전문가들은 두 사업 모두 실적 성장을 기대했다. CJ ENM이 ‘브랜드웍스 코리아’를 통해 커머스 부문 사업 경쟁력을 키우는 것이 우선 주목된다. 1년 전 자회사로 설립된 브랜드웍스 코리아는 남성복 브랜드인 ‘브룩스 브라더스’, 리빙 브랜드인 ‘오덴세’ 등을 운영하며 눈에 띄는 실적 개선을 이루고 있다.

브룩스 브라더스와 오덴세는 지난해 기준 취급고(홈쇼핑회사가 판매한 제품가격의 총합)가 전년 대비 40% 이상 성장했다. CJ ENM 관계자는 “브랜드웍스 코리아는 고객 수요와 시장 트렌드를 정확히 분석해 브랜드 사업자로서 영향력을 강화하고 있다”며 “특히 올 해에는 신발 브랜드인 ‘락포트’의 리브랜딩을 통해 수익성을 높일 것”이라고 설명했다.

지난해 광고 업황 악화로 실적이 고꾸라졌던 미디어 부문은 온라인 동영상 서비스(OTT)인 티빙과 웨이브의 합병 호재 등에 힘입어 부활의 조짐을 보이고 있다. 현대차증권(001500)은 최근 보고서에서 CJ ENM의 자회사인 티빙과 웨이브가 합병할 경우 세계 최대 OTT 업체인 넷플릭스를 위협할 정도의 시너지 효과가 날 것으로 예상했다. 김현용 현대차증권 연구원은 “티빙과 웨이브가 합병을 완료할 경우 넷플릭스의 70~80% 수준의 외형을 갖춘 유일한 대항마로 급부상할 전망”이라고 설명했다.

최근 CJ ENM의 미국 제작 자회사인 ‘피프스 시즌’이 영화 ‘센과 치히로의 행방불명’ 등 흥행작을 배포한 일본 엔터테인먼트 기업 ‘토호’로부터 투자 유치를 받은 것도 긍정적이다. 지난달 CJ ENM은 토호의 미국 법인이 피프스 시즌에 2억 5000만 달러의 투자를 단행한다고 밝혔다. 이번 투자로 토호는 피프스 시즌의 2대 주주로 올라서 CJ ENM 60%, 토호 인터내셔널 25%, 엔데버홀딩스 15%로 주주 구성이 재편됐다.

증권가에서는 CJ ENM이 추가 자금을 투입하지 않고도 피프스 시즌의 정상화를 이끌 것으로 기대한다. 최민하 삼성증권(016360) 연구원은 “CJ ENM은 이번 투자 유치로 3000억 원 내외의 현금이 자회사에 유입돼 연결 기준 순차입금 개선이 예상된다”며 “올 해는 피프스 시즌의 유이미한 손익 개선도 확실시된다”고 강조했다.

이같은 호재들로 CJ ENM이 지난해 최저점인 10월 20일(4만 9500원) 대비 5일 종가가 39% 오른 6만 8800원까지 올라섰지만 증권업계는 향후 상승 여력이 더 남았다고 내다봤다. 에프앤가이드에 따르면 증권사들이 제시한 CJ ENM의 평균 목표주가는 8만 7300원이다. 이화정 NH투자증권(005940) 연구원은 “비용 효율화를 통한 수익성 개선 노력이 본격화해 주가도 오름세를 보일 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

hoje@sedaily.com

hoje@sedaily.com