최근 빠르게 수요를 회복하며 모바일에 더해 서버용 반도체 시장에서도 반등 기미가 본격화하고 있다. 반도체 불황 시기에도 예외적으로 주문 증가가 이어졌던 인공지능(AI) 수요 외에 데이터센터용 일반 서버 시장에서도 재고 정상화가 막바지에 이른 것으로 해석된다.

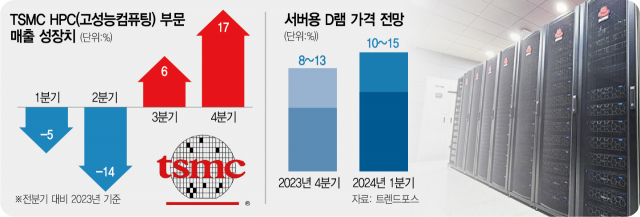

23일 업계에 따르면 반도체 파운드리(위탁 생산) 업체 1위 대만 TSMC의 고성능컴퓨팅(HPC) 사업 부문 매출은 지난해 하반기부터 상승세로 돌아섰다. 지난해 1분기 5%, 2분기에는 14% 역성장을 기록하다가 3분기 6%로 상승 반전했고 4분기에는 17%로 매출 증가 폭이 더 뛰었다. TSMC의 HPC 부문은 데이터센터 투자에 따른 서버용 칩 수요를 가늠할 수 있는 지표다. 다품종 소량 생산 체제로 고객사 주문을 받는 비메모리반도체 사업의 특성상 메모리보다 상대적으로 빠르게 시장 변화가 반영될 수 있기 때문이다.

서버용 메모리에도 훈풍이 불고 있다. 시장조사 업체 트렌드포스는 최근 올 하반기부터는 전자 업계 성수기에 접어들면서 계속 부진했던 서버 부문에서도 메모리 재고 비축 움직임이 나타날 것으로 예상했다. 이에 따라 서버용 D램 가격 역시 지난해 4분기 8~13%, 올해 1분기 10~15% 연속으로 오를 것으로 전망했다.

박유악 키움증권 연구원은 “올 한 해 메모리반도체 전망에서 일반 서버 수요의 서프라이즈 여부가 가장 중요할 것”이라며 “TSMC의 실적은 올해 2분기부터 서버 수요 회복에 대한 기대감을 높이기에 충분해 보인다”고 분석했다.

서버 시장은 D램 산업에서 40%에 육박하는 비중을 차지하는 메모리반도체의 주요 수요처다. 소비자용 제품에 비해 가격도 높아 한때 메모리 업체의 ‘캐시카우’로 불려왔지만 지난해 주요 클라우드서비스(CSP) 업체들이 경기 침체로 투자를 대폭 줄이면서 10%가량 시장이 역성장했다. 이 시기 생성형 AI 열풍이 겹치며 CSP와 기업들이 기존 서버의 교체를 연기하고 AI 서버 투자를 선택한 것도 수요 부진에 한몫을 했다. AI 서버 반도체의 경우 단가가 더 높긴 하지만 출하량 비중이 전체 시장에서 한 자릿수에 불과해 전체적인 시장 반등을 이끌어내기는 어려운 상황이었다.

올해는 이렇게 한 차례 미뤄진 서버 교체 수요가 돌아올 것으로 기대된다. 서버 수요의 관건은 구형 제품인 DDR4 재고 소진 속도와 이에 따른 DDR5 전환이다. 트렌드포스는 지난해 서버 D램 고객사들이 DDR4 재고를 공격적으로 털어내 지난해 4분기 재고에서 DDR5 제품이 차지하는 비중을 40%까지 끌어올렸다고 분석했다. 이는 전체 시장의 DDR5 침투율(20~25%)을 크게 웃도는 수치다. 지난해 하반기 인텔과 AMD 등 중앙처리장치(CPU) 제조사가 DDR5를 지원하는 서버 신제품을 내놓으면서 시장이 활성화될 제반 조건도 갖춰졌다. DDR5는 통상 DDR4보다 15~20%가량 가격이 비싼 만큼 메모리 업체의 실적 기여도도 커진다.

업계에서는 AI 이외에 일반 서버 시장도 반등세에 접어들면 전반적인 반도체 업턴에도 탄력이 붙을 것으로 예상하고 있다. 실적 면에서도 SK하이닉스(000660)가 이르면 지난해 4분기 먼저 흑자 전환을 달성하고 삼성전자(005930) 역시 1분기에는 D램 흑자 기조로 돌아설 것이라는 기대감 섞인 목소리가 나온다. SK하이닉스의 4분기 컨센서스(증권사 평균 전망치)는 영업손실 896억 원 수준이다. 지난해 12월까지만 해도 이 회사의 컨센서스는 적자 2000억 원대였지만 한 달 새 실적 눈높이가 높아졌다. 일부 증권사들은 흑자 전환에 성공한 것으로도 보고 있다. 한동희 SK증권 연구원은 “SK하이닉스의 지난해 4분기 영업이익은 2000억 원으로 3분기 대비 흑자 전환해 컨센서스를 상회할 것”이라고 전망했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

we1228@sedaily.com

we1228@sedaily.com