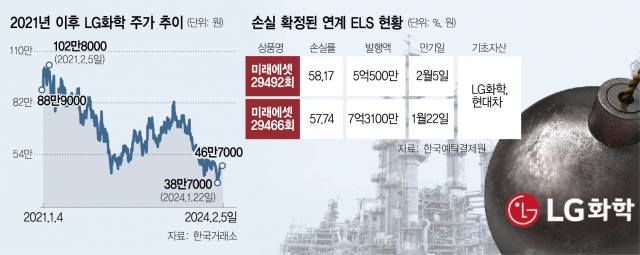

홍콩항셍중국기업지수(HSCEI·홍콩H지수) 기반 주가연계증권(ELS)의 대규모 손실로 ELS 상품의 불완전판매가 도마에 오른 가운데 올해 처음으로 종목형 ELS인 LG화학(051910) 연계 ELS가 60% 가까운 손실을 기록한 것으로 드러났다. 2021년 LG화학 주가가 현재의 두 배가 넘는 100만 원을 돌파하던 시기에 팔린 ELS의 만기가 돌아와 손실이 확정된 데 따른 것이다.

확정 피해 금액은 총 6억 원가량에 불과하지만 2021년 당시 팔린 LG화학 연계 ELS 상품이 106억 원 규모에 달해 피해가 커질 것으로 보인다. 특히 총 3000억 원 넘게 팔린 네이버·카카오(035720) 연계 ELS도 원금 손실이 불가피할 수 있어 ELS 상품의 원금 손실이 종목형 ELS로 확산될 조짐이다.

6일 금융투자 업계에 따르면 미래에셋증권(006800)이 3년 전 발행해 이날 만기가 도래한 ‘미래에셋대우 29492회 ELS’는 58.17%의 손실을 기록한 채 투자자들에게 상환됐다. 1억 원을 투자한 투자자라면 원금의 절반에 못 미치는 4183만 원만 돌려받는 셈이다. 이 ELS는 LG화학과 현대차를 기초자산으로 하고 있으며 총 5억 500만 원 규모다.

앞서 지난달 22일 만기를 맞은 ‘미래에셋대우 29466회 ELS’ 역시 57.74%의 손실을 냈다. 이 상품도 LG화학과 현대차가 기초자산이다. 총발행 금액은 7억 원 정도다. 두 ELS를 통한 손실 금액은 6억 원 남짓이다.

ELS는 보통 만기를 3년으로 발행되는데, 최초 발행 시점부터 6개월이 지날 때마다 조기 상환 평가를 진행한다. 만약 기초자산의 가격이 기준 이하일 경우 조기 상환은 이뤄지지 않고 6개월 뒤 다시 상환 여부를 따진다. 그런 식으로 통상 3년인 최종 만기까지 상품이 유지될 경우 자산의 하락률만큼 원금 손실이 확정된다.

LG화학 관련 ELS들이 연달아 손실을 낸 것은 최근 LG화학의 주가가 황제주에 올랐던 2021년 대비 반 토막 수준으로 급락했기 때문이다. 이 상품들이 발행된 2021년 1~2월에는 LG화학의 주가가 100만 원을 돌파했다. 이후에도 80만 원 이상의 가격대를 유지했지만 문제는 LG화학의 주가가 같은 해 하반기부터 내리막길을 걷기 시작했다는 점이다. 이에 손실이 확정된 LG화학 기초 ELS들은 조기 상환에 실패했으며 이후에는 화학업 업황 악화 등의 영향으로 최근 주가는 40만 원 수준까지 하락했다.

업계에서는 LG화학의 주가 전망 등을 감안할 때 다른 ELS 상품의 손실 가능성도 커졌다고 진단한다. 실제 NH투자증권이 발행한 LG화학 기반 ‘21296회차 ELS’는 지난달 17일 손실(녹인) 구간에 진입했다. 이 ELS는 손실 구간이 초기 시점 대비 50%로 설정됐는데, 주가가 발행 당시 대비 절반 이하로 추락하면서 손실 구간에 진입했다. ELS는 가입 기간 중 한 번도 손실 구간에 진입하지 않으면 원금이 보장되지만 만약 손실 구간까지 자산가치가 떨어졌다면 만기 시 상환 요건은 더욱 까다로워진다. 이 ELS의 경우 만기인 10월 말까지 LG화학 주가가 61만 5750원 이상으로 올라야 손실을 피할 수 있다.

종목형 ELS의 불안감은 여기에서 그치지 않는다. 네이버·카카오 연계 ELS도 지난 3년간 주가가 급락해 경고등이 켜졌다. 네이버의 경우 2021년 7월 46만 원을 넘어섰지만 현 주가는 20만 원 선이다. 같은 기간 카카오 주가도 17만 원대에서 5만 원 중반대까지 떨어졌다. 2021년 발행된 네이버와 카카오 기초 ELS는 각각 2448억 원, 802억 원 상당이다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

door@sedaily.com

door@sedaily.com