사립학교교직원연금공단(사학연금)이 에쿼티(지분) 투자 비중은 낮추되, 사모대출 투자 비중을 늘리는 방향으로 대체투자 전략을 세웠다. 사학연금은 운용 자산 규모가 지난해 기준 27조 원을 육박한다.

27일 투자은행(IB) 업계에 따르면 사학연금은 현재 80%인 에쿼티 투자 비중을 60%로 낮추고, 사모대출 투자 비중은 20%에서 40%로 높일 계획이다. 전범식 사학연금 자산운용관리단장(CIO)은 “지난 1~2년간 블라인드 펀드에만 분산해 투자하다 보니 손실은 거의 없지만 수익이 크게 나지 않았다"면서 “고금리가 당분간 이어지는 시장 상황을 고려해 ‘이자율 상품’에 대한 투자를 확대할 방침”이라”고 말했다.

사모대출은 연기금 등 기관 투자자(LP) 자금을 모아 운용사(GP)가 기업을 상대로 대출하거나 회사채에 투자해 자금을 제공하는 방식이다. 부동산 등 담보 대출, 인수금융, 저신용 기업에 대한 다이렉트 렌딩을 제공함으로써 미국과 유럽에서는 은행의 기업 대출을 대신할 자금 조달 창구로 일상화 됐다. 대표적으로 사모대출펀드(PDF)와 사모신용펀드(PCF)가 있으며 통상 중위험 중수익을 추구하는 특성을 지닌다.

사학연금은 펀드레이징이 바로 돼 집행을 신속하게 할 수 있는 곳을 우선순위로 선정하겠다는 기준을 수립했다. 사모대출은 투자기간이 정해져 있어 안정적인 투자금 회수 구조를 만들 수 있는 장점이 있다.

올 하반기 이후 금리가 내려가더라도 자금 조달이 힘든 기업들을 중심으로 시장 수요는 높을 것이란 관측에 국내 연기금과 공제회 상당수가 사모대출에 적극성을 보이는 상황이다. 사학연금은 최근 투자심의위원회를 열어 글로벌 PDF에 400억 원 가량을 투입하기로 했다.

지난해까지 사학연금은 리스크를 최대한 지지 않는 방향으로 투자하는 걸 선호했다. 예를 들어 회사채도 많이 하지 않았고 ‘A’등급뿐 아니라 ‘AA’ 등급도 위험하다고 여길 정도로 안정적으로 접근했다.

하지만 올해는 일정부분 리스크를 지더라도 고금리를 좇는 방향으로 수정했다. ‘A-’ 등급도 가능하되, 철저한 리스크 분석을 통해 ‘AA-’이상 등급의 회사채를 적극 담는다는 복안이다. 또 신규 프로젝트 건을 적극 검토하는 등 인수금융 프로젝트에도 뛰어들겠다는 구상을 갖고 있다.

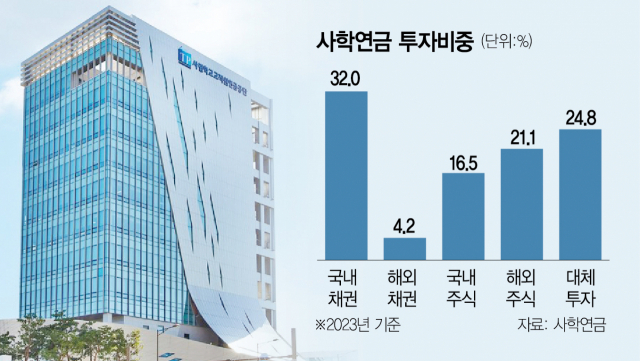

국내와 해외 비중의 경우 중장기 계획에 따라 4대6의 비중은 유지하기로 했다. 콜버그크래비스로버츠(KKR), 블랙스톤, 브룩필드 등의 글로벌 사모펀드(PEF) 운용사가 주요 투자 대상이다. 포트폴리오를 보면 국내채권(32.0%)이 가장 많고 대체투자(24.8%), 해외주식(21.1%), 국내주식(16.5%), 해외채권(4.2%), 현금성(1.4%) 순이다.

자산군별 목표 비중을 철저하게 맞추기보다는 5%포인트 내외로 허용된 범위 안에서 유연하게 운용할 계획이다. 지난해 운용수익률은 국내외 주식 22.36%, 채권 8.66%, 대체투자 6.28%를 기록했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

garden@sedaily.com

garden@sedaily.com