국내 사모펀드 운용사 IMM프라이빗에쿼티(PE)와 IMM인베스트먼트가 국내 최대 액화천연가스(LNG) 수송 선사인 현대LNG해운의 인수금융을 1년 더 연장하기로 했다. 이에 따라 매각 작업은 연말 쯤으로 미뤄질 전망이다.

8일 해운·투자은행(IB) 업계에 따르면 IMMPE와 IMM인베스트먼트로 구성된 IMM컨소시엄은 오는 6월 27일 돌아오는 현대LNG해운 인수금융 2000억 원 만기를 1년 연장하는 방안을 추진하고 있다. IMM은 지난해에도 현대LNG해운 인수전에 뛰어든 HMM 등과 거래 가격을 두고 이견을 보인 끝에 인수금융을 1년 더 연장한 바 있다. 업계 관계자는 “대주단인 산업은행, 새마을금고 가운데 한 곳이 현재 난색을 표하고 있어 인수금융을 연장하자고 설득하는 중”이라고 말했다.

IMM은 지난 2014년 현대LNG해운을 1조 300억 원에 인수했다. 인수 가격에 부채 5000억 원이 포함돼 있어 실질적으로는 약 5000억 원을 투입했다. 현재 IMM이 보유한 현대LNG해운의 지분은 79.23%다. 2022년 대신프라이빗에쿼티(대신PE)가 현대LNG해운이 발행한 상환전환우선주(RCPS)에 1800억 원을 투자해 지분 20.77%를 확보하면서 2대 주주가 됐다. 당시 기업가치는 7500억 원 수준으로 매겨졌다.

시장에서는 IMM이 현대LNG해운의 기업가치가 현재 저평가됐다고 판단하고 인수금융 만기 연장을 추진하는 것으로 보고 있다. 실제로 지난해까지 기업가치 평가 수단으로 사용한 현금흐름할인법(DCF) 기준으로 할인율이 인수 시점 보다 4~5배 높아진 상태다. 통상 금리가 올라가면 할인율도 함께 상승해 기업가치는 내려가게 된다. 해운업 불황 속 SK해운과 폴라리스쉬핑 등 여러 해운사들이 올해 시장에 나오는 점도 변수로 꼽힌다.

업계에서는 IMM이 일단 인수금융 만기를 1년 미룬 뒤 올 하반기부터 본격적으로 현대LNG해운 매각을 추진할 가능성을 높게 점치고 있다. 그러면서 가장 최선의 방안을 원 주인인 HMM 품는 것으로 지목했다. 지난해 매각을 추진했을 때에도 미국, 영국, 그리스, 덴마크 등 외국 선사들이 관심을 보였지만 정부가 에너지 안보 차원에서 LNG선사가 해외에 팔리는 상황을 우려한 탓에 불발됐기 때문이다. HMM이 IMM에 가스선 사업부를 매각할 당시 내건 ‘경쟁 업종 금지’ 조항도 이 기업이 현대LNG해운을 재인수할 유인책으로 충분하다는 평가다. HMM은 이 조항 때문에 2030년까지 LNG 수송업에 진출할 수 없는 상태다. HMM은 약 10조 원의 현금과 현금성 자산도 보유하고 있다.

앞서 HMM은 지난해 현대LNG해운 인수전에서 3000억 원을 제시했다가 협상에 실패한 바 있다. 당시 IMM은 경영권 프리미엄을 포함해 8000억 원 정도를 희망한 것으로 알려졌다. IMM은 현대LNG해운 매각에 성공해야 투자에 썼던 블라인드펀드 ‘로즈골드 2호’를 청산할 수 있다. 로즈골드 2호는 10년 만기 펀드로 2012년 7600억 원 규모로 조성됐다.

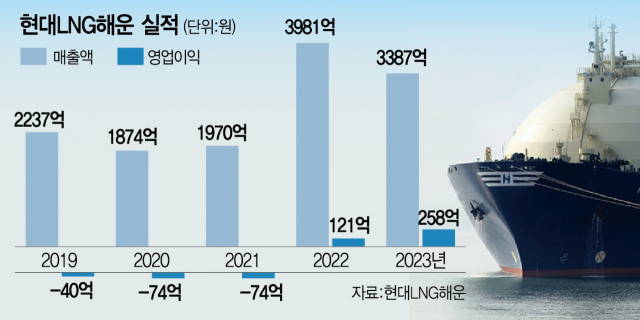

현대LNG해운은 한국가스공사와 장기계약을 맺고 국내 LNG 운송의 핵심 역할을 맡는 회사다. HMM의 전신인 현대상선 때 LNG전용사업부로 출발했다. 현대LNG해운은 현재 국내로 들여오는 LNG 물량의 15%를 차지한다. LNG 운반 전용선 16척을 보유하고 있고 LPG 운반 전용선 6척도 운영하고 있다. 지난해 매출액은 3387억 원으로 전년(3981억 원)보다 줄었으나 영업이익은 같은 기간 121억 원에서 258억 원으로 증가했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

garden@sedaily.com

garden@sedaily.com