아시아나항공 화물사업부 인수전에서 다크호스로 부상한 에어프레미아의 최대주주가 바뀐다. 대주주 적격성 논란을 돌파하기 위한 조치로, 국내 최대 사모펀드(PEF) 운용사인 MBK파트너스가 최대주주로 올라설 가능성이 나온다.

26일 투자은행(IB) 업계에 따르면 에어프레미아 컨소시엄에 합류한 MBK파트너스는 MBK 스페셜시추에이션(SS) 2호 펀드를 통해 약 2000억~3000억 원을 전환사채(CB)로 투자할 계획이다. 또 현재 에어프레미아의 2대 주주인 JC파트너스는 파빌리온프라이빗에쿼티(PE)와 함께 공동운용(Co-GP) 펀드를 조성해 각각 출자하고 룩셈부르크 화물항공사 카고룩스, 메리츠증권 등이 컨소시엄에 합류하기로 했다. 에어프레미아는 이번 본입찰에서 MBK SS와 JC·파빌리온 펀드라는 양 축을 앞세워 상대적으로 높은 금액을 제시한 것으로 알려졌다. 업계 관계자는 “MBK와 JC·파빌리온 특수목적법인(SPC) 중 어느 곳이 최대주주가 될지는 추가 협의가 필요하다”고 말했다.

MBK가 직접 에어프레미아의 CB를 인수하는 배경은 사업 리스크를 고려해 원금 회수를 보장받기 위한 안전장치로 해석된다. 특히 향후 CB의 전환가액을 조정할 경우 경영권을 인수하는 것도 가능하다. 아시아나항공 화물사업부 인수로 밸류에이션을 높인 뒤 기업공개(IPO)를 통해 투자금을 회수할 수도 있다. MBK SS 2호 펀드는 약 2조1000억 원의 실탄을 갖고 있다.

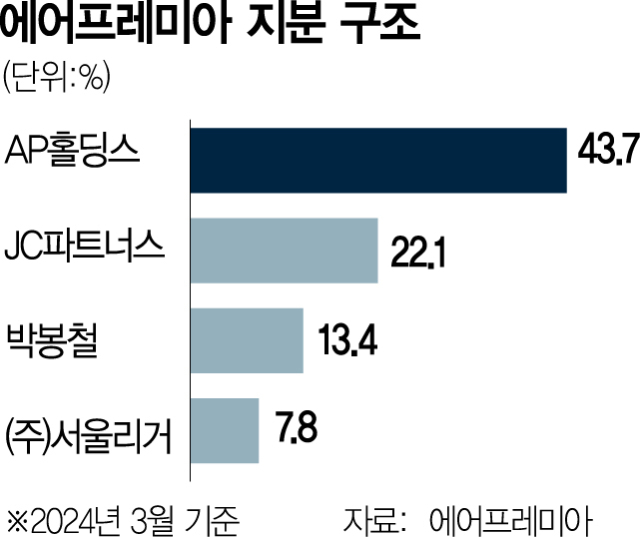

현재 에어프레미아의 대주주는 김정규 타이어뱅크 회장 등이 설립한 AP홀딩스(43.7%)다. AP홀딩스는 김 회장과 문보국 전 레저큐 대표가 공동 설립한 법인이다. 최근 625억 원에 지분 13.3%를 매각한 JC파트너스가 22.1%를 보유해 기존 최대주주에서 2대 주주가 됐다. 기업가치는 4700억 원 수준으로 평가됐다.

다만 김 회장이 탈세 혐의로 1심에서 징역 4년과 벌금 100억 원을 선고받아 국토교통부로부터 대주주 적격성 심사에서 부적격 판단을 받을 가능성이 있다. 업계 관계자는 “아시아나 화물 딜이 마무리되기 전에 대주주가 교체되면 전혀 문제가 없다”고 설명했다.

또 고(故) 박태준 포스코 명예회장의 맏사위인 윤영각 파빌리온PE 회장과 막내 사위인 김병주 MBK파트너스 회장이 손을 잡게 된 점도 눈길을 끈다. MBK SS는 현재 부재훈 MBK파트너스 부회장이 대표를 맡고 있어 ‘국내 항공사의 최대주주는 외국인이 될 수 없다’는 조항을 피해가게 된다.

앞서 25일 마감한 아시아나항공 화물사업부 본입찰에서 에어프레미아·에어인천·이스타항공 등 3곳의 저비용항공사(LCC)가 참여했고 1위인 제주항공은 빠졌다. 국토부 항공정보포털시스템에 따르면 지난해 에어프레미아의 화물 운송량은 총 3만 228톤으로 국내 3위다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

garden@sedaily.com

garden@sedaily.com