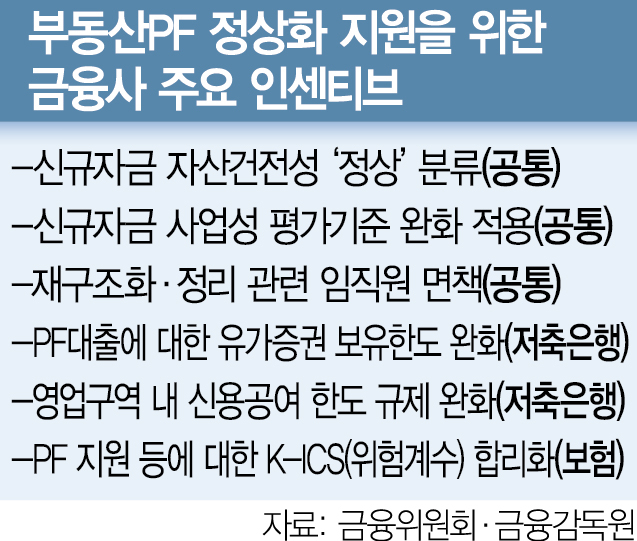

금융 당국은 은행·보험사 등 금융 기관이 자발적으로 부동산 프로젝트파이낸싱(PF) 시장에 신규 자금을 투입할 수 있도록 전 업권을 망라한 인센티브를 내놨다. 금융사가 부실 사업장에 신규 자금을 투입하더라도 해당 자산 건전성을 ‘정상’ 여신으로 분류할 수 있도록 하고 사업장 재구조화·정리 과정에서 금융사에 손실이 발생하더라도 관련 임직원에 책임을 묻지 않도록 한다는 방침이다.

14일 금융권에 따르면 금융위원회와 금융감독원은 이러한 내용을 담은 ‘부동산 PF의 질서 있는 연착륙을 위한 향후 정책 방향’을 발표했다.

금융 당국은 금융사들이 적극적이고 자발적으로 PF 정상화에 동참할 수 있도록 올 한 해 총 10개에 이르는 규제를 한시 완화한다. 핵심은 부동산 PF 사업장에 신규 자금을 공급하는 데 장애물이 될 수 있는 부분들을 걷어내주는 것이다.

우선 기존에는 부실 사업장에 신규 자금을 공급하더라도 이를 ‘정상’ 여신으로 분류할 수 있도록 한다. 기존 차주의 총채권 건전성 분류에 따라 ‘요주의 이하’로 분류되면서 금융사 입장에서는 건전성·충당금 부담이 발생했는데 우선변제권이 있는 신규 자금을 지원할 경우 차주의 기존 채권과 분리해서 분류할 수 있도록 한다는 것이다.

사업성 평가 기준도 손질한다. 신규자금 추가 공급 등으로 재구조화된 사업장의 경우 개선된 사업성을 감안하여 사업성을 평가할 수 있도록 허용한다는 게 골자다. 신규 자금으로 사업성이 개선될 수 있는 사업장일지라도 사업성 평가를 상향할 수 있는 근거가 없어 금융사 입장에서는 충당금 적립 부담을 느껴 신규 대출을 내주기 어려웠는데, 이러한 점을 고려해 사업성 재평가를 할 수 있도록 한다는 것이다. 당국은 현재 개편 중인 PF 사업성 평가 기준에 이를 반영해 내달 시행한다는 계획이다.

PF채권 매각, 신디케이트론 등 자금 공급, 재구조화‧정리 과정에서 금융사에 손실이 발생하더라도 관련 임직원에 대해 책임을 묻지 않는다. 손실로 인한 책임 문제가 해소되지 않을 경우 PF 사업장 재구조화가 활발하게 이뤄지지 않을 것이라는 이유에서다.

보험사들에 대해서는 PF 정상화를 지원할 경우 신지급여력비율(K-ICS)에 적용하는 위험계수를 합리적으로 조정해주기로 했다. 후순위 PF의 경우 ‘이외’ 등급에 해당해 높은 위험계수가 적용되고 총자산의 25% 이상 부동산 투자 시 일정 비율이 위험액으로 측정되는데 PF 정상화 지원 등에 투입된 익스포저에 대해서는 신용위험계수를 낮춰 적용하고 부동산 집중 위험액 측정 대상에서 제외한다는 방침이다.

이 밖에도 △PF 대출에 대한 유가증권 보유 한도 완화(저축은행) △재구조화 대출 등에 공동 대출 취급 기준 일부 완화(상호금융) △영업 구역 내 신용공여 한도 규제 완화(저축은행) △PF 대출 전후 유동성 관리 목적의 환매조건부채권(RP) 매도 인정(보험) △PF 대출에 대한 한시적 순자본비율(NCR) 위험 값 완화(금융투자) 등 업권별로 규제가 완화된다.

한 은행권 관계자는 “업권 의견을 상당수 반영해준 것으로 보인다”면서도 “다만 아직 계획 발표 단계이고 은행에서는 각 사업장의 사업성이 있어야만 참여할 수 있기에 실제 진행 과정을 살펴봐야 할 것 같다”고 말했다. 보험 업계의 또 다른 관계자 역시 “인센티브 관련 요구 사항은 대부분 다 반영됐다”며 “업계 역시 적극 동참해야 좋은 결과로 이어지는 만큼 향후 자금을 투입할 사업장에 대한 경·공매 활성화 여부가 관건이 될 것으로 보인다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

jseop@sedaily.com

jseop@sedaily.com