국민연금이 자산별 최적 투자 비율을 내부적으로 검토한 결과 국내 주식에는 한 푼도 투자하지 않는 게 가장 적절하다는 결론이 나온 것으로 확인됐다. 국내 주식이 해외 주식이나 채권 등에 비해 수익률은 낮은 반면 변동성은 크다는 이유에서다. 국민연금의 국내 주식 투자 비중은 전체의 14.2%(올 3월 기준)에 이르지만 지금과 같은 수익률과 변동성이라면 코스피 등 국내 증시에 대한 투자를 접는 게 낫다는 뜻이다.

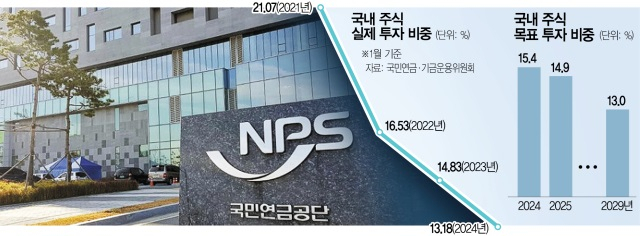

국민연금은 그간 국내 주식 투자 목표 비중을 5년 뒤인 2029년에는 13%까지 낮추는 것으로 내부 방침을 정했다. 연금 고갈 시기를 늦추기 위한 고육책인 측면이 있지만 국내 기관 중 가장 큰손인 국민연금마저 정부가 강하게 드라이브를 걸고 있는 밸류업 프로그램에 사실상 배치되는 결정을 내렸다는 비판이 적지 않다.

3일 서울경제신문 취재에 따르면 국민연금 기금운용위원회가 지난달 31일 논의한 ‘2025~2029년 중기자산배분’ 안건에서 이 같은 내용이 공유된 것으로 파악됐다. 국민연금 투자자산의 최근 수익률과 변동성 등을 고려한 결과 앞으로는 국내 주식 투자를 아예 하지 않고 대신 해외 주식·채권 투자와 국내 채권 등으로 연금 기금을 분산투자하는 게 낫다는 결론이다.

국민연금은 이런 계산 결과를 반영해 국내 주식 투자 비중을 낮추기로 결정했다. 올해 국내 주식의 투자 목표 비중은 15.4%(169조 4000억 원, 전체 기금 1100조 원 기준)인데 내년은 14.9%(163조 9000억 원), 5년 뒤인 2029년에는 13%(143조 원)까지 조정하게 된다. 투자은행(IB) 업계의 한 관계자는 “국민연금의 올 1분기 국내 주식 수익률은 5.53%인 반면 해외 주식은 13.45%나 된다”며 “연금 고갈 우려가 한층 커진 시점에서 국민연금으로서는 밸류업에 역행한다는 비판에도 기금의 수익성과 안정성을 고려할 수밖에 없을 것”이라고 말했다.

국민연금의 국내 주식 투자 비중은 월별 자료가 존재하는 2018년 1월 이후 이미 가장 낮은 것으로 나타났다. 3년 전인 2021년 1월까지만 해도 국내 주식 비중은 전체 기금에서 21%대 수준을 유지했지만 올해 1월 기준 13.18%로 8%포인트가량 빠졌다. 이 같은 주식 투자 비중은 글로벌 금융위기 당시인 2008년(12.04%), 2009년(13.09%)을 조금 웃도는 것으로 사실상 역대급 최저치에 가깝다.

문제는 국민연금의 국내 증시 투자가 앞으로도 계속 줄어든다는 점이다. 지난달 31일 열린 기금운용위원회에서도 이런 방침은 확인됐다. 2029년 말 기준 국내 주식 투자 비율을 13%로 낮추기로 했기 때문이다. 올 연말 기준 국내 주식 투자 목표치(15.4%)와 비교하면 5년 뒤 2.4%포인트 더 줄어드는 셈이다. 보건복지부 관계자는 “국내 주식 투자 비중이 줄어도 전체 기금 액수 자체가 늘기 때문에 국내 주식 투자도 금액 기준으로는 증가한다”고 설명했다.

국민연금의 올 1분기 국내 주식 운용 수익률이 해외 주식 수익률(13.54%)의 절반에도 못 미치는 5.53%라는 점을 감안하면 어쩔 수 없는 선택이라는 지적이 나온다. 국민연금은 코스피·코스닥 종목 1175개에 155조 9000억 원(2022년 기준)을 투자한 상태다. 국내 상장사 절반 가까이에 투자를 하고 있는 셈이다. 익명을 요구한 증권 업계의 한 관계자는 “연기금이 밸류업 지원사격을 해주기 바라는 정부의 바람에도 국민연금이 국내 주식 투자 비중을 낮추는 방향성은 되돌리기 쉽지 않을 것”이라고 말했다.

이번 결정에 전문가들의 평가는 갈린다. 국민연금을 비판하는 측에서는 공적 기금이라는 국민연금 특성상 수익성만 생각할 수 없고 정부의 밸류업 프로그램과도 균형을 맞춰야 한다는 목소리가 나온다. 이준서 동국대 경영학과 교수 겸 한국증권학회장은 “단기적으로 보면 수익성 높은 곳에 투자를 하는 게 맞겠지만 장기적으로는 국내 시장 활성화도 고려해야 한다”고 조언했다. 이어 “밸류업에 연기금의 중요성이 커지고 있는 상황이기 때문에 국민연금이 국내 주식 투자 비중을 어느 정도 이상은 유지했으면 하는 바람이 있다”고 덧붙였다.

연금 고갈 상황을 고려하면 국민연금의 결정을 충분히 이해할 수 있다는 시각도 있다. 수익률 1%포인트당 기금 고갈을 약 6년 늦출 수 있기 때문에 양자택일 상황에서 밸류업보다는 연금 확보를 우선시할 수 있다는 현실론이다. 박희찬 미래에셋증권 리서치센터장은 “연금 고갈이 시작되기까지 아직 시간이 남아 있긴 하지만 국민연금 입장에서는 여유가 없을 것”이라며 “과감한 의사 결정은 선택의 문제”라고 짚었다. 특히 “한국 마켓이 큰 수익을 낼 수 있는 곳은 아니라고 판단한 것 같다”며 “다만 환 리스크나 해외 의존도 등 여러 사정을 고려해 종합적으로 판단해야 할 것”이라고 강조했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

mina@sedaily.com

mina@sedaily.com