세무사 A 씨는 최근 해외 이주를 원하는 부자들을 대상으로 절세 컨설팅을 확대하고 있다. 상속·증여세를 아끼기 위해 이민을 고민하는 고액 자산가가 늘고 있다는 판단 때문이다. A 씨는 14일 “상속세 및 증여세법 절세 목적의 국외 전출자가 늘고 있다”고 분위기를 전했다.

이는 한국의 상증세 부담이 세계적으로 큰 수준이라는 점과 맥을 같이한다. 기획재정부에 따르면 한국의 상속세 최고세율은 50%로 경제협력개발기구(OECD) 국가 중에서는 일본(55%) 다음으로 높다. 다른 나라에 비해 공제도 적다. 미국은 상속세 면세 한도가 1361만 달러(약 187억 원)에 달하나 한국은 일괄·배우자 공제를 합치면 10억 원에 불과하다. 배우자 상속분이 많으면 30억 원까지 면세할 수 있지만 일본의 경우 상속 재산의 절반까지도 배우자 공제가 가능해 한국보다 자산가에 적용되는 절세 혜택이 많다는 평가를 받는다.

상증세법에서는 사망자가 비거주자(해외에 거주하는 사람)인 경우 국내에 있는 상속 재산에만 세금을 물릴 수 있도록 규정하고 있다. 이 때문에 이민자가 한국에 있는 재산을 해외로 옮겼을 때는 국내 세법으로 세금을 매길 방법이 없다.

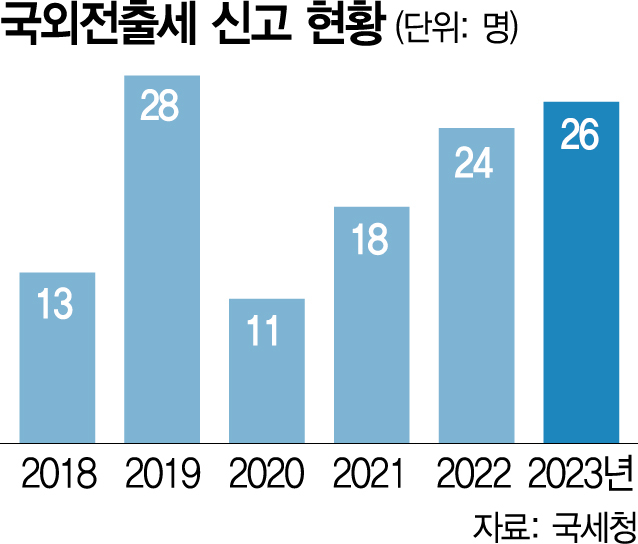

관련 통계를 보면 코로나19 이후 억눌려 있던 해외 이주 수요가 살아나고 있다는 평가가 나온다. 국세청에 따르면 국외전출세 신고 인원은 2018년 13명에서 2023년 26명으로 늘었다. 해외 이주비가 10만 달러(약 1억 3000억 원)를 초과하는 경우 세무서에 내야 하는 ‘해외 이주비 자금 출처 확인서’ 발급 건수도 반등 조짐을 보이고 있다. 올해 1~6월 총 266건이 발급돼 현재 추세가 지속될 경우 지난해(449건) 건수를 10% 이상 웃돌 것으로 예상된다.

전문가들은 상속세 최고세율 인하 및 유산취득세 체제로의 전환, 공제 한도 상향이 필요하다고 입을 모은다. 오문성 한양여대 세무회계학과 교수는 “상증세는 한국의 부자들이 해외로 떠나게 하는 대표적인 세목”이라며 “부자들의 국부 유출을 막는 측면에서도 상증세 개편이 필요하다”고 짚었다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

vita@sedaily.com

vita@sedaily.com