고령화 추세 속에 빠르게 몸집을 불려온 국내 상조 업계가 연내 누적 선수금 10조 원 시대에 진입한다. 누적 가입자 역시 늦어도 내년에는 1000만 명을 돌파할 것으로 확실시되고 있다. 하지만 이 같은 성장세에도 ‘가입자들이 납부한’ 선수금은 여전히 관리 감독 사각지대에 놓여 있어 가입자들의 불안감을 키우고 있다. 상조 업체들이 선수금의 50%는 상조공제조합이나 은행 등에 예치하고 있지만 나머지 50%에 대한 안전장치는 법적으로 마련돼 있지 않기 때문이다. 게다가 일부 영세 업체들은 이마저도 제대로 지키지 않고 있어 소비자들이 맡긴 돈을 안전하고 체계적으로 관리할 수 있는 법적 근거 및 장치 마련이 시급하다는 지적이 나온다.

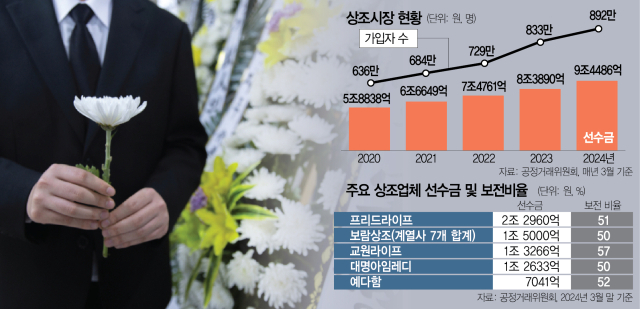

4일 공정거래위원회에 따르면 올 3월 말 기준 상조업(선불식 할부거래업)의 전체 선수금 규모는 9조 4486억 원을 기록했다. 2020년 5조 8828억 원이었던 선수금은 매년 1조 원 안팎으로 증가하고 있다. 가입자 수도 빠르게 늘고 있다. 2020년 636만 명에 불과했던 가입자 수는 올 3월 892만 명을 기록했다.

문제는 선수금 관리의 안전성과 투명성이 낮다는 점이다. 기본적으로 매달 일정 금액을 납입한다는 점에서 금융 상품인 보험과 유사하지만 상조는 선불식 할부거래업으로 분류돼 공정위의 관리를 받고 있다. 이에 상조 업체들은 할부거래법에 따라 선수금 50%를 은행과 공제조합을 통해 보전해야 한다. 나머지 절반은 회사에서 자체적으로 자금 운용에 활용하고 있다. 상조 업체 대부분은 선수금을 활용해 장례식장 확보를 위한 부동산에 투자하거나 은행 지급보증 담보로 제공할 수 있는 채권 등에 투자하고 있다. 한 업계 관계자는 “안정적인 자산 운용을 위해 주로 부동산이나 채권에 많이 투자하고 있다”며 “펀드나 주식에도 투자하고 있지만 비중은 높지 않은 편”이라고 설명했다.

공정위는 매년 두 차례 선불식 할부거래업에 등록한 회사를 전수조사해 선수금 규모, 보전 금액 및 비율, 보전 계약 체결 기관 등을 업체별로 공개하고 있다. 하지만 업체가 보전하고 있는 선수금 외 나머지를 어느 자산에 얼마만큼 투자했는지 알 수 있는 방법은 사실상 전무한 상황이다.

선수금 규모가 큰 대형 상조 회사들은 내부적으로 투자심의위원회 등 의사 결정 기구를 만들어 투자 대상이나 운용 방식을 결정하고 있다. 하지만 구체적 내용을 가입자들이 알 길이 없다. ‘사업 노하우’라는 이유로 공개하지 않는 데다 공정위에도 따로 내역을 공유하지 않기 때문이다. 심지어 영세 업체들은 주먹구구식으로 선수금을 관리하다가 폐업을 하기도 한다.

상황이 이렇다 보니 정부 안팎에서는 관리 사각지대를 해소하기 위한 거버넌스 개편이 시급하다는 목소리가 크다. 특히 올 초에는 이러한 문제 인식을 담아 상조진흥법 초안까지 마련했지만 아직 주무 부처도 정하지 못하고 있다. 산업통상자원부·보건복지부·금융위원회 등이 업무 연관성이 떨어진다는 이유를 내세워 난색을 보이고 있어서다.

정부의 한 관계자는 “상당수 상조 업체들이 법적 공백을 악용해 부적절한 곳에 남(고객)의 돈을 쓰는 사례가 끊이지 않고 있다”면서 “지금까지 관리 허점이 있었던 셈인데 서둘러 관리 주체를 정해야 할 시점”이라고 전했다. 실제 정부는 현재 준비 중인 상조진흥법에 자금 운영에 관한 규제 등의 내용을 포함시키는 것을 검토하고 있다.

이와 별도로 기존 할부거래법 개정을 서둘러야 한다는 의견도 나온다. 선불식 할부거래업자 감독 권한을 공정거래위원회로 명시하되 회계 및 경영 건전성 감독 권한 등은 금융감독원에 위탁해 책임을 함께 나누는 절충안을 만들자는 것이다. 정부의 또 다른 관계자는 “금융 당국 검사 결과 경영 안전성을 크게 해칠 우려가 있는 회사에 대해서는 자본금 증가, 보유 자산의 축소 등을 명령할 수 있도록 법적 근거를 마련해야 한다”고 주장했다.

다만 상조 업계에서는 자금 운용과 관련한 규제 도입에 반발하는 분위기다. 자금 운용 규제가 오히려 고객에게 돌아가는 혜택을 줄이는 등 상조업 발전을 저해할 수 있다는 주장이다.

전문가들은 상조 상품의 구조가 보험과 유사한 만큼 금융 산업에 준하는 수준으로 관리 감독을 해야 한다고 지적했다. 김대종 세종대 경영학부 교수는 “실질적으로 상조 서비스를 이용하는 것은 10~20년 뒤로 고객들의 자금으로 자산 운용을 하고 있다는 점에서 상조 회사들도 금융기관과 비슷한 역할을 하고 있다”며 “금융기관들이 자산 현황을 금융감독원에 공시하는 것처럼 상조회사도 이를 공개해야 소비자들의 불안을 줄일 수 있을 것”이라고 주장했다. 이어 “자금 운용 분야에 대해서 금융위원회나 금감원이 공정위와 함께 관리하는 것도 투명성 제고를 위한 방법 중 하나”라고 덧붙였다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kate@sedaily.com

kate@sedaily.com