외국인이 올 들어 국고채 선물을 17조 원 가까이 사들이면서 코로나19 이후 최대 규모의 순매수를 기록했다. 한국은행이 기준금리를 내릴 것이라고 예상해 ‘베팅(금리 하락=채권 가격 상승)’에 나서는 것인데, 실제로 금리가 떨어지면 차익을 거둔 외국인투자가들이 한번에 빠져나가면서 거꾸로 국고채 금리가 상승할 수 있다는 경고가 나온다. 정책 의도와 정반대의 결과에 금융시장이 혼란해질 가능성이 있다는 우려가 제기된다.

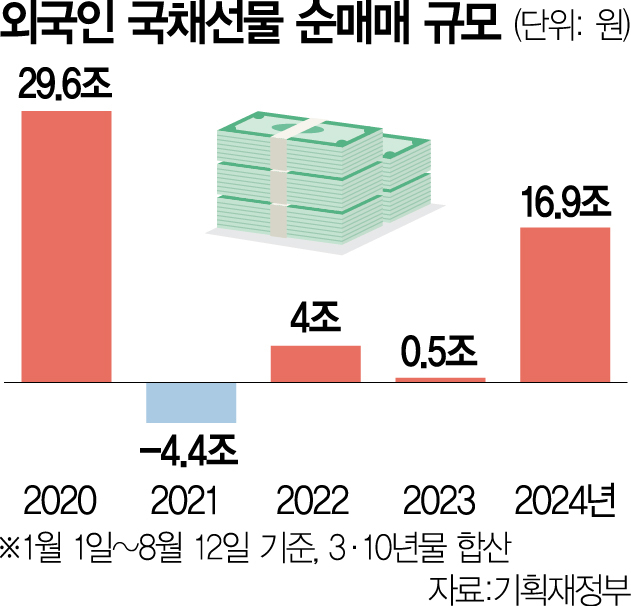

13일 기획재정부와 금융투자 업계에 따르면 외국인들은 올 들어 이달 12일까지 총 16조 9470억 원어치의 3년·10년물 국고채 선물을 순매수했다.

이는 지난해 같은 기간(4688억 원)에 비해 35배나 늘어난 것이자 2020년(29조 5846억 원) 이후 최대다.

특히 외국인은 한은의 금리 인하 가능성이 높아진 6월 10조 3688억 원어치를 순매수한 데 이어 지난달에는 13조 6437억 원 규모의 국고채 선물을 사들였다. 이달 들어서도 순매수 금액은 3조 546억 원에 달한다. 정부 고위 관계자는 “기준금리 인하라는 호재가 사라지면 외국인들이 빠져나가 국고채 금리에 영향을 줄 수 있다”고 밝혔다.

문제는 외국인 투자 규모가 과도하게 늘고 있다는 점이다. 채권은 금리와 가격이 반대로 움직인다. 8월 또는 10월에 금리 인하 결정이 이뤄지면 ‘국고채 금리 하락→채권 가격 상승→매도 증가→금리 상승’의 고리가 만들어진다. 올 들어 투자 규모가 급증한 만큼 빠져나갈 때도 속도가 빠를 수 있다는 게 시장의 분석이다. 통화 당국의 금리 인하 의도와 반대의 흐름이 나타날 수 있는 셈이다. 윤여삼 메리츠증권 연구원은 “(국고채) 금리 수준을 보면 외국인들이 과매수한 상태라는 우려가 있다”고 지적했다.

이 경우 국고채 금리에 영향을 받는 금융채와 회사채 금리가 덩달아 상승할 가능성도 배제할 수 없다. 김상봉 한성대 경제학과 교수는 “외국인들이 국채 선물을 매도하면서 회사채와 금융채 금리가 상승해 가계부채 부담을 키울 수 있다”고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

vita@sedaily.com

vita@sedaily.com