폴라리스쉬핑이 다시 방향을 바꿔 경영권 매각에 나서기로 했다. 수천억 원 규모의 영구채를 발행해 남아있던 채무를 모두 정리하는 등 재무 정상화를 추진하려다 오너 리스크로 실패한 영향이다. 사법 리스크에 휘말린 최대주주 측이 더 이상 경영권을 유지하기 힘들다는 점에서 이번에는 주인이 바뀔 가능성이 높아졌다는 관측이 지배적이다.

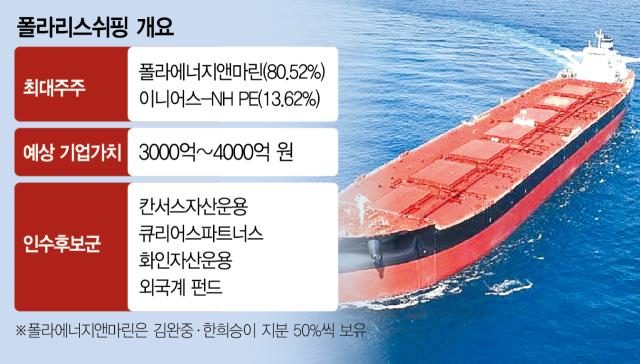

27일 투자은행(IB) 업계에 따르면 폴라리스쉬핑 최대주주인 김완중·한희승 회장 측은 최근 5~6곳의 국내외 사모펀드(PEF) 운용사들을 만나 경영권 매각 의사를 타진했다. 현재 칸서스자산운용과 큐리어스파트너스, 화인자산운용 등 국내 운용사들을 비롯해 한국 투자 경험이 없는 해외 인프라 펀드가 인수 경쟁을 벌이는 것으로 전해졌다.

앞서 회사는 지난해부터 우리프라이빗에쿼티(PE)와 경영권 매각 협상을 하다 실패한 뒤 SG프라이빗에쿼티(PE)에 영구 전환사채(CB) 발행을 위한 협의도 진행해왔다. 이를 통해 3000억 원 넘는 자금을 조달하면서 경영권까지 지키는 구조를 짰다. 그러나 한국자산관리공사(캠코) 등 핵심 기관투자가들이 투자 의사를 철회하면서 영구채 발행이 무산됐다.

한때 투자를 검토했던 기관들이 막판에 발을 뺀 건 김 회장이 최근 법정 구속된 게 크게 작용한 것으로 전해졌다. 대법원은 지난달 11일 선박안전법 위반 혐의로 기소된 김 회장에 대해 징역 6개월을 확정했다. 여기에 김 회장과 한 회장은 과거 경영권 방어를 위해 회사 자금 약 500억 원을 빼돌린 배임 혐의도 받고 있다. 법적 리스크가 크게 불거지면서 기관들의 투자에 발목을 잡은 셈이다. 업계 관계자는 “오너십에 대한 시장 불신으로 인해 투자자만 바꾸는 구조는 어렵다”고 설명했다.

폴라리스쉬핑이 지난해부터 경영권 매각과 영구채 발행 등 자금 조달을 계속 추진해왔던 것은 외부에 갚아야 할 채무가 4000억 원이 넘었기 때문이다. 회사는 상반기 중 선박 4척을 팔아 선순위 채권자 칸서스자산운용에 이달 1000억 원대 자금을 상환하고 약 800억 원의 채무만 남겨 뒀다.

그러나 3000억 원대 교환사채(EB) 후순위 채권자인 이니어스-NH PE 측엔 아직 자금을 전혀 상환하지 못한 상태다. 최대주주 측이 경영권 매각에 진지하게 임하고 있는 것도 이대로 가다간 한 푼도 건지지 못하고 이니어스-NH PE에 회사를 빼앗길 수 있다는 위기감 때문으로 보인다. 양측은 9월까지 갚지 못하면 이니어스-NH PE가 이사회를 비롯한 경영권을 확보하도록 계약을 맺은 것으로 전해졌다.

시장에서는 회사로부터 상환 받을 자금이 남아 있는 칸서스자산운용이 이를 지렛대 삼아 인수 경쟁에서 다소 우위에 설 것이란 분석도 나온다. 앞서 칸서스자산운용은 폴라리스쉬핑 지분 95% 가량을 기업가치 3000억~4000억 원에 인수할 수 있는 권리를 확보해둔 것으로도 알려졌다. 다만 칸서스운용이 경영권 인수를 마무리 짓기 위해서는 2000억~3000억의 자금을 시장에서 조달해야 한다는 점이 과제다. IB업계의 한 관계자는 “최대주주 측이 시간에 쫓기고 있어 이번에 욕심을 버리더라도 경영권 매각에 동의할 가능성이 커졌다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

midsun@sedaily.com

midsun@sedaily.com