LG전자(066570)가 자회사인 ‘LG전자 인도법인(LGEIL)’의 기업공개(IPO)를 본격 추진한다. 현대차에 이어 인도 증시에 상장하는 두 번째 한국 기업이 될 것으로 전망된다.

27일 산업계와 투자은행(IB) 업계에 따르면 LG전자는 모건스탠리·JP모건과 현지 금융사 등 4곳을 IPO 주관사로 선정하고 상장 작업을 진행하고 있다. 한국 증권사는 인도 IPO 주관과 관련한 인가가 없어 한 곳도 참여하지 못했다.

LG전자 인도법인은 연내 인도 증시의 상장 심사를 담당하는 인도증권거래위원회(SEBI)에 예비투자설명서(DRHP)를 제출할 것으로 전해졌다. 증권신고서 제출 후 기관투자가 대상 수요예측을 통해 공모가를 확정하는 국내 상장 과정과 달리 인도에서는 예비 심사를 통과하면 곧바로 공모가와 상장 일정을 확정한다. LG전자가 보유한 주식의 일부를 매각하는 구주 매출 방식을 통해 1조 원가량의 자금 조달을 목표로 하는 것으로 알려졌다.

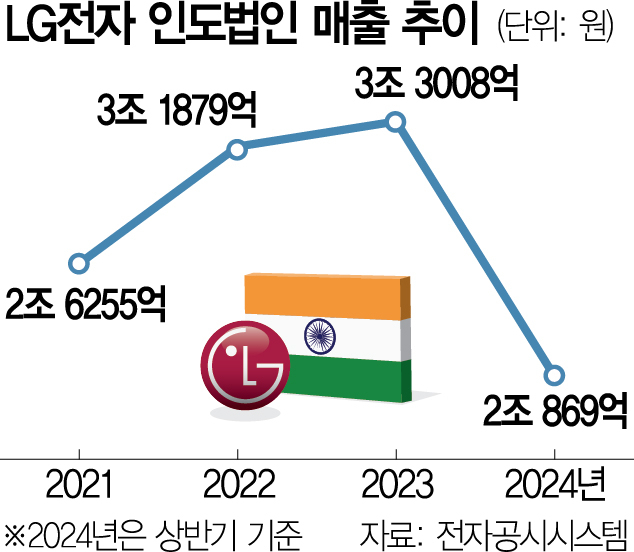

LG전자가 지분 100%를 보유하고 있는 인도법인은 1997년 설립됐다. LG전자는 시장점유율을 높이기 위해 연구개발(R&D)부터 생산·판매에 이르는 시스템을 모두 현지에서 일원화했다. 최근 인도 내 가전 수요가 폭발적으로 늘면서 LG전자 인도법인의 올 상반기 매출(2조 869억 원)은 처음으로 2조 원을 돌파하기도 했다. 이는 지난해 같은 기간 매출(1조 8151억 원)보다 14% 증가한 수치며 지난해 총매출(3조 3008억)의 58% 수준이다. 상반기 순이익(1982억 원) 역시 전년 동기(1553억 원) 대비 27% 급증해 역대 최대 실적을 달성했다.

조주완 LG전자 사장도 이날 공개된 블룸버그텔레비전과의 인터뷰에서 즉답을 피했지만 IPO가 사업 확장을 위해 유력한 선택지라는 점을 부인하지 않았다. 조 사장은 “IPO와 관련해 인도 시장에서 일어나는 일들을 주의 깊게 보고 있으며 유사 산업 및 IPO 사례들을 유심히 지켜보고 있다”고 말했다. LG전자 C레벨 경영진이 인도법인 IPO 추진과 관련해 공개적으로 발언한 것은 이번이 처음이다.

조 사장은 “지금으로서는 확정된 것이 없다”면서도 “IPO는 우리가 고려할 수 있는 많은 옵션 중 하나다. 글로벌 투자자들 사이에서 관심이 늘어나고 있는 것으로 안다”고 강조했다.

현대차 이어 LG전자도 인도로…상장 땐 1조원 조달 전망

印 증시 자금조달 규모 '세계 2위'

높은 성장성에 자본 유동성 풍부

가전시장도 2025년 28조로 늘어

올 상반기 매출 첫 2조 돌파 이어

점유율 확대로 '印 국민가전' 굳히기

LG전자가 인도법인의 기업공개(IPO)를 추진하는 주된 이유는 인도의 자본시장이 대규모 자금 조달에 유리하고 소비 시장의 성장 잠재력이 높기 때문이다. 과거 금융 후진국으로 여겨졌던 인도는 글로벌 투자은행(IB)들이 뭉칫돈을 들고 몰려들며 자금 조달 창구로서의 위상이 크게 증가했다. IB 업계의 한 관계자는 “현재 인도 시장은 20년 전 중국 시장을 보듯이 투자자들이 접근하고 있다”고 말했다.

27일 IB 업계에 따르면 LG전자 인도법인이 인도 증시 상장에 성공할 경우 약 1조 원 규모의 자금을 조달할 수 있을 것으로 전망된다. 앞서 LG전자는 2030년 매출 100조 원 목표를 제시(지난해 매출 84조 원)했는데 냉난방공조(HVAC)를 비롯한 신사업 확장, 1조 원에 달하는 광고·콘텐츠 사업 투자 계획 등을 위해 빠르게 성장하는 인도 증시를 발판으로 삼겠다는 전략이다.

인도 증시 공략에 나선 국내 대기업은 LG전자뿐만이 아니다. CJ대한통운은 지난해 인도증권거래위원회(SEBI)에 인도 현지 계열사 CJ다슬의 상장 예비투자설명서(DRHP)를 제출했다. CJ다슬은 올 3월 예심을 통과해 상장 작업을 진행하고 있다. 현대차도 인도법인 상장을 위해 6월 DRHP를 제출했고 조만간 심사 결과가 나올 예정이다. 현대차는 인도 IPO 사상 최대 규모인 30억 달러(약 4조 원)의 IPO를 진행해 인도 투자자들의 관심을 한몸에 받았다. 국내 증시에서 한국거래소가 금융감독원과 별도로 IPO 추진 기업의 상장 심사를 맡는 것과 달리 인도에서는 감독 당국인 SEBI가 심사와 상장 과정 전반을 담당한다.

국내 대기업들이 앞다퉈 인도 증시의 문을 두드리는 것은 그만큼 인도 자본시장의 유동성이 풍부하기 때문이다. 글로벌 금융 전문지 유로머니에 따르면 인도 내 IPO, 블록 거래 등 주식자본시장(ECM) 거래액은 올 8월까지 326억 2700만 달러(약 43조 4000억 원)로 집계돼 글로벌 2위를 차지했다. 1위는 미국으로 1540억 9900만 달러(205조 1000억 원)다. 금융 선진국인 일본(33조 4000억 원)과 영국(30조 9004억 원)은 각각 3위와 4위에 그쳤다.

글로벌 IB 업계에서는 인도 ECM 시장에 대규모 자금 유입이 지속될 것으로 보고 있다. 안정적인 증시 성장세, 중국 시장 침체, 인도 정부의 상장 관행 개선 등이 복합적으로 영향을 미쳤다. 인도 증시의 시가총액은 올해 처음으로 5조 달러(6945조 원)를 돌파하며 미국·중국·일본·홍콩 증시에 이어 다섯 번째로 큰 시장이 됐다. 이달 초 미국발 경기 침체 우려로 주요국 증시가 폭락했던 상황에서는 가장 낙폭이 작았다.

인도는 ‘소비 대국’으로서도 매력적인 시장으로 떠올랐다. LG전자가 현지화 전략을 적극적으로 추진한 이유도 인도 내에서 폭발적으로 증가하는 가전 수요를 확보하기 위해서다. 시장조사 업체 옴디아에 따르면 LG전자는 지난해 에어컨(31%) 판매 부문에서 1위를 차지했는데 여전히 인도의 지난해 에어컨 보급률은 8%에 그쳤다. 냉장고와 세탁기 보급률 역시 각각 38%, 17% 수준이다. 대한무역투자진흥공사(KOTRA)는 인도 가전제품 시장이 2025년 약 210억 3800만 달러(약 28조 원)로 성장할 것으로 내다봤다.

LG전자가 지분 100%를 보유한 인도법인은 1997년 설립됐다. LG전자는 시장점유율을 높이기 위해 연구개발(R&D)부터 생산·판매에 이르는 시스템을 모두 현지에서 일원화했다. 최근 인도 내 가전 수요가 폭발적으로 늘면서 LG전자 인도법인의 올 상반기 매출(2조 869억 원)은 처음으로 2조 원을 돌파하기도 했다. 이는 지난해 같은 기간 매출(1조 8151억 원)보다 14% 증가한 수치이며 지난해 총매출(3조 3008억)의 58% 수준이다. 상반기 순이익(1982억 원) 역시 전년 동기(1553억 원) 대비 27% 급증해 역대 최대 실적을 달성했다.

LG전자 인도법인이 인도 증시에 상장하면 명실상부한 ‘인도 국민 기업’으로 시장점유율을 확대하기 위한 유리한 고지를 점할 수 있을 것으로 보인다. 조주완 LG전자 CEO는 이날 블룸버그텔레비전과의 인터뷰에서 “인도의 성장 잠재력을 높게 보고 있고 LG전자는 모든 제품군에서 인도 시장 점유율 1위를 차지하고 있다”며 “LG전자는 더 나은 고객 삶을 위한 제품과 솔루션을 제공하면서 인도인들과 함께 성장하고자 한다”고 강조했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

garden@sedaily.com

garden@sedaily.com