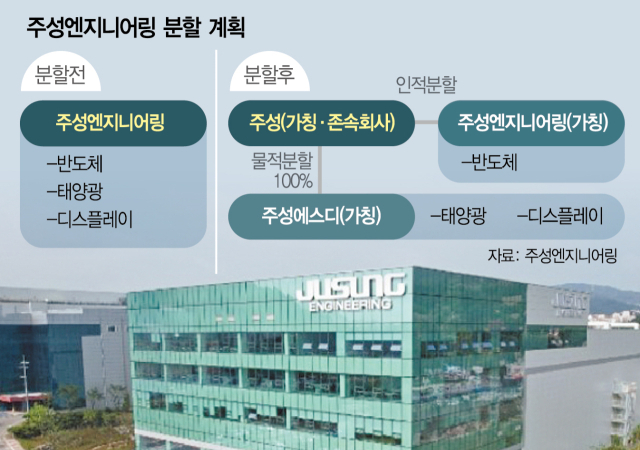

NH투자증권(005940)이 주성엔지니어링(036930)에 대해 반도체 업종 변동성 확대와 이에 따른 글로벌 기업들의 가치 하락 우려를 반영해 목표주가를 4만 5000원에서 3만 5000원으로 22.2% 하향 조정했다.

류영호 NH투자증권 연구원은 12일 보고서를 통해 “주요 고객사의 전환 투자가 본격화됐고, 2025년 국내 주요 고객사와 중국 업체들의 신규 투자가 예정돼 있는 만큼 견조한 실적이 예상된다”면서도 “반도체 업황 부진에 따른 투자 축소 가능성과 높은 중국 매출 비중, 그리고 부진한 디스플레이·태양광 사업 등 우려가 존재한다”고 분석했다. 그러면서 “글로벌 기업의 고객 확보 및 신규 수주가 가시화되면 단기적으로 주가가 상승할 것”이라고 내다봤다.

류 연구원은 주성엔지니어링의 3분기 실적이 매출 1304억 원, 영업이익 450억 원을 기록하며 견조할 것으로 전망했다. 이는 각각 전년 동기 대비 51.4%, 627.5% 증가한 수치다. 하반기부터 주요 고객사들의 전환 투자가 매출로 인식되기 시작한 점이 주효했다. 또 신규 투자의 구체적인 청사진이 나오고, 중국 매출이 탄탄한 점도 3분기 실적에 긍정적으로 작용했다는 설명이다.

류 연구원은 “높은 중국 매출에 대한 시장의 우려가 남아있는 것은 사실이나 아직까지 국내 업체까지 미국 제재 대상이 될 가능성은 낮은 상황”이라며 “올 상반기 부진했던 디스플레이 매출도 보완 투자와 함께 점진적인 회복될 것으로 전망된다”고 했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

kate@sedaily.com

kate@sedaily.com