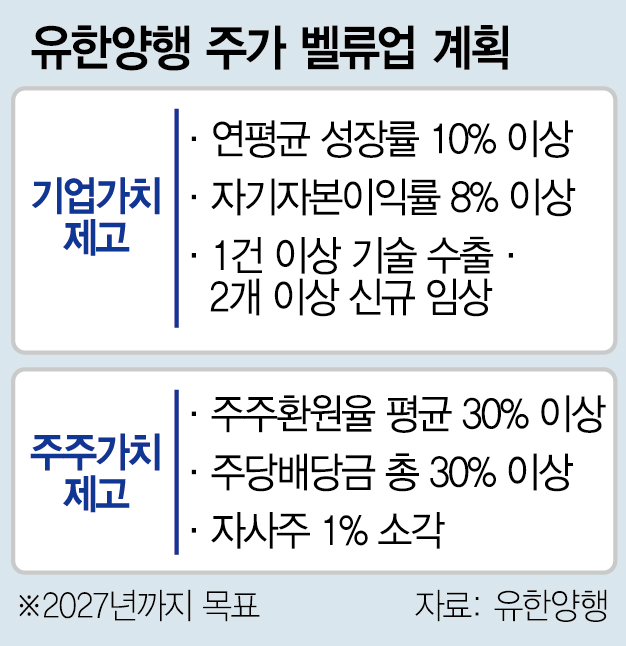

유한양행이 주주가치를 높이기 위해 2027년까지 주주환원율을 평균 30% 확대하고 자사주를 1% 소각하기로 했다.

31일 유한양행은 기업가치 제고 및 주주가치 환원을 위한 밸류업 계획을 공시했다. 제약업계에서 벨류업 계획을 공시한 건 유한양행이 처음이다. 유한양행은 우선 기업가치 제고를 위해 2027년까지 매출액 연평균 성장률(CAGR)을 10% 이상 끌어올리기로 했다. 2020년 이후 유한양행의 연평균 성장률은 4.9% 수준이다.

유한양행은 또 2027년에는 자기자본이익률(ROE)을 8% 이상 달성할 계획이다. 유한양행의 현재 ROE는 7.2%수준이다. 자기자본이익률은 기업이 자기자본을 활용해 1년간 얼마 만큼의 이익을 냈는지 나타내는 지표다. 유한양행은 이를 위해 의약품 및 위탁개발생산(CDMO) 등에서 성과를 극대화하고 기술 수출과 로열티 수익을 높일 계획이다. 연구개발(R&D)부분에서는 내년부터 2027년까지 매년 1건 이상의 기술 수출과 2개 이상의 신규 임상진입을 계획했다.

기술수출 가능성이 큰 신약 후보물질은 면역항암제 ‘YH32367′과 알레르기 치료제 ‘YH35324′가 꼽힌다. 김열홍 연구개발 총괄 사장은 8월 기자간담회에서 “매년 전체 매출의 20% 이상을 R&D에 투입하고 있다”며 “제2의 렉라자 탄생을 위한 후보물질을 도입하고 혁신 신약을 개발하고 수출해 한국 제약산업 발전에 기여할 것”이라고 강조한 바 있다.

유한양행은 또 주주가치 제고를 내년부터 2027년까지 주주환원율을 평균 30% 이상으로 확대하는 목표를 세웠다. 현금 배당을 증액해 2027년까지 주당배당금(DPS)을 총 30% 이상 증액하고 2027년까지 보유 또는 매입한 자사주를 1%(주가 15만원 가정 시 약 1200억 원 규모) 소각한다.

유한양행 관계자는 “매출 및 이익성장, R&D 역량 강화를 통해 기업 가치를 높이고 자사주 소각과 현금배당 증액 등을 통해 주주환원을 위해 지속적으로 노력할 계획”이라고 말했다.

한편 유한양행은 올해 한국ESG기준원(KCGS)에서 2023년 ESG평가에서 통합 A등급을 받았다. 2021년 B+를 받은 이후 체제 개선에 성공해 이듬해부터 A등급을 받고 있다. ESG등급은 S(탁월)부터 A+(매우 우수), A(우수), B+(양호), B(보통), C(취약), D(매우 취약) 등 7개 등급으로 분류된다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

1min9@sedaily.com

1min9@sedaily.com