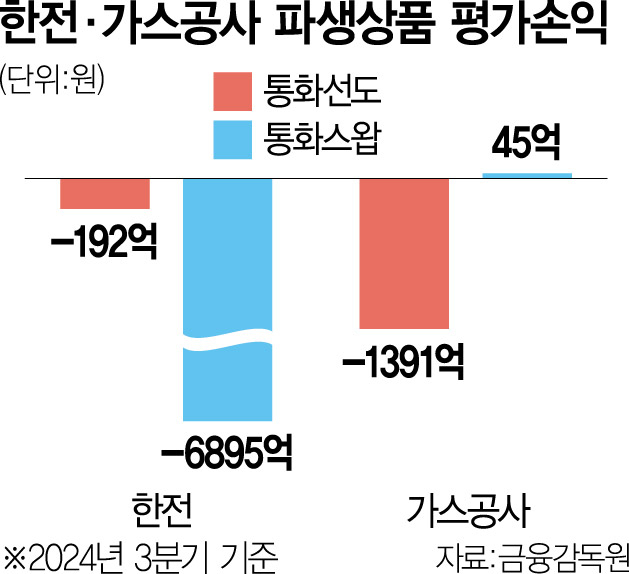

원·달러 환율의 급등락이 반복되면서 한국전력과 한국가스공사 같은 에너지 공기업의 외화 파생상품 평가손실이 3분기에만 8400억 원에 달하는 것으로 나타났다. 평가손실이기 때문에 손실이 확정된 것은 아니지만 도널드 트럼프 미국 대통령 당선인의 취임을 전후로 환율이 요동칠 수 있어 지속적인 관리가 필요하다는 지적이 제기된다.

15일 산업통상자원부에 따르면 한국전력은 올 3분기 통화선도 계약 상품에서 192억 원, 통화스와프 계약 상품에서 6895억 원의 평가손실을 기록했다. 가스공사는 통화스와프에서 45억 원가량의 평가이익을 냈지만 통화선도에서 1361억 원의 평가손실을 거뒀다. 두 공기업이 외화 파생상품에서만 약 8400억 원의 평가손을 본 것이다.

석탄·천연가스 등 에너지 수입이 많은 에너지 공기업은 환 손실에 노출되지 않기 위해 통화선도·통화스와프와 같은 파생상품에 가입한다. 통화선도 거래는 특정 통화를 미래의 일정한 시점에 일정 가격으로 매수하거나 매도하겠다는 계약을 뜻한다. 통화스와프는 정해진 환율에 따라 서로의 통화를 맞바꾸는 계약이다. 외화로 수입 대금을 지급해야 하는 에너지 공기업들은 상품 판매 계약을 맺는 시점과 판매 대금이 입금되는 시점 사이 환율 변동을 줄이기 위해 이 같은 계약을 체결한다.

공기업들은 3분기에 환율이 롤러코스터를 타면서 대규모 평가손실을 입었다. 올 7~8월 1370~1380원대로 치솟았던 원·달러 환율은 9월 들어 급락했다. 9월 말 주간 종가 거래 기준 환율은 1307.8원으로 7월 초(1379.3원) 대비 5% 넘게 내렸다. 원화가 3분기 막판 강세를 보이면서 낮은 환율 구간에 맺은 파생상품에서 평가이익이 감소한 것이다. 통화스와프 상품에서만 6800억 원의 평가손실을 본 한전의 경우 통화스와프 거래에서 달러를 매도하는 과정에서 평가손실이 확대됐다.

통화스와프 거래에서는 한전이 수입 대금 지급을 위해 달러를 살 때 실제 환율이 계약 환율보다 높아지면 이득이다. 반대로 보유한 달러를 팔 때 실제 환율이 계약 환율보다 낮아지면 손해다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

ingaghi@sedaily.com

ingaghi@sedaily.com