이달 기업공개(IPO)는 넷마블게임즈와 ING생명 등 공모규모 1조원 이상의 빅딜이 이어진다는 점에서 주목된다. 이들 기업이 게임산업과 보험업의 상장 방향타가 될 대표 기업이라는 점에서 상장 성공에 시장의 관심이 집중되고 있다. 여기다 올 들어 1조원 이상의 대어급으로 첫 IPO를 노리는 기업이라는 점은 유가증권 상장을 준비하는 나머지 기업들이 공모주 시장여건을 가름하는 기준이 될 전망이다.

먼저 시험대에 오를 기업은 모바일 게임회사 넷마블게임즈다. 오는 25일부터 이틀간 일반공모주 청약에 들어간다. 기업가치만 최대 13조원에 달하는 초대형 IPO다. IT 업계 1위인 네이버 시가총액(24조원)에 이어 2위에 해당한다. 넷마블 상장 전까지 게임업체 시가총액 1위 넥슨(6조3,000억원)보다 최대 2배 이상 높다. 지난해 하반기만 해도 7조~8조원이던 기업가치를 훌쩍 뛰어넘을 수 있게 된 것은 지난 연말 출시한 ‘리니지Ⅱ 레볼루션’의 돌풍 덕분이다. 국내 출시 이후 하루만에 70억원의 매출을 올렸고, 올해도 30억~35억원의 매출이 기대되면서 연 매출만도 1조원을 넘을 전망이다.

넷마블은 ‘리니지 레볼루션 2’를 개발한 넷마블레오를 비롯해 최근 인수한 자회사들이 고른 게임 콘텐츠를 선보이며 매출에 효자 노릇을 하고 있다. 일본에서 매출 상위권을 차지한 ‘세븐나이츠(넷마블넥서스)’와 국내에서 대중적인 성공을 거둔 ‘모두의마블(넷마블엔투)’ ‘몬스터길들이기(넷마블몬스터)’ 등 히트작 대부분이 자회사의 작품이다. 북미시장을 겨냥해 지난 2015년 잼시티를 인수했고 올해 2월에는 마블 콘테스트 오브 챔피온으로 유명한 게임 개발사 카밤의 밴쿠버스튜디오를 사들였다.

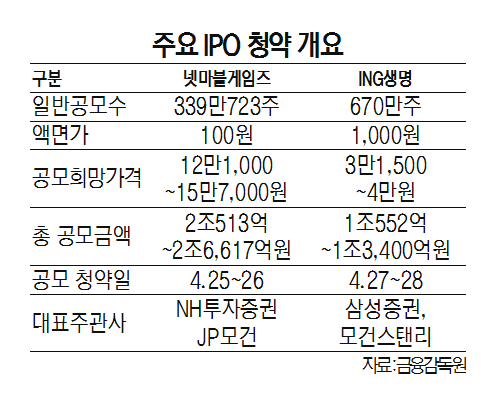

지난해 넷마블게임즈의 개별 순익은 235억원에 불과했지만 자회사 매출을 고려한 연결기준 순익은 2,100억원에 달했다. 연결기준으로 매출액 1조5,000억원, 영업이익 2,947억원, 당기순이익 2,092억원을 기록했다. 희망공모가밴드는 12만1,000~15만7,000원으로 공모금액은 최대 2조6,617억원이다. 대표 주관사는 NH투자증권(005940)과 JP모건이 맡았고, 한국투자증권과 씨티그룹글로벌마켓증권은 공동주관에 이름을 올렸다.

넷마블게임즈가 주관사단에 지불할 수수료만도 최대 266억원 가량이 될 것으로 예상된다. 삼성바이오로직스 등 삼성그룹 계열사 상장건과 비슷한 규모다. 삼성바이오로직스 수수료가 225억원 가량이었다. 국내 게임산업의 달라진 위상을 보여주는 대목으로, 이번 넷마블 상장 흥행에 따라 게임업계 IPO의 방향성을 결정할 것으로 점쳐진다. 이미 넷게임즈가 NH스팩9호와 합병을 통해 6월경 코스닥상장을 준비중이며, 넷마블 상장이 성공하면 국내 게임사의 상장이 봇물을 이룰 것이라는 기대감이 커지고 있다.

넷마블에 이어 27일부터 이틀 동안 ING생명이 공모주 청약에 들어간다. 지난 2015년 미래에셋생명 이후 2년만에 생명보험사 상장이다. 상장 생보사인 삼성생명과 미래에셋생명의 보험지급여력(RBC) 비율이 각각 304%, 221%라는 점과 비교하면 ING생명은 319%로 양호한 수준이다. 다른 상장 생보사인 한화와 동양은 각각 200%, 182%대에 머물러 있다.

아시아 최대 사모투자펀드(PEF)인 MBK파트너스가 100% 소유하고 있다는 점에서 배당 매력을 높인다는 분석이다. 지난 2년간 ING생명은 평균 50% 이상의 배당성향을 나타냈다. 상장 생보사의 2년 평균 배당성향이 30%라는 점에서 PEF 특징의 배당성향이 ING생명에도 적용됐다는 평가다. ING생명이 상장하면 PEF 소유의 첫 유가증권 상장 기업이 된다. 무엇보다 예상 시가총액이 3조3,216억원(주당 4만508원)으로, 내재가치(EV)가 주당 6만3,433원에서 50%가량 할인됐다는 상장사의 평가는 투자 수익률을 높일 수 있다는 기대감을 키우고 있다. ING생명이 제시한 희망 공모가액 범위는 3만1,500~4만원이다. 공모가 범위 기준으로 산정한 공모규모는 1조552억~1조3,400억원이다. 대표주관사는 삼성증권, 모건스탠리, 공동주관사는 골드만삭스와 미래에셋대우(006800), KB증권이 맡았다.

/송종호기자 joist1894@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

joist1894@sedaily.com

joist1894@sedaily.com