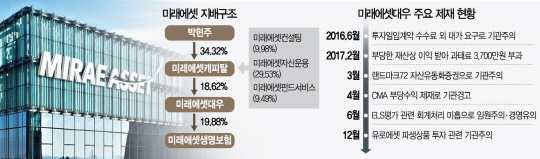

당국의 잇따른 제재와 조사를 받고 있는 미래에셋그룹이 문책성 인사와 대규모 유상증자로 정면돌파에 나섰다. 미래에셋의 자구책이 위기 탈출의 계기가 될 수도 있지만 그동안 덮여있던 불투명한 지배구조가 드러나 그룹 신뢰도에 금이 가고 막대한 자본 투입에 따라 유동성이 악화돼 그룹 전체가 휘청일 수 있다는 우려도 제기되고 있다.

17일 금융투자업계에 따르면 미래에셋대우(006800)는 지난 주 투자전략부문을 총괄했던 이진명 대표를 베트남 랜드마크 72 불완전 판매에 따른 과징금 부과를 이유로 대기발령 시켰다. 조완우 연금솔루션본부장은 지난 4월 말 랩형 종합자산관리계좌(CMA) 특별이자 미지급에 따른 기관경고에 책임을 물어 면책했다.

파생상품 운용 실수로 수백억원의 손실을 낸 탓에 기관경고를 받은 유로에셋 사태 이후 미래에셋대우는 박상훈 갤러리아WM 총괄지점장(상무)의 지점장 직책을 없앴다. 문제가 된 갤러리아WM센터에는 대신 황인일, 이상훈 지점장을 두 명으로 늘려 배치했다.

엎친 데 덮친 격으로 공정거래위원회의 미래에셋자산운용 일감 몰아주기 조사로 미래에셋대우는 발행어음 인가가 보류되면서 초대형 투자은행(IB)으로 가는 길이 막혔다. 이미 7조원 이상 자본을 키워놓은 미래에셋대우는 투자 경로가 줄어 경영에 타격이 불가피하다.

공정위 조사 발표 직후 미래에셋대우는 오히려 7,000억원의 유상증자를 결정하며 반전을 꾀하고 있다. 대신 여신전문업법 개정안에 따라 검토했던 미래에셋캐피탈의 유상증자는 보류했다. 당장은 자산이 늘어 현행법 기준에 충족하다고 설명했지만, 그동안 유상증자로 지주회사 규제 회피 논란을 불식해야 한다는 지적에 수긍했던 입장이 몇 달 만에 바뀐 셈이다.

미래에셋자산운용은 미래에셋컨설팅(42억원)·미래에셋펀드서비스(21억원)·와이케이디디벨롭먼트(14억원)·미래에셋캐피탈(12억원)등 미래에셋계열사와 280억원이 넘는 내부거래를 하고 있다. 미래에셋캐피탈은 그룹의 지주회사 격이고 캐피탈을 지배하는 미래에셋컨설팅은 박현주 회장이 지분 90% 이상을 지닌 가족회사다. 미래에셋컨설팅은 미래에셋자산운용 계열 사모펀드가 투자한 포시즌 호텔 등 부동산을 관리하는 업무를 하고 100% 자회사인 펀드서비스는 펀드 관련 부수입을 받고 있다. 와이케이디디벨롭먼트는 미래에셋컨설팅의 자회사로 그룹 사모펀드가 블루마운틴 컨트리클럽(CC)등 골프장 관리를 맡고 있다.

업계 관계자는 “미래에셋그룹은 사모펀드가 투자한 자산에서 계열사가 수익을 얻는 구조”라며 “현행법상 사모펀드는 계열사가 아니지만 공정거래법 관점에서 사실상 계열사처럼 경영했는지 볼 수 있다”고 말했다.

특히 와이케이디디벨롭먼트는 미래에셋컨설팅으로부터 200억원의 자금을 차입했는데 이는 와이케이디디벨롭먼트 자산의 3,800%에 해당한다. 그 밖에 미래에셋자산운용과 멀티에셋자산운용 등이 골프장 사용료로 9억원 이상을 와이케이디디벨롭먼트에 냈다. 다만 와이케이디디벨롭먼트는 현재까지 영업이익을 내지 않았고 미래에셋캐피탈도 앞으로 5년 후 손익분기점에 도달할 정도로 적자상태가 심해 일감 몰아주기에 해당하는지 논란이 있다.

그 밖에 공정위는 미래에셋대우와 네이버 간 자사주 맞교환도 들여다 볼 계획이다. 공정위 관계자는 “자사주 맞교환의 불법 여부는 사실 관계를 확인하기 위해 정밀한 검토가 필요하다”고 설명했다.

/임세원·박시진기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com