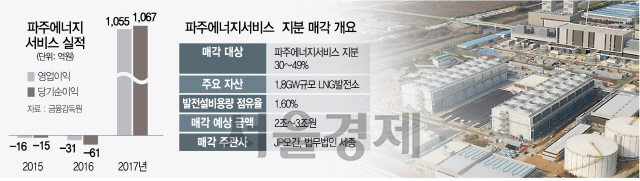

SK(034730) E&S가 국내 최대 액화천연가스(LNG) 발전소인 파주에너지서비스의 지분 매각을 위한 본격적인 절차에 돌입했다. 지난해 3월부터 가동을 시작한 발전소가 1년이 지난 시점이 투자를 받기에 적합하다고 SK E&S 측은 판단하고 있다. 지분 매각은 늦어도 3·4분기까지 마무리 지을 계획이다. SK E&S는 지분 매각대금으로 차입금 비중을 낮추고 신규 사업 확장 등에 사용한다.

14일 투자은행(IB) 업계에 따르면 SK E&S 매각주관사 JP모간은 최근 국내외 에너지 관련 기업 등 전략적 투자자(SI)와 사모펀드(PEF)를 포함한 재무적 투자자(FI)들에 투자설명문(IM)을 발송했다. 실사 기회를 한 달에서 한 달 반가량 부여한 뒤 이르면 다음 달 잠재적 인수 후보들로부터 의사를 타진 받아 3·4분기 내 딜을 클로징할 계획이다. 매각 대상은 경영권이 포함되지 않은 지분으로 30~49% 사이에서 인수 후보들과 협의해 결정될 예정이다.

SK E&S가 파주에너지서비스의 지분을 매각하는 것은 신규 발전소와 신재생에너지 투자 재원을 마련하기 위해서다. 현재 SKE&S는 오는 2020년 완공을 목표로 여주에 발전소를 건설 중이다. 여기에 차입금 상환도 지분 매각의 이유이다. 파주에너지서비스는 산업은행 등과 5,795억원의 프로젝트파이낸싱(PF) 약정을 체결했다. SK E&S는 파주에너지서비스 보유 지분을 비롯해 현금성 자산, 단기금융상품 등을 담보로 제공한 상태이며 파주에너지서비스의 PF 차입금은 올해 8월부터 분할상환이 들어가야 한다. 여기에 SK E&S가 최근 5년 사이 LNG터미널·파주발전소·위례열병합발전소를 만들며 상당한 자금이 투입된 것도 부담스럽다. 지난해 SK E&S가 설립 이후 처음으로 미래에셋대우와 총수익스와프(TRS) 방식으로 6,800억원 수준의 유상증자를 진행했으나 올해 만기가 도래하는 회사채와 차입금 상환은 부담스럽다. SK E&S는 지난해 11월부터 국내외 IB들이 관심을 갖고 인수 의사를 타진해오는 상황에서 현시점이 매각에 가장 적합하다고 판단한 것으로 알려졌다. SK E&S 관계자는 “보통 국내 발전소는 두 기업 간 조인트벤처(JV) 식으로 설립되지만 파주에너지서비스는 100% 지분을 우리가 모두 들고 있다”며 “이 방식이 비효율적이라고 판단해 지분 매각을 결정한 것”이라고 밝혔다.

현재 IM을 받아간 잠재적 인수 후보는 SI와 FI가 포함된 총 10~15곳이다. 하지만 회사 측은 사업적 시너지 효과를 위해 SI를 찾는 데 주력하겠다는 입장이다. 매각 측이 기대하는 금액은 2조~3조원 수준이다. 지난해 전체 영업이익이 1,055억원을 넘어선 만큼 제값을 받겠다는 전략이다. 정부의 친환경에너지 정책에 따라 LNG 산업이 활황이라는 점도 가격에 긍정적으로 작용할 것으로 보인다. 지난해 11월 미래에셋대우는 TRS 형태로 투자를 유치할 때 전체 지분 가치를 6조7,000억원으로 평가하기도 했다.

하지만 업계에서는 너무 높은 수준이라는 의견이 지배적이다. 부채가 높을 뿐 아니라 경영권이 없는 지분 투자라 사업적 실익이 크지 않다는 이유에서다. SK E&S 관계자는 “매각이 급한 사항이 아닌 만큼 투자자가 높은 가격을 준다고 해서 무작정 손을 잡지는 않을 것”이라며 “발전소 자체가 상징적으로 의미가 있어 경영권은 계속 가져갈 계획”이라고 말했다.

/박시진기자 see1205@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com