# KTB투자증권은 벨기에 브뤼셀 국제공항 내 신축 업무용 빌딩에 1,800억원의 투자를 마쳤다. 임차인의 평균 임대기간이 15년으로 장기간 안정적인 임대수익을 확보한 자산이다. 앞으로 브뤼셀 국제공항 발전 계획에 따라 각종 시설 투자 및 상업지구 개발 확장도 기대되고 있다. 브뤼셀은 유럽연합(EU) 본사가 위치해 우수 임차인이 많은 편이다. KTB 외에도 한국투자증권이 벨기에 외교부 청사 빌딩에 4,900억원을, 행정공제회는 벨기에 등 유럽 빌딩에 투자하는 블라인드 펀드에 2,500억원을 추가 투자한 것도 이런 이유다.

해외 부동산 대체투자의 무게추가 미국에서 유럽으로 빠르게 이동하고 있다. 금리 인상기에 접어든 미국은 이제 고점이라는 인식인 반면 내년 말까지 저금리 기조가 예상되는 유럽은 성장 기대감이 크기 때문이다. 유럽 내에서도 영국을 필두로 독일과 벨기에 등 서유럽 본토에 자금이 몰리는 모습이다.

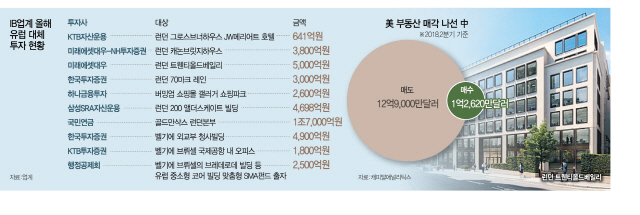

3일 투자은행(IB)업계에 따르면 올해 국내 증권사와 연기금 등은 영국과 벨기에·독일 등 유럽의 부동산 대체투자 자산에 4조5,000억원 이상을 투자했다. 대부분 안정적인 임대 수익이 기대되는 중심상업 지역의 오피스다. 일부 증권사는 정부가 15년 이상 장기 임차하는 건물이나 예약이 넘치는 호텔 등을 집중적으로 공략하고 있다.

유럽 내에서는 런던이 브렉시트(영국의 유럽연합(EU) 탈퇴, Brexit)로 침체를 겪으면서 부동산 가격의 상승 부담이 덜하고 파운드화가 평가절하돼 좋은 투자대상으로 평가받았다. 영국 내 금융사들이 독일 등으로 이동하면서 가격이 하락한 것도 이유였다. 미래에셋대우를 비롯해 국민연금까지 나서 런던 오피스 매입에 나선 것도 이런 배경이다. 영국 오피스의 투자 수익률은 연 6% 중후반대다. 기준금리 인상에 따라 투자 매력이 감소한 미국 부동산을 빠르게 흡수했다. 미래에셋대우와 NH투자증권은 3월 3,700억원을 투자해 런던의 금융중심지인 ‘시티 오브 런던’에 위치한 오피스빌딩 ‘캐논브릿지하우스’를 매입했다. 6월에는 한국투자증권이 런던 금융가에 소재한 오피스빌딩 ‘70마크 레인’을 3,000억원에 인수했다. 하나금융투자도 영국 남부 버밍엄시 인근 쇼핑몰을 약 2,600억원에 사들였다. 국민연금은 최근 골드만삭스의 런던 본부 빌딩을 1조7,000억원에 매입했다.

최근 들어서는 벨기에·독일 등으로 투자국이 다양화되고 있다. 한 IB 업계의 관계자는 “영국에 자금이 몰리면서 가격이 자연스레 올랐고 독일이나 벨기에는 주요 기업 등 핵심 임차인들이 많아 수요가 이동하는 모습”이라고 말했다.

당분간 유럽 쏠림 현상은 이어질 것으로 전망된다. 금리 인상에 더해 환헤지(hedge) 비용도 이유다. 달러화 대비 원화 환율은 최근 1,130원대까지 상승했다. 달러 스와프 비용은 1~1.5% 수준까지 올랐다. 헤지 비용을 제하고 나면 투자자들의 기대 수익률을 맞추기가 쉽지 않다.

미국의 부동산 시장은 한국뿐 아니라 중국 자본들도 매각에 나서고 있다. 캐피털애널리틱스에 따르면 2·4분기 중국 투자자들은 총 12억9,000만달러 규모의 미국 상업 부동산 자산을 매각했다. 또한 같은 기간 부동산 자산 매입은 1억2,620만달러에 그쳤다. 부동산 매도가 더 늘어난 것은 2008년 이후 처음이다.

일각에서는 유럽 부동산 시장에 대한 투자가 과열돼 출혈 경쟁을 우려하는 목소리도 나온다. 초대형 IB 출범 이후 발행어음을 통해 투자금을 잔뜩 마련했지만 막상 소진을 못할 경우 상대적으로 안정적으로 평가받는 부동산 자산으로 몰린다. 기관투자가 중 보수적인 연기금이 직접 투자에 나선 점도 과열 징후라는 평가도 있다. IB업계의 한 관계자는 “서유럽뿐 아니라 동유럽으로 투자처가 다변화하는 상황에서 제대로 된 옥석 가리기가 필요하다”고 설명했다. /강도원기자 theone@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

theone@sedaily.com

theone@sedaily.com