한진그룹 경영권 분쟁을 진행 중인 3자 주주연합이 한진칼(180640) 주총 이후 새로운 전략을 준비하는 모습이다. 전선을 좁히는 한편 지주사 한진칼 지분 확대에 올인할 전망이다. 27일 주주총회 결과와 상관없이 다음 라운드를 이어가려는 모습이다.

27일 업계에 따르면 3자 연합 주축인 행동주의 펀드 KCGI는 25일 보유 중이던 ㈜한진 지분 5.01%(60만주)를 시간 외 대량매매로 매각했다. 주당 2만5,290원으로 151억원을 회수했다. KCGI가 어디에 지분을 넘겼는지는 확인되지 않았다.

KCGI는 2018년부터 3개 투자회사(엔케이엔코홀딩스와 타코마앤코홀딩스, 그레이스앤그레이스)를 통해 ㈜한진 지분을 매입, 지분율 10.17%까지 늘린 바 있다. 이번 매도로 타코마앤코홀딩스와 그레이스앤그레이스는 ㈜한진 보유 주식을 모두 정리하게 됐다.

다만 KCGI는 이번 매매로 100억원에 가까운 손실을 본 것으로 보인다. KCGI는 2018년 말부터 ㈜한진 보유 지분 70%(83만5,625주) 가까이를 주당 4만3,000~5만3,000원대에 사들였다. 평균 매입가 4만2,304원이다. 이번에 매각 가격은 평균 매입가의 59.7% 수준이다. 40% 이상 손실을 본 셈이다. 60만주를 평균 매입가로 계산해 역산해보면 약 100억원에 가까운 손실을 본 셈이다.

보통 행동주의 펀드들은 주식을 매입하고 기업가치를 높이겠다는 명분에 주주제안을 한다. 이를 통해 주가를 부양하고 차익을 남기고 빠져나간다. 하지만 KCGI가 신종코로나감염증(코로나19) 사태로 주가가 급락한 상황에서 이례적으로 막대한 손실을 보면서까지 ㈜한진을 정리했다는 점에서 다른 목적이 있는 것으로 보인다. 한진칼에 더 집중할 것이란 분석에 힘이 실린다.

실제로 KCGI는 27일 한진칼 주총에서 조원태 한진그룹 회장의 사내이사 연임을 저지하지는 못할 것이 유력하다. 하지만 김신배 이사를 이사회에 참여시켜 소기의 목표는 달성했다는 평가다.

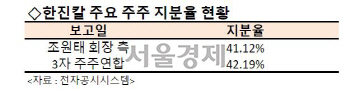

다음 전략을 위해서라도 3자 연합은 계속해서 한진칼 지분율을 늘리고 있다. 이미 한진칼 지분 42.19%를 확보해 조원태 회장 및 우호 지분(41.12%)을 앞섰다는 평가다. KCGI는 26일에도 약 50억원을 들여 3만5,000주(0.06%)를 추가로 취득했다.

KCGI가 이번에 확보한 150억원의 실탄을 한진칼 지분 매입에 이용한다면 지분율 0.5%포인트(5만원 기준)를 늘릴 수 있다. 한 업계 관계자는 “경영권 분쟁은 어차피 누가 더 많은 지분율을 확보하느냐가 관건”이라며 “50%+1주를 취득하면 끝나는 게임”이라고 말했다.

다만 KCGI가 1,000억원을 목표로 추가 펀딩을 진행하고 있는 것으로 알려진 상황에서 굳이 손실까지 보면서 실탄을 확보한 것을 두고 펀딩에 문제가 있는 것 아니냐는 분석도 나온다.

3자 연합이 전선을 한진칼 지분 매입으로 집중하면서 어떤 방식으로 경영권 분쟁을 이어갈지도 주목된다. 임시주총 등 막대한 지분율을 무기로 다양한 제안을 통해 경영에 참여할 것이 유력하다.

한 업계 관계자는 “3자 연합은 조원태 회장의 사내이사 임기인 2년 이상을 염두에 두고 전략을 끌고 갈 것”이라며 “조 회장도 새로운 백기사를 구하지 못한다면 어려운 상황이 이어질 수 있다”고 말했다.

/강도원기자 theone@sedaily.com

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

theone@sedaily.com

theone@sedaily.com