신한금융투자는 현대차(005380)가 억눌린 수요에도 3분기 실적이 기대치를 부합했다고 평가했다. 목표주가는 27만원, 투자의견은 ‘매수’를 유지했다.

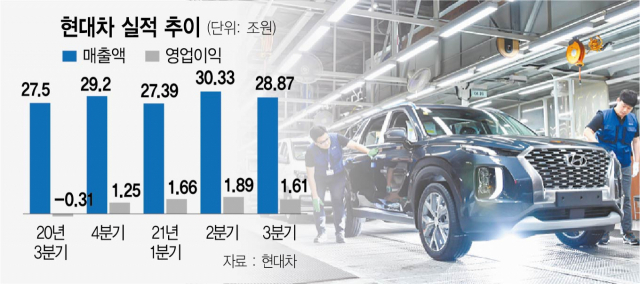

27일 신한금투는 현대차의 3분기 영업이익이 1조6,100억원으로 시장 기대치에 부합하는 실적을 냈다고 밝혔다. 같은 기간 매출액은 28조9,000억원으로 전년 동기 대비 4.7%가 늘었다.

현대차는 차량용 반도체 숏티지의 장기화로 생산 차질이 누적되며 실적에 대한 우려가 커졌다. 그러나 경쟁사 대비 양호한 전장 부품 재고 컨트롤, 고가 차종 중심의 판매 전략, 기존 재고 차종을 활용한 영업활동 등으로 견조한 실적을 이어갔다는 설명이다.

현대차는 향후 차량용 반도체로 인한 생산 차질만 개선된다면 호황이 재개될 것으로 전망된다. 다만 올해 내내 장기화된 반도체 부족이 순식간에 해소될 수는 없으며, 4분기부터 점진적인 회복이 가능할 것으로 내다봤다.

정용진 신한금융투자 연구원은 “연중 자동차 섹터의 최대 우려 요인이었던 생산 차질 이슈는 최악의 국면을 지나갔다”며 “예상보다 양호한 현금흐름을 감안하면 연말 주주환원 정책에 대한 기대감이 유효하다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

see1205@sedaily.com

see1205@sedaily.com